ক্রেডিট কার্ড

| ব্যাংকিং |

|---|

| আর্থিক সেবা বিষয়ক সিরিজের অংশ |

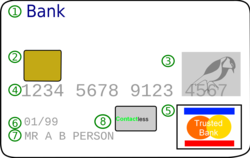

- ইস্যু করাব্যাংকের লোগো

- এএমভি চিপ

- হলোগ্রাম

- ক্রেডিট কার্ডের নম্বর

- কার্ড ব্র্যান্ডের লোগো

- এক্সপায়ারি ডেট

- কার্ডধারীর নাম

- কন্টাক্টলেস চিপ

- তরিৎ-চৌম্বকীয় ফিতা

- স্বাক্ষর ফালা

- কার্ডের নিরাপত্তা কোড

ক্রেডিট কার্ড হল একটি বিশেষ ধরনের পরিশোধ ব্যবস্থার অংশ হিসেবে ব্যবহৃত প্লাস্টিক কার্ড, যা ওই পরিশোধ ব্যবস্থার ব্যবহারকারীদেরকে ইস্যু করা হয়। এই কার্ডের বাহক পণ্য ও সেবা ক্রয় করতে পারেন এবং মূল্য পরিশোধের প্রতিশ্রুতি দেন।[১] সাধারণত স্থানীয় ব্যাংক বা ক্রেডিট ইউনিয়ন ভোক্তাদের কাছে এই কার্ডগুলি ইস্যু করে থাকে। ক্রেডিট কার্ডগুলির আকার-আকৃতি আইএসও/আইইসি ৭৮১০ আইডি-১ আদর্শ মেনে চলে।

চার্জ কার্ড ও ক্রেডিট কার্ডের মধ্যে পার্থক্য হলো চার্জ কার্ডে প্রত্যেক মাস বা প্রত্যেক চক্রের শেষে পুনরায় টাকা ভরতে হয় যা ক্রেডিট কার্ডে হয় না। বরং ক্রেডিট কার্ডে ব্যবহারকারীদের ঋণ নেওয়ার ব্যবস্থা থাকে যা সুদসহ পরিশোধযোগ্য। ক্রেডিট কার্ড ক্যাশ কার্ডের চেয়েও ভিন্ন কেননা ক্যাশ কার্ডের মতো একে টাকা বা অর্থের বিনিময়ে ব্যবহার করা হয় না। ক্রেডিট কার্ড ব্যবহারে একটি তৃতীয় পক্ষ কাজ করে যারা বিক্রেতাদের অর্থ দেয় এবং ক্রেতাদের অর্থ পরিশোধ করে। ২০১৮ সালে যুক্তরাষ্ট্রে প্রায় ১.১১২ বিলিয়ন ক্রেডিট কার্ডের প্রচলন ছিলো।[১] ওয়েব্যাক মেশিনে আর্কাইভকৃত ২৬ জানুয়ারি ২০২১ তারিখে

বিস্তারিত বিবরণী

[সম্পাদনা]অধিকাংশ ক্রেডিট কার্ডের আকার ৮৫.৬০ * ৫৩.৯৮ মিলিমিটার (৩ ৩⁄৮ ইঞ্চি× ২ ১⁄৮ ইঞ্চি) এবং প্রান্তের কোণাগুলি ২.৮৮-৩.৪৮ মিলিমিটার (৯⁄৮০–১১⁄৮০ ইঞ্চি) বিশিষ্ট ব্যাসার্ধের বৃত্তাকৃতির। [২] ISO/IEC 7810 ID-1 এর নীতিমালা অনুযায়ী ক্রেডিট কার্ডের আকৃতি ডেবিট কার্ড বা এটিএম কার্ডের সমআকৃতির।

ISO/IEC 7812 এর আদর্শ নাম্বারিং পদ্ধতি অনুযায়ী ক্রেডিট কার্ডগুলোতে ব্যাংক কার্ড নাম্বার যুক্ত করা থাকে। কার্ড নাম্বারের শুরুর অংশটিকে ব্যাংক আইডেনটিফিকেশন নাম্বার (বি আই এন নাম্বার)[৩] হিসেবে গণ্য করা হয়।

আইগ্রাহক

[সম্পাদনা]বাংলাদেশ

[সম্পাদনা]২০১৯ সালের নভেম্বর মাস অনুযায়ী বাংলাদেশে ১২ লাখেরও বেশি ক্রেডিট কার্ড গ্রাহক ছিল।বাংলাদেশ ব্যাংকের মতে, অনলাইনে জুয়া খেলা, বৈদেশিক লেনদেন, ক্রিপ্টো কারেন্সি, লটারির টিকেট কেনা কিংবা বিদেশী প্রতিষ্ঠানের ভাগাভাগি কেনাবেচায় ক্রেডিট কার্ড ব্যবহার করা যায় না।[২]

ভারত

[সম্পাদনা]ভারতে কবে প্লাস্টিকের টাকা এল তার ইতিহাস ও প্রবৃদ্ধি হিসেবে কোনো সাহিত্য পাওয়া যায় না। ১৯৬১ সালে, দিনার ক্লাব নিয়ে এসে ছিলেন মিঃ কালী মোডি। তিনি ভারতে ক্রেডিট কার্ডের ব্যবস্থা প্রথম নিয়ে আসেন। মদি তার ক্রেডিট কার্ড সংস্থাটি শ্যাম সুন্দর আগরওয়ালকে ১৯৭৬ সালে বিক্রি করে দেন। ১৯৮০ সাল পর্যন্ত ভারতে ক্রেডিট কার্ডের বাজার অপ্রতিযোগিতামূলক ছিল। ১৯৮০ সালে ভারতের সেন্ট্রাল ব্যাংক 'সেন্ট্রাল কার্ড' চালু করে, এটি ভারতের প্রথম ব্যাংক ক্রেডিট কার্ড। পরে ভিসা এবং মাস্টারকার্ড উভয়ের সাথে সেন্ট্রাল কার্ডের অধিভুক্তির সাথে প্রতিযোগিতা আরও বেড়ে যাই। তারপরে ১৯৮১ সালে অন্ধ্র ব্যাংক 'আন্ধ্রা কার্ড' চালু করেছিল যা ভিসার সাথেও যুক্ত ছিল।[৩]

| ক্রমিক সংখ্যা | ব্যাংকের নাম | কার্ডের নাম | প্রবর্তনের বছর | যোগ্যতার আয় (₹) |

|---|---|---|---|---|

| ১ | অন্ধ্র ব্যাংক | অন্ধ্র ভিসা কার্ড

অন্ধ্র গোল্ড |

১৯৮১

১৯৮৮ |

৩৬০০০

১০০০০০ |

| ২ | এ এন জেড গ্রিন্ডলেস ব্যাংক | এ এন জেড গ্রিন্ডলেস ভিসা কার্ড | ১৯৮৮ | ১০০০০০ |

| ৩ | ব্যাঙ্ক অফ বরোদা | ব্যাঙ্ক অফ বরোদা কার্ড এক্সক্লুসিভ

ব্যাঙ্ক অফ বরোদা কার্ড |

১৯৯২

১৯৮৫ |

১০০০০০

৫০০০০ |

| ৪ | সেন্ট্রাল ব্যাঙ্ক অফ ইন্ডিয়া | সেন্ট্রাল কার্ড | ১৯৮০ | ৪০০০০ |

| ৫ | ক্যানারা ব্যাংক | ক্যানকার্ড | ১৯৮৭ | ৬০০০০ |

| ৬ | সিটি ব্যাংক | সিটিআই মাস্টার / ভিসা কার্ড

ডিনার 'স ক্লাব |

১৯৯০ | ৩০০০০

৫০০০০ |

| ৭ | এইচএসবিসি ব্যাংক | হংকং ক্লাসিক | ১৯৯২ | ৬০০০০ |

| ৮ | ব্যাঙ্ক অফ ইন্ডিয়া | ইন্ডিয়া কার্ড | ১৯৮৮ | ৫০০০০ |

| ৯ | ব্যাঙ্ক অফ মহারাষ্ট্র | ক্যানকার্ড | ১৯৯১ | ৩৬০০০ |

| ১০ | করপোরেশন ব্যাংক | ক্যানকার্ড | ১৯৯১ | ৬০০০০ |

| ১১ | দেনা ব্যাঙ্ক | ক্যানকার্ড | ১৯৯১ | ৬০০০০ |

| ১২ | ইন্ডিয়ান ওভারসিজ ব্যাঙ্ক | ক্যানকার্ড | ১৯৯১ | ৬০০০০ |

| ১৩ | সারস্বত সমবায় ব্যাংক লিমিটেড | ক্যানকার্ড | ১৯৯১ | ৬০০০০ |

| ১৪ | সিন্ডিকেট ব্যাঙ্ক | ক্যানকার্ড | ১৯৯১ | ৬০০০০ |

| ১৫ | ইউনিয়ন ব্যাঙ্ক অফ ইন্ডিয়া | ক্যানকার্ড | ১৯৯১ | ৬০০০০ |

| ১৬ | বিজয়া ব্যাঙ্ক | মাস্টারকার্ড | ১৯৮৮ | ৩৬০০০ |

| ১৭ | ভাইস্যা ব্যাংক লিমিটেড | সিটি কার্ড | ১৯৯২ | ৩০০০০ |

| ১৮ | স্ট্যান্ডার্ড চার্টার্ড ব্যাংক | গোল্ড কার্ড

এক্সিকিউটিভ কার্ড ক্লাসিক কার্ড |

১৯৯৩ | ১২০০০০

৯০০০০ ৬০০০০ |

সুবিধা

[সম্পাদনা]- দ্রুত লেনদেন করা যায়।

- ক্রেডিট বা ঋণ পাওয়ার সহজলভ্যতা।

- ক্যাশব্যাক পুরস্কার ও পয়েন্ট সুবিধা পাওয়া যায়।

- নগদ অর্থ বহনের ঝুঁকি থেকে মুক্তি।

- ক্রেডিট স্কোরের সুবিধা।

- গ্রেস পিরিয়ডে সুদহীন ঋণ পাওয়া যায়।

- বর্তমানে প্রচলিত ডেবিট কার্ডের চেয়ে ক্রেডিট কার্ডের সুরক্ষা অনেক বেশি৷ [২] [৫]

অসুবিধা

[সম্পাদনা]- ক্রেডিট কার্ড ব্যবহার করলে ঋণের ফাঁদে পড়ার ঝুঁকি বৃদ্ধি পায়।

- লুক্কায়িত ব্যয় হয়।

- ভুল কার্ডে ঋণের বোঝা বাড়ার আশঙ্কা থাকে৷

- ডিউ ডেটের পড়ে উচ্চ সুদের হারে বিল প্রদান করতে হয়। [২]

প্রযুক্তিগত বিবরণ

[সম্পাদনা]বেশিরভাগ ক্রেডিট কার্ডের সাইজ ৮৫.৬০ x ৫৩.৯৮ মিলিমিটার (৩ ৩⁄৮ ইঞ্চি × ২ ১⁄৮ ইঞ্চি) হয় এবং প্রান্তের কোণাগুলি ২.৮৮-৩.৪৮ মিলিমিটার (৯⁄৮০–১১⁄৮০ ইঞ্চি) বিশিষ্ট ব্যাসার্ধের বৃত্তাকৃতির। [৬] আইএসও/আইইসি 7810 আইডি-1 স্ট্যান্ডার্ডের সাথে সামঞ্জস্যপূর্ণ, এটিএম কার্ড এবং অন্যান্য পেমেন্ট কার্ড যেমন ডেবিট কার্ডের আকারের সমান। [৭]

ক্রেডিট কার্ডে একটি প্রিন্ট করা [৮] বা এমবসড ব্যাঙ্ক কার্ড নম্বর থাকে যা ISO/IEC 7812 নম্বরিং স্ট্যান্ডার্ড মেনে চলে।কার্ড নম্বরের উপসর্গ, যাকে BIN (ব্যাঙ্ক আইডেন্টিফিকেশন নম্বর) বলা হয়।[৯] সংখ্যার শুরুতে অঙ্কগুলির ক্রম যা একটি ক্রেডিট কার্ড নম্বর কোন ব্যাঙ্কের অন্তর্গত তা নির্ধারণ করে। এটি মাস্টারকার্ড এবং ভিসা কার্ডের জন্য প্রথম ছয় সংখ্যা। পরের নয়টি সংখ্যা হল স্বতন্ত্র অ্যাকাউন্ট নম্বর, এবং চূড়ান্ত সংখ্যা হল একটি বৈধতা চেক সংখ্যা। [১০]

এই উভয় মানই ISO/IEC JTC 1/SC 17/WG 1 দ্বারা রক্ষণাবেক্ষণ এবং আরও উন্নত করা হয়। ক্রেডিট কার্ডে একটি চৌম্বকীয় স্ট্রাইপ থাকে যা ISO/IEC 7813 এর সাথে সামঞ্জস্যপূর্ণ। বেশিরভাগ আধুনিক ক্রেডিট কার্ড স্মার্ট কার্ড প্রযুক্তি ব্যবহার করে: তাদের নিরাপত্তা বৈশিষ্ট্য হিসাবে তাদের মধ্যে এমবেড করা একটি কম্পিউটার চিপ রয়েছে। উপরন্তু, একটি কীপ্যাড, একটি ডিসপ্লে বা একটি ফিঙ্গারপ্রিন্ট সেন্সরের মতো পেরিফেরিয়াল সহ জটিল স্মার্ট কার্ড ক্রেডিট কার্ডের জন্য ক্রমবর্ধমানভাবে ব্যবহৃত হচ্ছে।

প্রধান ক্রেডিট কার্ড নম্বর ছাড়াও, ক্রেডিট কার্ডগুলি ইস্যু এবং মেয়াদ শেষ হওয়ার তারিখ (নিকটতম মাসে) এবং সেইসাথে ইস্যু নম্বর এবং নিরাপত্তা কোডের মতো অতিরিক্ত কোডগুলিও বহন করে। জটিল স্মার্ট কার্ডগুলি একটি পরিবর্তনশীল নিরাপত্তা কোড রাখার অনুমতি দেয়, এইভাবে অনলাইন লেনদেনের জন্য নিরাপত্তা বৃদ্ধি করে। সমস্ত ক্রেডিট কার্ডের অতিরিক্ত কোডের একই সেট থাকে না বা তারা একই সংখ্যার সংখ্যা ব্যবহার করে না।

ক্রেডিট কার্ড নম্বর এবং কার্ডহোল্ডারের নামগুলি মূলত এমবস করা হয়েছিল, যাতে কার্বন পেপার ফর্মগুলিতে মুদ্রিত স্লিপ চার্জ করার জন্য এই ধরনের তথ্য সহজে স্থানান্তর করা যায়।কাগজের স্লিপ কমে যাওয়ায়, কিছু ক্রেডিট কার্ড আর এমবস করা হয় না এবং প্রকৃতপক্ষে কার্ড নম্বর সামনে আর থাকে না। [১১] এছাড়াও, কিছু কার্ড এখন অনুভূমিক না হয়ে ডিজাইনে উল্লম্ব।

ইতিহাস

[সম্পাদনা]এডওয়ার্ড বেলামির পেছনের ফিরে তাকানো

[সম্পাদনা]কেনাকাটার জন্য একটি কার্ড ব্যবহারের ধারণাটি ১৮৮৭ সালে এডওয়ার্ড বেলামি তার ইউটোপিয়ান উপন্যাস লুকিং ব্যাকওয়ার্ডে বর্ণনা করেছিলেন। বেলামি এই উপন্যাসে ক্রেডিট কার্ড শব্দটি এগারোবার ব্যবহার করেছেন, যদিও এটি ধার না করে সরকার থেকে নাগরিকের লভ্যাংশ ব্যয় করার জন্য একটি কার্ডকে উল্লেখ করেছে, এটিকে ডেবিট কার্ডের মতো করে তোলে।

চার্জ কয়েন, মেডেল, ইত্যাদি

[সম্পাদনা]চার্জ কয়েন এবং অন্যান্য অনুরূপ আইটেম ১৯ শতকের শেষ থেকে ১৯৩০ এর দশক পর্যন্ত ব্যবহার করা হয়েছিল।তারা বিভিন্ন আকার এবং আকার এসেছে; সেলুলয়েড (প্রাথমিক ধরনের প্লাস্টিক), তামা, অ্যালুমিনিয়াম, ইস্পাত এবং অন্যান্য ধরনের সাদা ধাতু দিয়ে তৈরি সামগ্রী সহ। প্রতিটি চার্জ কয়েনে সাধারণত একটি ছোট ছিদ্র থাকে, এটিকে একটি চাবির মতো একটি চাবির রিংয়ে রাখা সক্ষম করে।এই চার্জ কয়েনগুলি সাধারণত ডিপার্টমেন্টাল স্টোর, হোটেল ইত্যাদিতে চার্জ অ্যাকাউন্ট থাকা গ্রাহকদের দেওয়া হত। একটি চার্জ কয়েনে সাধারণত বণিকের নাম এবং লোগো সহ চার্জ অ্যাকাউন্ট নম্বর থাকে।

চার্জ কয়েনটি বিক্রয় স্লিপে একটি চার্জ অ্যাকাউন্ট নম্বর অনুলিপি করার একটি সহজ এবং দ্রুত উপায় তৈরি করে, বিক্রয় স্লিপে মুদ্রাটি ছাপিয়ে। এটি অনুলিপি করার প্রক্রিয়াটিকে ত্বরান্বিত করেছে, মা আগে হস্তাক্ষর দ্বারা করা হয়েছিল। এটি বিভিন্ন ধরনের হাতের লেখার শৈলীর পরিবর্তে বিক্রয় স্লিপে সংখ্যার একটি প্রমিত ফর্ম থাকার মাধ্যমে ত্রুটির সংখ্যা হ্রাস করেছে।

চার্জ কয়েনে গ্রাহকের নাম না থাকায় প্রায় যে কেউ এটি ব্যবহার করতে পারতেন।এটি কখনও কখনও ভুল পরিচয়ের ক্ষেত্রে নিয়ে যায়, হয় দুর্ঘটনাক্রমে বা ইচ্ছাকৃতভাবে, চার্জ অ্যাকাউন্টের মালিকের পক্ষে কাজ করে বা চার্জ অ্যাকাউন্টের মালিক এবং বণিক উভয়কেই প্রতারণা করার জন্য বিদ্বেষের কারণে। ১৯৩০ এর দশকের শুরুতে, বণিকরা চার্জ কয়েন থেকে নতুন চার্জ-প্লেটের দিকে যেতে শুরু করে।

প্রারম্ভিক চার্জ কার্ড

[সম্পাদনা]চরগা-প্লেট

[সম্পাদনা]চরগা-প্লেট, ১৯২৮ সালে বিকশিত হয়েছিল, এটি ক্রেডিট কার্ডের একটি প্রাথমিক পূর্বসূরী এবং ১৯৩০ থেকে ১৯৫০ এর দশকের শেষ পর্যন্ত মার্কিন যুক্তরাষ্ট্রে ব্যবহৃত হয়েছিল।এটা ছিলো একটি ২+১/২ x ১+১/৪ ইঞ্চ (৬৪ মিমি × ৩২ মিমি) অ্যাড্রেসগ্রাফ এবং মিলিটারি ডগ ট্যাগ সিস্টেম সম্পর্কিত শীট মেটালের আয়তক্ষেত্র।এটি গ্রাহকের নাম, শহর এবং রাজ্যের সাথে এমবস করা হয়েছিল।এটি একটি স্বাক্ষর জন্য তার পিছনে একটি ছোট কাগজ কার্ড রাখা.একটি কেনাকাটা রেকর্ড করার সময়, প্লেটটি ছাপের মধ্যে একটি অবকাশের মধ্যে রাখা হয়েছিল, যার উপরে একটি কাগজ "চার্জ স্লিপ" রাখা হয়েছিল।লেনদেনের রেকর্ডে এমবসড তথ্যের একটি ছাপ অন্তর্ভুক্ত ছিল, যা ইমপ্রিন্টার চার্জ স্লিপের বিপরীতে একটি কালিযুক্ত ফিতা টিপে তৈরি করেছিল। প্লেট ছিল ফ্যারিঙ্গটন ম্যানুফাকচারিঙ্গ কো -এর একটি ট্রেড মার্ক।কিছু ক্ষেত্রে, প্লেটগুলি গ্রাহকদের কাছে রাখার পরিবর্তে ইস্যুকারী দোকানে রাখা হয়েছিল।যখন একজন অনুমোদিত ব্যবহারকারী একটি ক্রয় করেন, তখন একজন কেরানি দোকানের ফাইলগুলি থেকে প্লেটটি পুনরুদ্ধার করেন এবং তারপর ক্রয়টি প্রক্রিয়া করেন৷ Charga-Plates ব্যাক-অফিস বুককিপিংকে ত্বরান্বিত করেছে এবং প্রতিটি দোকানে কাগজের খাতায় ম্যানুয়ালি করা কপি করার ত্রুটিগুলি হ্রাস করেছে।

এয়ার ট্রাভেল কার্ড

[সম্পাদনা]১৯৩৪ সালে, আমেরিকান এয়ারলাইন্স এবং এয়ার ট্রান্সপোর্ট অ্যাসোসিয়েশন এয়ার ট্র্যাভেল কার্ডের আবির্ভাবের সাথে প্রক্রিয়াটিকে আরও সহজ করে তোলে। তারা একটি নম্বরিং স্কিম তৈরি করেছে যা কার্ড প্রদানকারীর পাশাপাশি গ্রাহকের অ্যাকাউন্টকে চিহ্নিত করেছে। এই কারণেই আধুনিক UATP কার্ডগুলি এখনও ১ নম্বর দিয়ে শুরু হয়।একটি এয়ার ট্রাভেল কার্ডের মাধ্যমে, যাত্রীরা তাদের ক্রেডিট এর বিপরীতে একটি টিকিটের জন্য "এখনই কিনতে এবং পরে অর্থ প্রদান করতে" এবং যে কোনো গ্রহণকারী এয়ারলাইন্সে পনের শতাংশ ছাড় পেতে পারে। ১৯৪০ সালের মধ্যে, সমস্ত প্রধান মার্কিন এয়ারলাইনগুলি এয়ার ট্র্যাভেল কার্ড অফার করেছিল যা ১৭টি ভিন্ন এয়ারলাইনগুলিতে ব্যবহার করা যেতে পারে।১৯৪১ সালের মধ্যে, এয়ারলাইন্সের প্রায় অর্ধেক রাজস্ব আসে এয়ার ট্রাভেল কার্ড চুক্তির মাধ্যমে। এয়ারলাইন্সগুলি নতুন যাত্রীদের বাতাসে প্রলুব্ধ করার জন্য কিস্তির পরিকল্পনাও দেওয়া শুরু করেছিল। ১৯৪৮ সালে, এয়ার ট্রাভেল কার্ডটি আন্তর্জাতিক বিমান পরিবহন সমিতির সকল সদস্যের মধ্যে প্রথম আন্তর্জাতিকভাবে বৈধ চার্জ কার্ড হয়ে ওঠে।

প্রারম্ভিক সাধারণ উদ্দেশ্য চার্জ কার্ড: ডিনারস ক্লাব, কার্টে ব্লাঞ্চ এবং আমেরিকান এক্সপ্রেস

[সম্পাদনা]একই কার্ড ব্যবহার করে গ্রাহকদের বিভিন্ন বণিকদের অর্থ প্রদানের ধারণাটি ১৯৫০ সালে রাল্ফ স্নাইডার এবং ফ্র্যাঙ্ক ম্যাকনামারা, ডিনারস ক্লাবের প্রতিষ্ঠাতা, একাধিক কার্ড একত্রিত করার জন্য প্রসারিত করেছিলেন।ডাইনার্স ক্লাব, যা আংশিকভাবে ডাইন এবং সাইনের সাথে একীভূত হওয়ার মাধ্যমে তৈরি করা হয়েছিল, প্রথম "সাধারণ উদ্দেশ্য" চার্জ কার্ড তৈরি করেছিল এবং প্রতিটি বিবৃতি দিয়ে সম্পূর্ণ বিল পরিশোধ করতে হবে। এটি অনুসরণ করে কার্টে ব্ল্যাঞ্চে এবং ১৯৫৮ সালে আমেরিকান এক্সপ্রেস যা একটি বিশ্বব্যাপী ক্রেডিট কার্ড নেটওয়ার্ক তৈরি করেছিল (যদিও এটি প্রাথমিকভাবে চার্জ কার্ড ছিল যা পরে ক্রেডিট কার্ড বৈশিষ্ট্যগুলি অর্জন করেছিল)।

ব্যবহার

[সম্পাদনা]ক্রেডিট কার্ড প্রদানকারী কোম্পানি, যেমন একটি ব্যাঙ্ক বা ক্রেডিট ইউনিয়ন, তাদের ক্রেডিট কার্ড গ্রহণ করার জন্য ব্যবসায়ীদের সাথে চুক্তিতে প্রবেশ করে। বণিকরা প্রায়ই লোগো থেকে প্রাপ্ত গ্রহণযোগ্যতা চিহ্ন প্রদর্শন করে সাইনেজ বা অন্যান্য কোম্পানির সামগ্রীতে বিজ্ঞাপন দেয় যে তারা কার্ড গ্রহণ করে। বিকল্পভাবে, "আমরা ক্রেডিট কার্ড গ্রহণ করি না" বলে একটি স্টেটমেন্ট করা যেতে পারে, উদাহরণস্বরূপ, একটি রেস্টুরেন্টের মেনু কার্ড এর মাধ্যমে বা মৌখিকভাবে।

ক্রেডিট কার্ড প্রদানকারী ক্রেডিট প্রদানকারীর দ্বারা একটি অ্যাকাউন্ট অনুমোদিত হওয়ার সময় বা পরে একজন গ্রাহককে একটি ক্রেডিট কার্ড ইস্যু করে, যা কার্ড প্রদানকারীর মতো একই সত্তার প্রয়োজন হয় না। কার্ডধারীরা তারপর সেই কার্ডটি গ্রহণকারী ব্যবসায়ীদের কাছ কেনাকাটা করে দাম মেটানোর জন্য এটি ব্যবহার করেন। যখন কিছু ক্রয় করা হয়, কার্ড ধারক কার্ড প্রদানকারীকে অর্থ প্রদান করতে সম্মত হন। কার্ডধারী কার্ডের বিশদ বিবরণের রেকর্ড সহ একটি রসিদে স্বাক্ষর করে এবং অর্থ প্রদানের পরিমাণ নির্দেশ করে একটি ব্যক্তিগত শনাক্তকরণ নম্বর (পিন) লিখে অর্থ প্রদানের সম্মতি নির্দেশ করে। এছাড়াও, অনেক বণিক অনেক সময় এখন ইন্টারনেট বা টেলিফোন ব্যবহার করে এবং ইলেকট্রনিক অনুমোদনের মাধ্যমে মৌখিক অনুমোদন গ্রহণ করে, যা একটি কার্ড নট প্রেজেন্ট লেনদেন (CNP) নামে পরিচিত।

ইলেকট্রনিক ভেরিফিকেশন সিস্টেম বণিকদের কয়েক সেকেন্ডের মধ্যে যাচাই করে দেয় যে কার্ডটি বৈধ এবং কার্ডধারীর ক্রয় কভার করার জন্য যথেষ্ট ক্রেডিট রয়েছে, যা ক্রয়ের সময় যাচাইকরণের অনুমতি দেয়। ক্রেডিট কার্ডের পেমেন্ট টার্মিনাল বা পয়েন্ট-অফ-সেল (POS) সিস্টেম ব্যবহার করে যাচাই করা হয় যাতে মার্চেন্টের অধিগ্রহণকারী ব্যাঙ্কের সাথে সরাসরি যোগাযোগের লিঙ্ক থাকে। কার্ডের যাবতীয় তথ্য বা ডেটা ম্যাগনেটিক স্ট্রাইপ বা কার্ডের চিপ থেকে নেওয়া যায়; পরবর্তী সিস্টেম যুক্তরাজ্য এবং আয়ারল্যান্ডে চিপ এবং পিন বলা হয় এবং এটি একটি ইএমভি কার্ড হিসাবে প্রয়োগ করা হয়।

কার্ডটি উপস্থিত নয় এমন লেনদেনের জন্য যেখানে কার্ড দেখানো হয় না (যেমন, ই-কমার্স, মেইল অর্ডার এবং টেলিফোন বিক্রয়), বণিকরা অতিরিক্ত তথ্য গ্রাহকের থেকে নেয় যে জিজ্ঞাসা করে গ্রাহকের কাছে কার্ডটি প্রকৃত দখলে রয়েছে এবং অনুমোদিত ব্যবহারকারী তা যাচাই করে কার্ডের পিছনে প্রিন্ট করা নিরাপত্তা কোড, মেয়াদ শেষ হওয়ার তারিখ এবং বিলিং ঠিকানা।

প্রতি মাসে, একটি নির্দিষ্ট সময়, কার্ডধারীকে একটি বিবৃতি পাঠানো হয় যাতে কার্ডের মাধ্যমে করা কেনাকাটা, কোনো বকেয়া ফি, মোট বকেয়া পরিমাণ এবং ন্যূনতম বকেয়া অর্থপ্রদান নির্দেশ করে। মার্কিন যুক্তরাষ্ট্রে, বিবৃতি পাওয়ার পরে, কার্ডধারী যেকোন চার্জের বিরোধ করতে পারেন যা তিনি ভুল বলে মনে করেন ( দেখুন ১৫ ইউ.এস.সি § ১৬৪৩

) , যা ক্রেডিট কার্ডের অননুমোদিত ব্যবহারের জন্য কার্ডধারকের দায়বদ্ধতা $৫০ পর্যন্ত সীমাবদ্ধ করে)। ফেয়ার ক্রেডিট বিলিং অ্যাক্ট মার্কিন প্রবিধানের বিবরণ দেয়।

অনেক ব্যাঙ্ক এখন ইলেকট্রনিক স্টেটমেন্টের বিকল্পও অফার করে, হয় ফিজিক্যাল স্টেটমেন্টের পরিবর্তে বা অতিরিক্ত, যেগুলি কার্ডধারক যেকোন সময় ইস্যুকারীর অনলাইন ব্যাঙ্কিং ওয়েবসাইটের মাধ্যমে দেখতে পারেন।একটি নতুন স্টেটমেন্টের প্রাপ্যতার বিজ্ঞপ্তি সাধারণত কার্ডধারীর ইমেল ঠিকানায় পাঠানো হয়। যদি কার্ড ইস্যুকারী এটির অনুমতি দেওয়া বেছে নেয়, তাহলে কার্ডধারকের কাছে একটি ফিজিক্যাল চেক ছাড়াও অর্থপ্রদানের জন্য অন্যান্য বিকল্প থাকতে পারে, যেমন তার অ্যাকাউন্ট থেকে তহবিলের বৈদ্যুতিন স্থানান্তর। ইস্যুকারীর উপর নির্ভর করে, কার্ডধারক একটি একক বিবৃতি সময়কালের মধ্যে একাধিকবার অর্থপ্রদান করতে পারে, রাতে সছ তার কার্ডে ক্রেডিট সীমাটি কয়েকবার ব্যবহার করতে সক্ষম হয়।

নুন্যতম অর্থ পরিশোধ

[সম্পাদনা]কার্ডধারীকে অবশ্যই একটি নির্দিষ্ট তারিখের মধ্যে বকেয়া পরিমাণের একটি সংজ্ঞায়িত ন্যূনতম অংশ প্রদান করতে হবে বা একটি উচ্চতর অর্থ প্রদান করার জন্য বেছে নিতে হবে। ক্রেডিট ইস্যুকারী অপরিশোধিত ব্যালেন্সের উপর সুদ চার্জ করে যদি বিল করা পরিমাণ সম্পূর্ণরূপে পরিশোধ করা না হয় (সাধারণত অন্যান্য ঋণের তুলনায় অনেক বেশি হারে)। উপরন্তু, যদি কার্ডধারক নির্ধারিত তারিখের মধ্যে কমপক্ষে ন্যূনতম অর্থপ্রদান করতে ব্যর্থ হয়, তাহলে ইস্যুকারী দেরী ফি বা অন্যান্য জরিমানা আরোপ করতে পারে। এটি প্রশমিত করার জন্য, কিছু আর্থিক প্রতিষ্ঠান কার্ডধারীর ব্যাঙ্ক অ্যাকাউন্ট থেকে স্বয়ংক্রিয় অর্থ কেটে নেওয়ার ব্যবস্থা করতে পারে, এইভাবে এই ধরনের জরিমানা সম্পূর্ণভাবে এড়ানো যায়, যতক্ষণ কার্ডধারীর পর্যাপ্ত তহবিল থাকে না।

যে ক্ষেত্রে ন্যূনতম অর্থপ্রদান বিলিং চক্রের সময় নির্ণয়কৃত ফিনান্স চার্জ এবং ফি থেকে কম, সেখানে বকেয়া ব্যালেন্স বাড়বে যাকে নেতিবাচক পরিশোধ বলা হয়। এই অভ্যাসটি ক্রেডিট ঝুঁকি বাড়ায় এবং ঋণদাতার পোর্টফোলিওর গুণমান পড়ে যায় এবং ফলস্বরূপ ২০০৩ সাল থেকে মার্কিন যুক্তরাষ্ট্রে নিষিদ্ধ করা হয়েছে। [১২][১৩]

বিজ্ঞাপন, অনুরোধ, আবেদন এবং অনুমোদন

[সম্পাদনা]মার্কিন যুক্তরাষ্ট্রে ক্রেডিট কার্ড বিজ্ঞাপনের প্রবিধানে শুমার বক্স প্রকাশের প্রয়োজনীয়তা অন্তর্ভুক্ত রয়েছে। জাঙ্ক মেইলের একটি বড় অংশে ক্রেডিট কার্ডের অফার থাকে যা প্রধান ক্রেডিট রিপোর্টিং এজেন্সিগুলির দেওয়া তালিকা থেকে তৈরি করা হয়। মার্কিন যুক্তরাষ্ট্রে, তিনটি প্রধান মার্কিন ক্রেডিট ব্যুরো ( ইকুইফ্যাক্স, ট্রান্সইউনিয়ন এবং এক্সপেরিয়ান ) গ্রাহকদের তার অপ্ট আউট প্রি স্ক্রিন প্রোগ্রামের মাধ্যমে সম্পর্কিত ক্রেডিট কার্ড সলিসিটেশন অফারগুলি থেকে অপ্ট আউট করার অনুমতি দেয়৷

সুদের চার্জ

[সম্পাদনা]ক্রেডিট কার্ড ইস্যুকারীরা সাধারণত প্রতি মাসে ব্যালেন্স সম্পূর্ণভাবে পরিশোধ করা হলে সুদের চার্জ মওকুফ করে, কিন্তু মোট ব্যালেন্স পরিশোধ না করা হলে সাধারণত প্রতিটি কেনাকাটার তারিখ থেকে পুরো বকেয়া ব্যালেন্সের উপর পূর্ণ সুদ চার্জ করবে।

উদাহরণস্বরূপ, যদি একজন ব্যবহারকারীর $১,০০০ লেনদেন থাকে এবং এই গ্রেস পিরিয়ডের মধ্যে এটি সম্পূর্ণ পরিশোধ করে, তাহলে কোন সুদ চার্জ করা হবে না। যদি মোট পরিমাণের $১.০০ ও অপরিশোধিত থেকে যায়, পেমেন্ট প্রাপ্ত না হওয়া পর্যন্ত ক্রয়ের তারিখ থেকে $১,০০০-এর উপর সুদ নেওয়া হবে।যে সুনির্দিষ্ট পদ্ধতিতে সুদ নেওয়া হয় তা সাধারণত একটি কার্ডধারক চুক্তিতে বিশদ থাকে যা মাসিক বিবৃতির পিছনে সংক্ষিপ্ত করা যেতে পারে।সাধারণ গণনার সূত্রটি বেশিরভাগ আর্থিক প্রতিষ্ঠানগুলি চার্জ করা সুদের পরিমাণ নির্ধারণ করতে ব্যবহার করে তা হল (এপিআর/100 x ADB)/365 x দিনের সংখ্যা।বার্ষিক শতাংশ হার (এপিআর) নিন এবং ১০০ দিয়ে ভাগ করুন তারপর গড় দৈনিক ব্যালেন্সের পরিমাণ (ADB) গুণ করুন।ফলাফলটিকে ৩৬৫ দ্বারা ভাগ করুন এবং তারপরে এই মোটটি নিন এবং অ্যাকাউন্টে অর্থপ্রদান করার আগে যে পরিমাণ পরিবর্তিত হয়েছিল তার মোট সংখ্যা দিয়ে গুণ করুন।আর্থিক প্রতিষ্ঠানগুলি লেনদেনের মূল সময় এবং একটি অর্থপ্রদানের সময় পর্যন্ত চার্জ করা সুদের উল্লেখ করে, যদি সম্পূর্ণ না হয়, একটি অবশিষ্ট খুচরা ফিনান্স চার্জ (RRFC) হিসাবে। এইভাবে একটি পরিমাণ আবর্তিত হওয়ার পরে এবং অর্থ প্রদানের পরে, কার্ডের ব্যবহারকারী পরবর্তী স্টেটমেন্টটি সম্পূর্ণ পরিশোধ করার পরেও তাদের স্টেটমেন্টে সুদের চার্জ পাবেন (আসলে বিবৃতিতে শুধুমাত্র সুদের জন্য একটি চার্জ থাকতে পারে যা সংগৃহীত হওয়া পর্যন্ত পূর্ণ ভারসাম্য পরিশোধের তারিখ, অর্থাৎ যখন ব্যালেন্স ঘূর্ণায়মান বন্ধ হয়ে গেছে)।

ক্রেডিট কার্ডটি কেবল ঘূর্ণায়মান ক্রেডিট হিসাবে কাজ করতে পারে, অথবা এটি একটি জটিল আর্থিক উপকরণে পরিণত হতে পারে যার প্রত্যেকটি আলাদা সুদের হারে একাধিক ব্যালেন্স সেগমেন্ট রয়েছে, সম্ভবত একটি ছাতা ক্রেডিট সীমা সহ, বা বিভিন্ন ব্যালেন্সের জন্য প্রযোজ্য পৃথক ক্রেডিট সীমা সহ সেগমেন্টসাধারণত, অন্যান্য ইস্যুকারীর কার্ড থেকে ব্যালেন্স ট্রান্সফারকে উৎসাহিত করার জন্য ইস্যুকারী ব্যাঙ্কের বিশেষ প্রণোদনা অফারগুলির ফলে এই কম্পার্টমেন্টালাইজেশন হয়।যদি বিভিন্ন ব্যালেন্স সেগমেন্টে বেশ কয়েকটি সুদের হার প্রযোজ্য হয়, তাহলে অর্থপ্রদানের বরাদ্দ সাধারণত ইস্যুকারী ব্যাঙ্কের বিবেচনার ভিত্তিতে হয়, এবং তাই উচ্চ হারের ব্যালেন্সে অর্থ প্রদানের আগে সম্পূর্ণরূপে পরিশোধ না করা পর্যন্ত অর্থপ্রদান সাধারণত সর্বনিম্ন হারের ব্যালেন্সের জন্য বরাদ্দ করা হবে।কার্ড থেকে কার্ডে সুদের হার উল্লেখযোগ্যভাবে পরিবর্তিত হতে পারে, এবং একটি নির্দিষ্ট কার্ডের সুদের হার নাটকীয়ভাবে বেড়ে যেতে পারে যদি কার্ড ব্যবহারকারী সেই কার্ড বা অন্য কোনো ক্রেডিট উপকরণে অর্থপ্রদান করতে দেরি করে, অথবা এমনকি যদি ইস্যুকারী ব্যাঙ্ক তার রাজস্ব বাড়ানোর সিদ্ধান্ত নেয়। .

গ্রেস পিরিয়ড

[সম্পাদনা]একটি ক্রেডিট কার্ডের গ্রেস পিরিয়ড হল বকেয়া ব্যালেন্সের উপর সুদ নির্ণয় করার আগে কার্ডধারককে ব্যালেন্স পরিশোধ করতে হয়।গ্রেস পিরিয়ড পরিবর্তিত হতে পারে তবে ক্রেডিট কার্ডের ধরন এবং ইস্যুকারী ব্যাঙ্কের উপর নির্ভর করে সাধারণত ২০ থেকে ৫৫ দিনের মধ্যে থাকে।কিছু নীতি নির্দিষ্ট শর্ত পূরণের পরে পুনঃস্থাপনের অনুমতি দেয়।

সাধারণত, যদি একজন কার্ডধারী ব্যালেন্স পরিশোধ করতে দেরি করে, তাহলে ফাইন্যান্স চার্জ গণনা করা হবে এবং গ্রেস পিরিয়ড প্রযোজ্য হবে না।ব্যয়কৃত অর্থ চার্জ গ্রেস পিরিয়ড এবং ব্যালেন্সের উপর নির্ভর করে; বেশির ভাগ ক্রেডিট কার্ডের সাথে কোনো গ্রেস পিরিয়ড নেই যদি আগের বিলিং সাইকেল বা স্টেটমেন্ট থেকে কোনো বকেয়া ব্যালেন্স থাকে (অর্থাৎ আগের ব্যালেন্স এবং নতুন লেনদেনের উভয় ক্ষেত্রেই সুদ প্রযোজ্য)।যাইহোক, কিছু ক্রেডিট কার্ড আছে যেগুলি নতুন লেনদেন বাদ দিয়ে শুধুমাত্র পূর্বের বা পুরানো ব্যালেন্সের উপর ফিনান্স চার্জ প্রযোজ্য হবে।

যারা জড়িত

[সম্পাদনা]- কার্ডধারী: কার্ডের ধারক হয়; ভোক্তা ক্রয় করলে ব্যবহৃত হয়;

- কার্ড-ইস্যুকারী ব্যাঙ্ক: আর্থিক প্রতিষ্ঠান বা অন্য সংস্থা যা কার্ডধারককে ক্রেডিট কার্ড ইস্যু করেছে। এই ব্যাঙ্ক গ্রাহককে পরিশোধের জন্য বিল দেয় এবং কার্ডটি প্রতারণামূলকভাবে ব্যবহার করার ঝুঁকি বহন করে। আমেরিকান এক্সপ্রেস এবং ডিসকভার পূর্বে তাদের নিজ নিজ ব্র্যান্ডের জন্য শুধুমাত্র কার্ড-ইস্যুকারী ব্যাঙ্ক ছিল, কিন্তু ২০০৭ সাল থেকে, এটি আর নেই।একটি ভিন্ন দেশের কার্ডধারীদের জন্য ব্যাঙ্ক দ্বারা ইস্যু করা কার্ডগুলি অফশোর ক্রেডিট কার্ড হিসাবে পরিচিত।

- বণিক: কার্ডধারকের কাছে বিক্রি করা পণ্য বা পরিষেবার জন্য ক্রেডিট কার্ডের অর্থপ্রদান গ্রহণকারী ব্যক্তি বা ব্যবসা৷

- অধিগ্রহণকারী ব্যাঙ্ক : যে আর্থিক প্রতিষ্ঠানটি বণিকের পক্ষ থেকে পণ্য বা পরিষেবার জন্য অর্থপ্রদান গ্রহণ করে।

- স্বাধীন বিক্রয় সংস্থা : অধিগ্রহণকারী ব্যাঙ্কের পরিষেবাগুলির পুনঃবিক্রেতা (বণিকদের কাছে)।

- বণিক অ্যাকাউন্ট : এটি অধিগ্রহণকারী ব্যাঙ্ক বা স্বাধীন বিক্রয় সংস্থাকে নির্দেশ করতে পারে, তবে সাধারণভাবে সেই সংস্থা যার সাথে বণিক লেনদেন করে।

- কার্ড অ্যাসোসিয়েশন : ডিসকভার, ভিসা, মাস্টারকার্ড, আমেরিকান এক্সপ্রেস, ইত্যাদির মতো কার্ড-ইস্যুকারী ব্যাঙ্কগুলির একটি অ্যাসোসিয়েশন যা বণিক, কার্ড-ইস্যুকারী ব্যাঙ্ক এবং অধিগ্রহণকারী ব্যাঙ্কগুলির জন্য লেনদেনের শর্তাদি তৈরী করে।

- লেনদেন নেটওয়ার্ক: একটি সিস্টেম যা ইলেকট্রনিক লেনদেনের মেকানিক্স প্রয়োগ করে। একটি স্বাধীন কোম্পানি দ্বারা পরিচালিত হতে পারে, এবং একটি কোম্পানি একাধিক নেটওয়ার্ক পরিচালনা করতে পারে।

- অ্যাফিনিটি পার্টনার: কিছু প্রতিষ্ঠান সেই প্রতিষ্ঠানের সাথে দৃঢ় সম্পর্কযুক্ত গ্রাহকদের আকৃষ্ট করতে একটি ইস্যুকারীকে তাদের নাম ধার দেয় এবং তাদের নাম ব্যবহার করে ইস্যু করা প্রতিটি কার্ডের জন্য একটি ফি বা ব্যালেন্সের শতাংশ প্রদান করে। সাধারণ আনুগত্যের অংশীদারদের উদাহরণ হল ক্রীড়া দল, বিশ্ববিদ্যালয়, দাতব্য সংস্থা, পেশাদার সংস্থা, প্রধান খুচরা বিক্রেতা, ইত্যাদি।

- বীমা প্রদানকারী: বীমাকারীরা ক্রেডিট কার্ডের সুবিধা হিসাবে দেওয়া বিভিন্ন বীমা সুরক্ষার আন্ডাররাইট করে, উদাহরণস্বরূপ, গাড়ি ভাড়া বীমা, ক্রয় নিরাপত্তা, হোটেল চুরি বীমা, ভ্রমণ চিকিৎসা সুরক্ষা ইত্যাদি।

এই দলগুলোর মধ্যে অর্থের ও তথ্যের প্রবাহ—সর্বদা কার্ড অ্যাসোসিয়েশনের মাধ্যমে—আদান-প্রদান হয়, এবং এটি কয়েকটি ধাপ নিয়ে গঠিত।

লেনদেনের পদক্ষেপ

[সম্পাদনা]- অনুমোদন : কার্ডধারী কার্ডটি বণিকের কাছে অর্থ প্রদানের জন্য উপস্থাপন করে এবং বণিক লেনদেনের সমস্ত তথ্য অধিগ্রহণকারীর (অধিগ্রহণকারী ব্যাঙ্ক) কাছে জমা দেয়। অধিগ্রহণকারী ক্রেডিট কার্ড নম্বর, লেনদেনের ধরন এবং ইস্যুকারীর (কার্ড-ইস্যুকারী ব্যাঙ্ক) সাথে পরিমাণ যাচাই করে এবং বণিকের জন্য কার্ডধারকের ক্রেডিট সীমার সেই পরিমাণ সংরক্ষণ করে। সব ঠিক থাকলে, একটি অনুমোদন কোড তৈরি করবে, যা বণিক লেনদেনের সাথে সঞ্চয় করে।

- ব্যাচিং : অনুমোদিত লেনদেনগুলি "ব্যাচে" সংরক্ষণ করা হয়, যা অধিগ্রহণকারীকে পাঠানো হয়। ব্যাচগুলি সাধারণত ব্যবসার দিন শেষে দিনে একবার জমা দেওয়া হয়।ব্যাচিং ম্যানুয়ালি ( বণিকের ক্রিয়া দ্বারা শুরু) বা স্বয়ংক্রিয়ভাবে (একটি পূর্ব-নির্ধারিত সময়সূচীতে, একটি অর্থপ্রদান প্রক্রিয়াকরণ প্ল্যাটফর্ম ব্যবহার করে) করা যেতে পারে। যদি ব্যাচে একটি লেনদেন জমা না দেওয়া হয়, তাহলে অনুমোদনটি ইস্যুকারী দ্বারা নির্ধারিত সময়ের জন্য বৈধ থাকবে, তারপরে আটকে থাকা পরিমাণ কার্ডধারীর উপলব্ধ ক্রেডিটকে ফেরত দেওয়া হবে ( অনুমোদন হোল্ড দেখুন)।কিছু লেনদেন পূর্বের অনুমোদন ছাড়াই ব্যাচে জমা দেওয়া যেতে পারে; এগুলি হয় বণিকের ফ্লোর লিমিটের অধীনে লেনদেন বা এমনগুলি যেখানে অনুমোদন ব্যর্থ হয়েছিল কিন্তু বণিক এখনও জোর করে লেনদেন করার চেষ্টা করে৷ (এমনটি হতে পারে যখন কার্ডধারী উপস্থিত না থাকে তবে বণিকের কাছে অতিরিক্ত অর্থ পাওনা থাকে, যেমন হোটেলে থাকা বা গাড়ি ভাড়া বাড়ানো।)

- ক্লিয়ারিং এবং সেটেলমেন্ট : অধিগ্রহনকারী ক্রেডিট কার্ড অ্যাসোসিয়েশনের মাধ্যমে ব্যাচের লেনদেন পাঠায়, যা প্রদানকারীকে অর্থপ্রদানের জন্য ডেবিট করে এবং অধিগ্রহণকারীকে ক্রেডিট করে। মূলত, ইস্যুকারী লেনদেনের জন্য অধিগ্রহণকারীকে অর্থ প্রদান করে।

- তহবিল : একবার অধিগ্রহণকারীকে অর্থ প্রদান করা হলে, অধিগ্রহণকারী বণিককে অর্থ প্রদান করে। বণিক ব্যাচের তহবিলের মোট পরিমাণ হয় "ডিসকাউন্ট রেট", "মধ্য-যোগ্য হার" বা "অ-যোগ্য হার" বিয়োগ করে যা বণিক লেনদেন প্রক্রিয়াকরণের জন্য অধিগ্রহণকারীকে প্রদান করে এমন ফিগুলির স্তর।

- চার্জব্যাক : চার্জব্যাক হল এমন একটি ইভেন্ট যেখানে লেনদেন সংক্রান্ত বিরোধের কারণে একটি বণিক অ্যাকাউন্টে টাকা রাখা হয়। চার্জব্যাক সাধারণত কার্ডধারক শুরু করে। চার্জব্যাক হওয়ার ক্ষেত্রে, ইস্যুকারী রেজোলিউশনের জন্য অধিগ্রহণকারীকে লেনদেন ফেরত দেয়। অধিগ্রহণকারী তারপরে বণিকের কাছে চার্জব্যাক ফরোয়ার্ড করে, যাকে হয় চার্জব্যাক গ্রহণ করতে হবে বা এটিতে প্রতিদ্বন্দ্বিতা করতে হবে।

ক্রেডিট কার্ড রেজিস্টার

[সম্পাদনা]ক্রেডিট কার্ড রেজিস্টার হল একটি লেনদেন রেজিস্টার যা একটি ক্রেডিট কার্ড ব্যবহার করার ফলে ক্রমবর্ধমান ব্যালেন্স ক্রেডিট সীমার নীচে যথেষ্ট তা নিশ্চিত করার জন্য ব্যবহার করা হয় যাতে ব্যাঙ্কের অনুমোদনের হোল্ড এবং পেমেন্টগুলি এখনও ব্যাঙ্কের কাছ থেকে পাওয়া যায় নি এবং পুনর্মিলন এবং বাজেটের জন্য অতীতের লেনদেনগুলি সহজেই খুঁজে বের করা যায়। .

রেজিস্টার হল ক্রেডিট কার্ড কেনাকাটার জন্য ব্যাঙ্কিং লেনদেনের একটি ব্যক্তিগত রেকর্ড কারণ তারা ব্যাঙ্ক অ্যাকাউন্টের তহবিল বা উপলব্ধ ক্রেডিটকে প্রভাবিত করে। নম্বর মেলানো ছাড়াও কোড কলাম ক্রেডিট কার্ড নির্দেশ করে। ব্যালেন্স কলাম ক্রয়ের পরে উপলব্ধ তহবিল দেখায়। যখন ক্রেডিট কার্ড পেমেন্ট করা হয় তখন ব্যালেন্স ইতিমধ্যেই প্রতিফলিত হয় যে তহবিল ব্যয় করা হয়েছে।একটি ক্রেডিট কার্ডের এন্ট্রিতে, ডিপোজিট কলামটি উপলব্ধ ক্রেডিট দেখায় এবং পেমেন্ট কলামটি মোট বকেয়া দেখায়, তাদের যোগফল ক্রেডিট সীমার সমান।

প্রতিটি চেক, ডেবিট কার্ড লেনদেন, নগদ উত্তোলন, এবং ক্রেডিট কার্ড চার্জ ম্যানুয়ালি কাগজের রেজিস্টারে প্রতিদিন বা প্রতি সপ্তাহে কয়েকবার লিখিত হয়। [১৪] ক্রেডিট কার্ড রেজিস্টার প্রতিটি ক্রেডিট কার্ডের জন্য একটি লেনদেনের রেকর্ডও বোঝায়। এই ক্ষেত্রে, যখন দশ বা ততোধিক কার্ড ব্যবহার করা হয় তখন বুকলেটগুলি সহজেই একটি কার্ডের বর্তমান উপলব্ধ ক্রেডিটটির অবস্থান সক্ষম করে।

বৈশিষ্ট্য

[সম্পাদনা]সুবিধাজনক ক্রেডিট ছাড়াও, ক্রেডিট কার্ড ভোক্তাদের খরচ ট্র্যাক করার একটি সহজ উপায়, যা ব্যক্তিগত ব্যয় নিরীক্ষণ এবং ট্যাক্সেশন এবং প্রতিশোধের উদ্দেশ্যে কাজ-সম্পর্কিত ব্যয়ের ট্র্যাকিং উভয়ের জন্যই প্রয়োজনীয়। ক্রেডিট কার্ডগুলি প্রায় সব দেশেই বৃহত্তর প্রতিষ্ঠানে গৃহীত হয় এবং বিভিন্ন ক্রেডিট সীমা, পরিশোধের ব্যবস্থা সহ উপলব্ধ। কোনো কোনো কার্ভ সুবিধা যোগ করেছেন (যেমন বীমা সুরক্ষা, পুরস্কার স্কিম যেখানে কার্ডের মাধ্যমে পণ্য ক্রয় করে অর্জিত পয়েন্টগুলি আরও পণ্য এবং পরিষেবা বা ক্যাশব্যাকের জন্য খালাস করা যেতে পারে)।

ভোক্তাদের সীমিত দায়

[সম্পাদনা]কিছু দেশ, যেমন মার্কিন যুক্তরাষ্ট্র, যুক্তরাজ্য এবং ফ্রান্স, হারানো বা চুরি হয়ে যাওয়া ক্রেডিট কার্ডের মাধ্যমে প্রতারণামূলক লেনদেনের ক্ষেত্রে ভোক্তাকে দায়ী করা যেতে পারে এমন পরিমাণ সীমিত করে।

বিশেষ ধরনের

[সম্পাদনা]ব্যবসা ক্রেডিট কার্ড

[সম্পাদনা]ব্যবসায়িক ক্রেডিট কার্ডগুলি একটি নিবন্ধিত ব্যবসার নামে জারি করা বিশেষ ক্রেডিট কার্ড, এবং সাধারণত সেগুলি শুধুমাত্র ব্যবসায়িক উদ্দেশ্যে ব্যবহার করা যেতে পারে।সাম্প্রতিক দশকে তাদের ব্যবহার বেড়েছে। ১৯৯৮ সালে, উদাহরণস্বরূপ, ৩৭% ছোট ব্যবসা একটি ব্যবসায়িক ক্রেডিট কার্ড ব্যবহার করে রিপোর্ট করেছে; ২০০৯ সাল নাগাদ, এই সংখ্যা বেড়ে ৬৪% হয়েছে। [১৫]

ব্যবসায়িক ক্রেডিট কার্ড ব্যবসার জন্য নির্দিষ্ট কিছু বৈশিষ্ট্য অফার করে। তারা প্রায়শই শিপিং, অফিস সরবরাহ, ভ্রমণ এবং ব্যবসায়িক প্রযুক্তির মতো ক্ষেত্রে বিশেষ পুরস্কার অফার করে। বেশিরভাগ ইস্যুকারী এই অ্যাপ্লিকেশনগুলি মূল্যায়ন করার সময় আবেদনকারীর ব্যক্তিগত ক্রেডিট স্কোর ব্যবহার করে। এছাড়াও, বিভিন্ন উৎস থেকে আয় যোগ্যতা অর্জনের জন্য ব্যবহার করা যেতে পারে, যার অর্থ এই কার্ডগুলি নতুন প্রতিষ্ঠিত ব্যবসার জন্য উপলব্ধ হতে পারে। [১৬] উপরন্তু, এই কার্ডের কিছু ইস্যুকারী মালিকের ব্যক্তিগত ক্রেডিট অ্যাকাউন্ট কার্যকলাপ রিপোর্ট করে না, অথবা শুধুমাত্র যদি অ্যাকাউন্টটি অপরাধী হয়। [১৭] এই ক্ষেত্রে, ব্যবসার কার্যকলাপ মালিকের ব্যক্তিগত ক্রেডিট কার্যকলাপ থেকে পৃথক করা হয়।

বিজনেস ক্রেডিট কার্ড আমেরিকান এক্সপ্রেস, ডিসকভার এবং ভিসা এবং মাস্টারকার্ড কার্ডের প্রায় সমস্ত প্রধান ইস্যুকারী অফার করে। কিছু স্থানীয় ব্যাঙ্ক এবং ক্রেডিট ইউনিয়নগুলি ব্যবসায়িক ক্রেডিট কার্ডও অফার করে। আমেরিকান এক্সপ্রেস মার্কিন যুক্তরাষ্ট্রে ব্যবসায়িক চার্জ কার্ডের একমাত্র প্রধান ইস্যুকারী।

নিরাপদ ক্রেডিট কার্ড

[সম্পাদনা]একটি সুরক্ষিত ক্রেডিট কার্ড হল এক ধরনের ক্রেডিট কার্ড যা কার্ডধারকের মালিকানাধীন আমানত অ্যাকাউন্ট দ্বারা সুরক্ষিত। সাধারণত, কার্ডধারীকে অবশ্যই মোট ক্রেডিট পরিমাণের ১০০% এবং ২০০% এর মধ্যে জমা করতে হবে।এইভাবে যদি কার্ডধারী $১,০০০ নিচে রাখে, তাহলে তাদের $৫০০-১,০০০ এর মধ্যে ক্রেডিট দেওয়া হবে। কিছু ক্ষেত্রে, ক্রেডিট কার্ড প্রদানকারীরা তাদের সুরক্ষিত কার্ড পোর্টফোলিওতেও প্রণোদনা প্রদান করবে।এই ক্ষেত্রে, প্রয়োজনীয় আমানত প্রয়োজনীয় ক্রেডিট সীমার চেয়ে উল্লেখযোগ্যভাবে কম হতে পারে এবং কাঙ্ক্ষিত ক্রেডিট সীমার ১০% পর্যন্ত কম হতে পারে। এই আমানত একটি বিশেষ সঞ্চয় অ্যাকাউন্টে রাখা হয়। ক্রেডিট কার্ড ইস্যুকারীরা এটি অফার করে কারণ তারা লক্ষ্য করেছে যে গ্রাহক যখন ব্যালেন্স পরিশোধ না করা হলে কিছু হারাতে পারে তখন অপরাধ উল্লেখযোগ্যভাবে হ্রাস পায়।

একটি সুরক্ষিত ক্রেডিট কার্ডের কার্ডধারক এখনও নিয়মিত ক্রেডিট কার্ডের মতোই নিয়মিত অর্থপ্রদান করবেন বলে আশা করা হয়, তবে যদি তারা কোনও অর্থপ্রদানে ডিফল্ট হয়, কার্ড ইস্যুকারীর কাছে বণিকদের দেওয়া কেনাকাটার খরচ পুনরুদ্ধারের বিকল্প রয়েছে। আমানত নেতিবাচক বা কোনো ক্রেডিট ইতিহাস নেই এমন ব্যক্তির জন্য সুরক্ষিত কার্ডের সুবিধা হল যে বেশিরভাগ কোম্পানি নিয়মিতভাবে প্রধান ক্রেডিট ব্যুরোতে রিপোর্ট করে। এটি কার্ডধারককে একটি ইতিবাচক ক্রেডিট ইতিহাস তৈরি (বা পুনঃনির্মাণ) শুরু করতে দেয়।

যদিও আমানত গ্রাহকের দ্বারা ডিফল্ট হওয়ার ক্ষেত্রে নিরাপত্তা হিসাবে ক্রেডিট কার্ড ইস্যুকারীর হাতে থাকে, তবে আমানতটি কেবল এক বা দুটি পেমেন্ট হারিয়ে যাওয়ার জন্য ডেবিট করা হবে না। সাধারণত, গ্রাহকের অনুরোধে বা গুরুতর অপরাধের (১৫০ থেকে ১৮০ দিন) কারণে অ্যাকাউন্টটি বন্ধ হয়ে গেলে আমানত শুধুমাত্র অফসেট হিসাবে ব্যবহৃত হয়। এর মানে হল যে একটি অ্যাকাউন্ট যেটি ১৫০ দিনের কম সময়ের মধ্যে অপরাধী সে সুদ এবং ফি জমা করতে থাকবে এবং এর ফলে কার্ডের প্রকৃত ক্রেডিট সীমা থেকে অনেক বেশি ব্যালেন্স হতে পারে। এই ক্ষেত্রে, মোট ঋণ মূল আমানতের থেকে অনেক বেশি হতে পারে এবং কার্ডধারক কেবল তাদের আমানতই বাজেয়াপ্ত করে না বরং অতিরিক্ত ঋণ রেখে যায়।

এই শর্তগুলির বেশিরভাগই সাধারণত কার্ডধারক চুক্তিতে বর্ণিত হয় যা কার্ডধারী তাদের অ্যাকাউন্ট খোলার সময় স্বাক্ষর করে।

নিরাপদ ক্রেডিট কার্ড হল এমন একটি বিকল্প যার ক্রেডিট ইতিহাস বা ক্রেডিট ইতিহাস নেই এমন একজন ব্যক্তিকে এমন একটি ক্রেডিট কার্ড থাকতে দেয় যা অন্যথায় উপলব্ধ নাও হতে পারে। এগুলি প্রায়ই একজনের ক্রেডিট পুনর্নির্মাণের উপায় হিসাবে দেওয়া হয়।সুরক্ষিত ক্রেডিট কার্ডগুলির জন্য ফি এবং পরিষেবা চার্জগুলি প্রায়শই সাধারণ অ-সুরক্ষিত ক্রেডিট কার্ডগুলির জন্য চার্জের চেয়ে বেশি। নির্দিষ্ট পরিস্থিতিতে লোকেদের জন্য, (উদাহরণস্বরূপ, অন্যান্য ক্রেডিট কার্ডে চার্জ অফ করার পরে, বা বিভিন্ন ধরনের ঋণের জন্য দীর্ঘমেয়াদী অপরাধের ইতিহাস রয়েছে) সুরক্ষিত কার্ডগুলি প্রায় সবসময়ই অসুরক্ষিত ক্রেডিট কার্ডের চেয়ে বেশি ব্যয়বহুল। গগ

কখনও কখনও একটি ক্রেডিট কার্ড ঋণগ্রহীতার বাড়িতে ইক্যুইটি দ্বারা সুরক্ষিত করা হয়।

প্রিপেইড কার্ড

[সম্পাদনা]এগুলিকে কখনও কখনও "প্রিপেইড ক্রেডিট কার্ড" বলা হয়, তবে এগুলি একটি ডেবিট কার্ড (প্রিপেইড কার্ড বা প্রিপেইড ডেবিট কার্ড),[১৮] যেহেতু কার্ড ইস্যুকারীর দ্বারা কোনও ক্রেডিট অফার করা হয় না: কার্ডধারী অর্থ ব্যয় করে যা একটি মাধ্যমে "সঞ্চয়" করা হয়েছে। কার্ডধারক বা অন্য কেউ, যেমন পিতামাতা বা নিয়োগকর্তার দ্বারা পূর্বে আমানত। যাইহোক, এটি একটি ক্রেডিট-কার্ড ব্র্যান্ড (যেমন ডিসকভার, ভিসা, মাস্টারকার্ড, আমেরিকান এক্সপ্রেস বা JCB ) বহন করে এবং এটি ক্রেডিট কার্ডের মতো একইভাবে ব্যবহার করা যেতে পারে। [১৮] ডেবিট কার্ডের বিপরীতে, প্রিপেইড ক্রেডিট। কার্ডের জন্য সাধারণত পিনের প্রয়োজন হয় না। একটি ব্যতিক্রম হল EMV চিপ সহ প্রিপেইড ক্রেডিট কার্ড৷চিপ এবং পিন প্রযুক্তির মাধ্যমে অর্থপ্রদান প্রক্রিয়া করা হলে এই কার্ডগুলির একটি পিনের প্রয়োজন হয়৷ ২০১৮ সালের হিসাবে, মার্কিন যুক্তরাষ্ট্রে বেশিরভাগ ডেবিট কার্ড ছিল প্রিপেইড কার্ড (৭১.৭%)। [১৯]

কার্ড কেনার পর, কার্ডধারক পূর্বনির্ধারিত কার্ডের সীমা পর্যন্ত যেকোনো পরিমাণ অর্থ দিয়ে অ্যাকাউন্টে লোড করে এবং তারপর একটি সাধারণ ক্রেডিট কার্ডের মতো কেনাকাটা করতে কার্ডটি ব্যবহার করে।প্রিপেইড কার্ডগুলি অপ্রাপ্তবয়স্কদের (১৩ বছরের উপরে) জারি করা যেতে পারে যেহেতু কোনও ক্রেডিট লাইন জড়িত নেই৷ সুরক্ষিত ক্রেডিট কার্ডের প্রধান সুবিধা (উপরের বিভাগটি দেখুন) হল যে কার্ডধারীকে একটি অ্যাকাউন্ট খুলতে $500 বা তার বেশি নিয়ে আসতে হবে না।প্রিপেইড ক্রেডিট কার্ডের সাথে, ক্রেতাদের কোনো সুদ নেওয়া হয় না কিন্তু প্রায়ই একটি ক্রয় ফি এবং একটি নির্বিচারে সময়ের পরে মাসিক ফি নেওয়া হয়।অন্যান্য অনেক ফি সাধারণত প্রিপেইড কার্ডে প্রযোজ্য। [১৮]

প্রিপেইড ক্রেডিট কার্ডগুলি কখনও কখনও কিশোর-কিশোরীদের কাছে বাজারজাত করা হয় [১৮] তাদের পিতামাতাকে লেনদেন সম্পূর্ণ না করেই অনলাইনে কেনাকাটা করার জন্য। [২০] কিশোর-কিশোরীরা শুধুমাত্র কার্ডে উপলব্ধ তহবিল ব্যবহার করতে পারে যা পরবর্তী জীবনে ঋণ সমস্যার ঝুঁকি কমাতে আর্থিক ব্যবস্থাপনার প্রচারে সহায়তা করে।

প্রিপেইড কার্ড বিশ্বব্যাপী ব্যবহার করা যেতে পারে।প্রিপেইড কার্ডটি ব্রাজিল, রাশিয়া, ভারত এবং চীনের মতো উন্নয়নশীল দেশগুলিতে অর্থপ্রদানকারীদের জন্য সুবিধাজনক, যেখানে আন্তর্জাতিক ওয়্যার ট্রান্সফার এবং ব্যাঙ্ক চেক সময়সাপেক্ষ, জটিল এবং ব্যয়বহুল৷ থথ

ক্রেডিট-কার্ড-ব্র্যান্ডেড প্রিপেইড কার্ড প্রাপ্তি এবং ব্যবহার করার জন্য প্রযোজ্য অনেক ফিগুলির কারণে , কানাডার ফাইন্যান্সিয়াল কনজিউমার এজেন্সি তাদের "আপনার নিজের অর্থ ব্যয় করার একটি ব্যয়বহুল উপায়" হিসাবে বর্ণনা করে। সংস্থাটি প্রি-পেইড কার্ড শিরোনামে একটি পুস্তিকা প্রকাশ করে যা এই ধরনের প্রিপেইড কার্ডের সুবিধা এবং অসুবিধাগুলি ব্যাখ্যা করে৷ #আরো পড়া দেখুন

ডিজিটাল কার্ড

[সম্পাদনা]একটি ডিজিটাল কার্ড হল একটি ডিজিটাল ক্লাউড-হোস্টেড ভার্চুয়াল উপস্থাপনা যেকোন ধরনের শনাক্তকরণ কার্ড বা পেমেন্ট কার্ড, যেমন একটি ক্রেডিট কার্ড।

চার্জ কার্ড

[সম্পাদনা]চার্জ কার্ড এক ধরনের ক্রেডিট কার্ড।

নিরাপত্তা

[সম্পাদনা]ক্রেডিট কার্ডের নিরাপত্তা প্লাস্টিক কার্ডের শারীরিক নিরাপত্তার পাশাপাশি ক্রেডিট কার্ড নম্বরের গোপনীয়তার উপর নির্ভর করে।অতএব, যখনই কার্ডের মালিক ব্যতীত অন্য কোনও ব্যক্তির কার্ড বা এর নম্বরে অ্যাক্সেস থাকে, তখনই নিরাপত্তা সম্ভাব্যভাবে আপস করা হয়। এক, বণিকরা প্রায়শই মেল অর্ডার ক্রয়ের জন্য অতিরিক্ত যাচাইকরণ ছাড়াই ক্রেডিট কার্ড নম্বর গ্রহণ করবে।প্রতারণামূলক কেনাকাটা কমানোর জন্য নিরাপত্তা ব্যবস্থা হিসেবে শুধুমাত্র নিশ্চিত ঠিকানায় পাঠানোই এখন সাধারণ অভ্যাস।কিছু ব্যবসায়ীরা দোকানে কেনাকাটার জন্য একটি ক্রেডিট কার্ড নম্বর গ্রহণ করবে, যার ফলে নম্বরটি অ্যাক্সেস করা সহজ জালিয়াতির অনুমতি দেয়, কিন্তু অনেকের কাছে কার্ডটি উপস্থিত থাকা প্রয়োজন এবং একটি স্বাক্ষর প্রয়োজন (ম্যাগনেটিক স্ট্রাইপ কার্ডের জন্য)। একটি হারানো বা চুরি হওয়া কার্ড বাতিল করা যেতে পারে, এবং যদি এটি দ্রুত করা হয়, তাহলে এইভাবে ঘটতে পারে এমন জালিয়াতিকে সীমাবদ্ধ করবে।ইউরোপীয় ব্যাঙ্কগুলি কার্ডের সাথে ব্যক্তিগত কেনাকাটার জন্য একটি কার্ডধারকের নিরাপত্তা পিন লিখতে হবে।

পেমেন্ট কার্ড ইন্ডাস্ট্রি ডেটা সিকিউরিটি স্ট্যান্ডার্ড (PCI DSS) হল পেমেন্ট কার্ড ইন্ডাস্ট্রি সিকিউরিটি স্ট্যান্ডার্ড কাউন্সিল (PCI SSC) দ্বারা জারি করা নিরাপত্তা মান।এই ডেটা নিরাপত্তা মান ব্যাঙ্কগুলিকে অধিগ্রহণ করে তাদের ব্যবসায়ীদের উপর কার্ডধারীদের ডেটা নিরাপত্তা ব্যবস্থা আরোপ করার জন্য ব্যবহার করা হয়।

ক্রেডিট কার্ড কোম্পানিগুলির লক্ষ্য জালিয়াতি দূর করা নয়, বরং "এটি পরিচালনাযোগ্য স্তরে হ্রাস করা"। [২১] এটি বোঝায় যে জালিয়াতি প্রতিরোধের ব্যবস্থাগুলি শুধুমাত্র তখনই ব্যবহার করা হবে যদি তাদের খরচ প্রতারণা হ্রাস থেকে সম্ভাব্য লাভের চেয়ে কম হয়, যেখানে উচ্চ-খরচের স্বল্প-রিটার্ন ব্যবস্থাগুলি ব্যবহার করা হবে না - যেমনটি প্রতিষ্ঠানের কাছ থেকে প্রত্যাশিত হবে যাদের লক্ষ্য হল লাভ সর্বাধিক করা।

চার্জব্যাক দাবি করে ইন্টারনেট জালিয়াতি সংঘটিত হতে পারে যা ন্যায্য নয় (" বন্ধুত্বপূর্ণ জালিয়াতি "), অথবা ক্রেডিট কার্ডের তথ্য ব্যবহার করে পরিচালিত হতে পারে যা বিভিন্ন উপায়ে চুরি করা যেতে পারে, সবচেয়ে সহজ হল অনলাইন বা অফলাইনে খুচরা বিক্রেতাদের কাছ থেকে তথ্য অনুলিপি করা। .ক্রেডিট কার্ড ব্যবহার করে দূরবর্তী ক্রয়ের জন্য নিরাপত্তা উন্নত করার প্রচেষ্টা সত্ত্বেও, নিরাপত্তা লঙ্ঘনগুলি সাধারণত ব্যবসায়ীদের দুর্বল অনুশীলনের ফলাফল।উদাহরণস্বরূপ, একটি ওয়েবসাইট যেটি নিরাপদে TLS ব্যবহার করে একটি ক্লায়েন্টের কার্ড ডেটা এনক্রিপ্ট করতে, তারপরে ওয়েবসার্ভার থেকে বণিককে এনক্রিপ্ট করা ডেটা ইমেল করতে পারে; অথবা বণিক এমনভাবে এনক্রিপ্ট না করা বিশদ সঞ্চয় করতে পারে যা সেগুলিকে ইন্টারনেটের মাধ্যমে বা একজন দুর্বৃত্ত কর্মচারী দ্বারা অ্যাক্সেস করার অনুমতি দেয়; এনক্রিপ্ট না করা কার্ডের বিবরণ সবসময় একটি নিরাপত্তা ঝুঁকি।এমনকি এনক্রিপ্ট করা ডেটা ক্র্যাক হতে পারে।

নিয়ন্ত্রিত পেমেন্ট নম্বর (ভার্চুয়াল ক্রেডিট কার্ড বা ডিসপোজেবল ক্রেডিট কার্ড নামেও পরিচিত) ক্রেডিট কার্ড জালিয়াতির বিরুদ্ধে সুরক্ষার জন্য আরেকটি বিকল্প যেখানে টেলিফোন এবং অনলাইন ক্রয়ের মতো একটি ফিজিক্যাল কার্ডের উপস্থাপনা প্রয়োজন হয় না। এগুলি এককালীন ব্যবহার করা নম্বর যা একটি পেমেন্ট কার্ড হিসাবে কাজ করে এবং ব্যবহারকারীর আসল অ্যাকাউন্টের সাথে লিঙ্ক করা হয়, কিন্তু বিশদ বিবরণ প্রকাশ করে না এবং পরবর্তী অননুমোদিত লেনদেনের জন্য ব্যবহার করা যাবে না৷ সেগুলি অপেক্ষাকৃত স্বল্প সময়ের জন্য বৈধ হতে পারে এবং ক্রয়ের প্রকৃত পরিমাণ বা ব্যবহারকারীর দ্বারা সেট করা সীমা পর্যন্ত সীমাবদ্ধ। তাদের ব্যবহার একজন ব্যবসায়ীর মধ্যে সীমাবদ্ধ থাকতে পারে। যদি বণিককে দেওয়া নম্বরটি আপোস করা হয়, তবে এটি দ্বিতীয়বার ব্যবহার করার চেষ্টা করা হলে তা প্রত্যাখ্যান করা হবে।

নিয়ন্ত্রণের অনুরূপ সিস্টেম শারীরিক কার্ডগুলিতে ব্যবহার করা যেতে পারে। প্রযুক্তি ব্যাঙ্কগুলিকে আরও অনেকগুলি নিয়ন্ত্রণ সমর্থন করার বিকল্প সরবরাহ করে যা ক্রেডিট কার্ডের মালিকের দ্বারা বাস্তব সময়ে চালু এবং বন্ধ করা যেতে পারে এবং পরিস্থিতি পরিবর্তনের সাথে সাথে পরিবর্তিত হতে পারে (অর্থাৎ, তারা তাদের প্রাথমিক পর্যায়ে সাময়িক, সংখ্যাগত, ভৌগোলিক এবং অন্যান্য অনেক প্যারামিটার পরিবর্তন করতে পারে। এবং সহায়ক কার্ড)।এই ধরনের নিয়ন্ত্রণের সুস্পষ্ট সুবিধাগুলি ছাড়াও: নিরাপত্তার দৃষ্টিকোণ থেকে এর মানে হল যে একজন গ্রাহকের কাছে একটি চিপ এবং পিন কার্ড থাকতে পারে বাস্তব বিশ্বের জন্য সুরক্ষিত এবং নিজ দেশে ব্যবহারের জন্য সীমিত।এই পরিস্থিতিতে, বিশদ চুরিকারী একজন চোরকে নন-চিপ এবং পিন ইএমভি দেশগুলিতে বিদেশে ব্যবহার করা থেকে আটকানো হবে।একইভাবে, আসল কার্ডটি অনলাইন ব্যবহার এর সীমাবদ্ধ করা যেতে পারে যাতে এটি চেষ্টা করা হলে চুরির বিবরণ প্রত্যাখ্যান করা হবে। তারপর যখন কার্ড ব্যবহারকারীরা অনলাইনে কেনাকাটা করেন তারা ভার্চুয়াল অ্যাকাউন্ট নম্বর ব্যবহার করতে পারেন। উভয় পরিস্থিতিতেই, একটি সতর্কতা ব্যবস্থা ব্যবহারকারীকে জানানোর জন্য তৈরি করা যেতে পারে যে একটি প্রতারণামূলক প্রচেষ্টা করা হয়েছে যা তাদের পরামিতিগুলি লঙ্ঘন করে, এবং এটি রিয়েল-টাইমে ডেটা সরবরাহ করতে পারে।

উপরন্তু, জাল ঠেকাতে ফিজিক্যাল কার্ডেই নিরাপত্তা বৈশিষ্ট্য রয়েছে। উদাহরণস্বরূপ, বেশিরভাগ আধুনিক ক্রেডিট কার্ডে একটি জলছাপ থাকে যা অতিবেগুনি রশ্মির অধীনে ফ্লুরোসেস করবে। [২২] বেশিরভাগ প্রধান ক্রেডিট কার্ডের একটি হলোগ্রাম থাকে। একটি ভিসা কার্ডে নিয়মিত ভিসা লোগোর উপরে একটি V অক্ষর থাকে এবং একটি মাস্টারকার্ডে কার্ডের সামনের দিকে MC অক্ষর থাকে। পুরোনো ভিসা কার্ডে সামনের দিকে একটি টাক ঈগল বা ঘুঘু থাকে। উপরে উল্লিখিত ক্ষেত্রে, নিরাপত্তা বৈশিষ্ট্যগুলি শুধুমাত্র অতিবেগুনী রশ্মির অধীনে দৃশ্যমান এবং সাধারণ আলোতে অদৃশ্য।

মার্কিন যুক্তরাষ্ট্রের বিচার বিভাগ, ইউনাইটেড স্টেটস সিক্রেট সার্ভিস, ফেডারেল ব্যুরো অফ ইনভেস্টিগেশন, ইউএস ইমিগ্রেশন অ্যান্ড কাস্টমস এনফোর্সমেন্ট, এবং ইউএস পোস্টাল ইন্সপেকশন সার্ভিস মার্কিন যুক্তরাষ্ট্রে ক্রেডিট কার্ড জালিয়াতির সাথে জড়িত অপরাধীদের বিচারের জন্য দায়ী। [২৩] যাইহোক, তাদের কাছে সমস্ত অপরাধীদের অনুসরণ করার সংস্থান নেই, এবং সাধারণভাবে তারা শুধুমাত্র $৫,০০০-এর বেশি মামলার বিচার করে।

আরও সাধারণ ক্রেডিট কার্ড নেটওয়ার্কগুলিতে কার্ড নিরাপত্তার তিন প্রকার উন্নতি চালু করা হয়েছে, কিন্তু এখনও পর্যন্ত কোনোটিই ক্রেডিট কার্ড জালিয়াতি কমাতে সাহায্য করেনি। প্রথমত, কার্ডগুলিকে একই রকম দেখতে ট্যাম্পার-প্রতিরোধী স্মার্ট কার্ড দিয়ে প্রতিস্থাপন করা হচ্ছে যা জালিয়াতিকে আরও কঠিন করার উদ্দেশ্যে তৈরি করা হয়েছে। বেশিরভাগ স্মার্ট কার্ড (IC কার্ড) ভিত্তিক ক্রেডিট কার্ড EMV (Europay MasterCard Visa) মান মেনে চলে। দ্বিতীয়ত, একটি অতিরিক্ত ৩ বা ৪ ডিজিটের কার্ড সিকিউরিটি কোড (CSC) বা কার্ড ভেরিফিকেশন ভ্যালু (CVV) এখন বেশিরভাগ কার্ডের পিছনে উপস্থিত থাকে, কার্ডে ব্যবহার করার জন্য যা বর্তমান লেনদেন নয় ৷ ইলেকট্রনিক পেমেন্টের সকল স্তরের স্টেকহোল্ডাররা নিরাপত্তার জন্য সামঞ্জস্যপূর্ণ বৈশ্বিক মান উন্নয়নের প্রয়োজনীয়তা স্বীকার করেছে যা বর্তমান এবং উদীয়মান উভয় নিরাপত্তা প্রযুক্তির জন্য এবং একত্রিত করে।তারা পিসিআই ডিএসএস এবং সিকিউর পিওএস ভেন্ডর অ্যালায়েন্সের মতো সংস্থাগুলির মাধ্যমে এই চাহিদাগুলি মোকাবেলা করতে শুরু করেছে৷ [২৪]

কোড ১০

[সম্পাদনা]কোড ১০ কল করা হয় যখন বণিকরা ক্রেডিট কার্ড গ্রহণ করার বিষয়ে সন্দেহ করেন।

তারপরে অপারেটর বণিককে হ্যাঁ বা না প্রশ্নগুলির একটি সিরিজ জিজ্ঞাসা করে যে বণিক কার্ড বা কার্ডধারক সন্দেহজনক কিনা তা খুঁজে বের করতে৷ যদি এটি করা নিরাপদ হয় তবে বণিককে কার্ডটি ধরে রাখতেও অনেক সময় অনেক রূপান্তর করে বলা হতে পারে। ইস্যুকারী ব্যাঙ্কে একটি বাজেয়াপ্ত কার্ড ফেরত দেওয়ার জন্য বণিক পুরস্কার পেতে পারে, বিশেষ করে যদি কাউকে গ্রেপ্তার করা হয়। [২৫][২৬][২৭][২৮]

তথ্যসূত্র

[সম্পাদনা]- ↑ Sullivan, arthur (২০০৩)। Economics: Principles in action। Upper Saddle River, New Jersey 07458: Prentice Hall। পৃষ্ঠা 261। আইএসবিএন 0-13-063085-3। ২০ ডিসেম্বর ২০১৬ তারিখে মূল থেকে আর্কাইভ করা। সংগ্রহের তারিখ ২৪ ফেব্রুয়ারি ২০২১।

- ↑ ক খ গ "ক্রেডিট কার্ড: বাংলাদেশের গ্রাহকরা কী কী কাজে ব্যবহার করতে পারেন, কী কাজে পারেন না-বিবিসি বাংলা"। সংগ্রহের তারিখ ২১ নভেম্বর ২০১৯।

- ↑ "HISTORY AND GROWTH OF CREDIT CARDS IN INDIA" (পিডিএফ)।

- ↑ "The Economic Times Market Watch, Vol. ১ No.৩,"। The Economic Times Market Watch। May – June ১৯৯২। এখানে তারিখের মান পরীক্ষা করুন:

|তারিখ=(সাহায্য) - ↑ "ক্রেডিট কার্ড কি ও পাওয়ার যোগ্যতা, ব্যবহারের নিয়ম এবং সুবিধা অসুবিধা সম্পর্কে জানুন!"। Jojona। সংগ্রহের তারিখ ২৭ মে ২০২৪।

- ↑ ISO/IEC 7810:2003, clause 5, Dimensions of card

- ↑ ISO/IEC 7810:2003 Identification cards — Physical characteristics

- ↑ "For Merchants - MasterCard Unembossed"। MasterCard।

- ↑ "Bank Identification Number (BIN)"।

- ↑ "ISO/IEC 7812-1:2017 Identification cards — Identification of issuers — Part 1: Numbering system"।

- ↑ Dunaway, Jaime (১৮ এপ্রিল ২০১৮)। "Why Are Credit Card Numbers on the Back Now?"। Slate। সংগ্রহের তারিখ ১৮ এপ্রিল ২০১৮।

- ↑ "Credit Card Lending" (পিডিএফ)।

- ↑ "Understanding how credit card minimum payments are set"। ২৯ জুন ২০১৯ তারিখে মূল থেকে আর্কাইভ করা। সংগ্রহের তারিখ ৭ মার্চ ২০২২।

- ↑ Little, Ken. 2007. Personal Finance At Your Fingertips, p. 35 Penguin. আইএসবিএন ১৪৪০৬২৫৬২X, 9781440625626

- ↑ "Report to the Congress on the Use of Credit Cards by Small Businesses and the Credit Card Market for Small Businesses" (পিডিএফ)। Federal Reserve। Board of Governors of the Federal Reserve System। মে ২০১০। সংগ্রহের তারিখ ৪ মে ২০১৫।

- ↑ "5 Business Credit Card Myths That Can Cost Your Business | AllBusiness.com"। AllBusiness.com (ইংরেজি ভাষায়)। ২১ ডিসেম্বর ২০১৬। সংগ্রহের তারিখ ১০ এপ্রিল ২০১৭।

- ↑ Luthi, Ben (৭ অক্টোবর ২০১৯)। "Do Business Credit Cards Affect Your Personal Credit?"। U.S. News & World Report। ১৬ মে ২০২১ তারিখে মূল থেকে আর্কাইভ করা। সংগ্রহের তারিখ ১৬ মে ২০২১।

- ↑ ক খ গ ঘ "Credit Cards and You – About Pre-paid Cards"। Financial Consumer Agency of Canada। ৭ মার্চ ২০০৭ তারিখে মূল থেকে আর্কাইভ করা। সংগ্রহের তারিখ ৯ জানুয়ারি ২০০৮। document: "Pre-paid Cards" (পিডিএফ)। Financial Consumer Agency of Canada। ২৯ ফেব্রুয়ারি ২০০৮ তারিখে মূল (পিডিএফ) থেকে আর্কাইভ করা। সংগ্রহের তারিখ ৯ জানুয়ারি ২০০৮।

- ↑ "The Nilson Report"। অক্টোবর ২০১৯। সংগ্রহের তারিখ ১৩ অক্টোবর ২০২১।[স্থায়ীভাবে অকার্যকর সংযোগ]

- ↑ "Buy prepaid credit cards without an ID or age limits? What could go wrong?". NetworkWorld.com Community

- ↑ "PCI Compliance"। Thrive Business Solutions। ৫ মার্চ ২০০৮ তারিখে মূল থেকে আর্কাইভ করা।

- ↑ "Counterfeit Detection"। সংগ্রহের তারিখ জানুয়ারি ২৮, ২০২০।

- ↑ "Identity Theft and Identity Fraud"। সংগ্রহের তারিখ জানুয়ারি ২৮, ২০২০।

- ↑ "Secure POS Vendor Alliance is launched by Hypercom, Ingenico and VeriFone"। ECommerce Journal। ২০০৯। ২৬ এপ্রিল ২০০৯ তারিখে মূল থেকে আর্কাইভ করা।

- ↑ "Code 10"। Visa Inc.। ১৫ নভেম্বর ২০১২ তারিখে মূল থেকে আর্কাইভ করা। সংগ্রহের তারিখ ২৮ নভেম্বর ২০১২।

- ↑ "MasterCard Card Identification Features"। MasterCard। ২৪ ডিসেম্বর ২০১১ তারিখে মূল থেকে আর্কাইভ করা। সংগ্রহের তারিখ ২৮ নভেম্বর ২০১২।

- ↑ "CARD_ID_FEATURES_MERCHANT.PDF" (পিডিএফ)। Discover Card। ১৩ মে ২০০৮ তারিখে মূল (পিডিএফ) থেকে আর্কাইভ করা। সংগ্রহের তারিখ ২৮ নভেম্বর ২০১২।

- ↑ "American Express Fraud Prevention Handbook" (পিডিএফ)। American Express। American Express। সংগ্রহের তারিখ ১১ নভেম্বর ২০১৪।