Microfinance

Les services de microfinance fournissent un ensemble de facilitations pour accéder au crédit et à d'autres services connexes dans le domaine financier aux personnes exclues du système financier classique ou formel[1]. Ils concernent en général les habitants pauvres des pays en développement.

De façon plus générale, la microfinance réfère à une vision du monde où « le maximum de foyers pauvres ou assimilés peuvent avoir un accès permanent à une gamme de services financiers de grande qualité et adaptés à leurs besoins, incluant non seulement le crédit mais aussi l'épargne, l'assurance et les transferts de fonds[2] ».

D'une façon plus restrictive, la microfinance se réfère à un certain nombre d'institutions privées ou publiques qui se réclament de la microfinance.

Dans cet article, on désigne souvent les institutions de microfinance par « IMF ».

Les enjeux

[modifier | modifier le code]

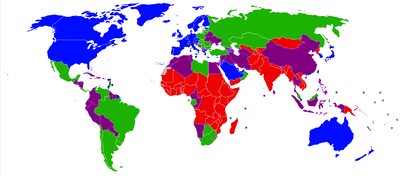

- Pays à hauts revenus

- Pays à revenus moyen-supérieurs

- Pays à revenus moyen-inférieurs

- Pays à bas revenus

Normalement, les banques ne fournissent pas de services financiers à des clients dépourvus d'un minimum de revenus. Pour gérer un compte client, ces mêmes banques doivent supporter un coût fixe assez substantiel qui ne dépend pas du montant des sommes d'argent mises en jeu. Par exemple, le total des profits dégagés par une centaine de crédits de 1 000 euros chacun est à peu près égal au profit dégagé par un crédit de 100 000 euros, alors que la gestion de cent crédits implique cent fois plus de travail et de diverses dépenses que la gestion d'un seul. La même équation de base régit l'économie d'autres services financiers. Il y a un seuil de rentabilité associé au crédit ou au dépôt qui veut dire que la banque perd de l'argent lorsqu'elle effectue une transaction au-dessous d'un certain montant. Les besoins financiers des pauvres se situent généralement au-dessous de ce seuil.

De plus les pauvres ne possèdent pas suffisamment de biens qui puissent être considérés comme un collatéral, c'est-à-dire qui puissent servir de garantie. Même lorsqu'ils possèdent leurs terres, ils n'en ont souvent aucun titre de propriété. Cela a été particulièrement bien étudié par l'économiste Hernando de Soto[3]. Cela implique que les banques n'ont pratiquement pas de recours contre les emprunteurs défaillants.

D'un point de vue plus général, on a longtemps accepté l'idée que le développement d'un système financier national prospère est un objectif intermédiaire important qui peut ensuite servir de catalyseur pour le développement économique national qui est l'objectif final (voir, par exemple Alexander Gerschenkron, Paul Rosenstein-Rodan, Joseph Schumpeter, Anne Krueger, etc.). Cependant, tant les responsables de la planification des États concernés que les experts internationaux privilégient le développement du secteur bancaire commercial spécialisé dans les opérations mettant en jeu des sommes importantes et négligent souvent les institutions à même de fournir des services aux ménages disposant de moyens limités, alors que ces catégories de ménage représentent la plus grande partie de la population.

À cause de ces difficultés, lorsque les pauvres sont amenés à emprunter, ils doivent souvent faire appel à leur famille ou à des prêteurs locaux qui pratiquent des taux d'intérêt très élevés. Une synthèse de 28 études portant sur les taux d'intérêt des crédits informels de 14 pays d'Asie, d'Amérique latine et d'Afrique conclut que 76 % des taux d'intérêt pratiqués par les prêteurs locaux sont supérieurs à 10 % par mois, et parmi ceux-ci, 22 % dépassent les 100 % par mois. Ces prêteurs pratiquent généralement pour les plus pauvres des taux plus élevés que pour les moins pauvres[4]. Alors que ces prêteurs sont souvent stigmatisés et traités d'usuriers, leurs services sont accessibles, rapides et très flexibles lorsque les emprunteurs doivent faire face à des problèmes. Les espoirs qu'on a pu caresser de les éliminer du circuit se sont avérés irréalistes même dans des contextes où les institutions de microfinance étaient très actives.

Historique

[modifier | modifier le code]

Dans le passé, les pratiques visionnaires de certains moines franciscains qui avaient fondé au XVe siècle des monts-de-piété présentaient des orientations communautaires. Toujours en Europe, en 1849, un bourgmestre prussien Friedrich Wilhelm Raiffeisen, fonde en Rhénanie la première société coopératives d'épargne et de crédit, une institution qui offre des services d'épargne aux populations ouvrières pauvres et exclues des banques classiques. L'épargne collectée permet de consentir des crédits à d'autres clients. Ces organismes sont dits mutualistes. Le mutualisme y compris financier connaît à partir de 1941, un développement assez exceptionnel au Pays basque espagnol autour des coopératives de Mondragón. Mis à part le cas de Mondragón, les organismes et institutions qui se développent sur cette base en Europe et en Amérique du Nord, puis, après la Seconde Guerre mondiale dans les pays du Sud se focalisent sur l'épargne et offrent peu de services de crédit[5].

Dans les années 1970, avec la Grameen Bank, Muhammad Yunus développe le microcrédit au Bangladesh et ouvre la voie à de nombreuses autres expériences menées dans le monde entier. Des institutions sont créées pour fournir aux pauvres des moyens de créer leur gagne-pain et les outils pour gérer le risque associé, c'est-à-dire les services financiers normaux qui sont proposés aux catégories plus riches[6]. Même si le succès de la Grameen Bank, qui compte maintenant comme clients plus de 7 millions de Bangladeshies pauvres, a connu un écho dans le monde entier, il s'est avéré difficile de recopier cette expérience dans la pratique. Dans les pays où les densités de population sont plus faibles, il est beaucoup plus problématique de réunir les conditions de rentabilité pour créer des services et commerces de proximité. Il n'empêche que la Grameen a démontré que non seulement les pauvres remboursent leurs crédits, mais qu'ils peuvent payer des intérêts élevés et que l'institution peut donc couvrir ses propres coûts[7].

À la fin des années 1980, les initiatives se multiplient. En Amérique latine, des institutions accordant des crédits en milieu urbain commencent à couvrir leur frais sans subvention[8]. L'ONG bolivienne PRODEM créée en 1986 décide de « filialiser » ses activités de microfinance sous forme de banque en créant la Banco Solidario SA, plus connue sous le nom de BancoSol. C'est l'émergence d'une « industrie de la microfinance[8] ».

Beaucoup de progrès ont été effectués, mais tous les problèmes n'ont pas été résolus, et la grande majorité de la population qui gagne moins d'un euro par jour, spécialement dans les zones rurales, ne bénéficie toujours d'aucun accès au secteur financier normal. Le secteur de la microfinance a connu une croissance régulière jusqu'à atteindre en 2007 25 milliards de dollars pour l'ensemble des crédits relevant de la microfinance[9]. Il en faudrait dix fois plus pour fournir aux populations pauvres le capital dont elles ont besoin[9]. Le secteur de la microfinance a connu une forte croissance, au point qu'on a pu se demander s'il n'y avait pas un risque à laisser filer autant de capitaux vers un secteur qui n'était pas forcément géré correctement[10].

Délimitation et principes

[modifier | modifier le code]

En principe, la microfinance peut recouvrir toutes les démarches ayant pour but d'accroître les accès ou d'améliorer la qualité des services financiers auxquels les plus pauvres peuvent recourir ou qui peuvent leur être d'une quelconque utilité. Par exemple, les pauvres empruntent à des prêteurs locaux et placent de la même façon leurs économies dans l'économie informelle. Autre exemple, ils ont recours à des associations caritatives pour contracter des crédits ou bénéficier d'une garantie. Ils peuvent aussi profiter de l'assurance que leur offre une société nationalisée. Ils transfèrent des sommes d'argent à travers des réseaux traditionnels comme Hawala. Ou bien encore, ils enterrent leurs bijoux dans une cache secrète, demandent à quelqu'un de leur famille de s'occuper de leurs finances et élèvent des poulets pour économiser en vue de leur mariage.

Il est bien difficile de tracer une frontière bien nette qui distinguerait la microfinance d'activités similaires. On peut défendre la position selon laquelle un gouvernement qui mandate une banque d'État d'ouvrir des comptes pour les consommateurs à faible revenus, un prêteur qui pratique l'usure, ou une association comme Heifer International qui permet aux plus pauvres de pratiquer l'élevage et le jardinage en vue de leur subsistance, tous ces différents acteurs participent à la microfinance. Cependant, il est généralement admis que la microfinance consiste non pas à distribuer, mais à donner aux plus pauvres des moyens de gagner leur vie en leur donnant accès à des services financiers. Il est également admis que l'on règle d'autant mieux ce problème d'accès en adaptant autant qu'il le faut ces institutions financières à ses bénéficiaires et en développant la capacité de ces institutions. Ces dernières années, l'accent a particulièrement été mis sur la nécessaire diversité des institutions de microfinance pour subvenir aux besoins les plus divers.

En 2004, quelques principes qui résument un siècle et demi de pratiques diverses ont été regroupés en une sorte de manifeste par le CGAP (Consultative Group to Assist the Poor) et retenus par les dirigeants du G8 au sommet du [6] :

- 1. Les pauvres n'ont pas seulement besoin de crédit, mais aussi de moyens pour placer leur épargne, d'assurance, et de services de transfert de fonds.

- 2. La microfinance doit procurer des avantages aux ménages pauvres : élévation du niveau de vie, constitution de patrimoine et de garanties pour les prémunir contre des remous auxquels ils peuvent être confrontés.

- 3. « La microfinance peut se payer elle-même[11] », c'est-à-dire qu'elle n'a pas forcément besoin d'apports externes. Les subsides provenant de donateurs ou du gouvernement sont rares et incertains. Par conséquent, pour atteindre un plus grand nombre de pauvres, la microfinance doit s'auto-entretenir.

- 4. La microfinance implique de mettre sur pied des institutions locales permanentes.

- 5. La microfinance implique également d'intégrer les besoins financiers des populations pauvres dans un système financier national.

- 6. Il revient au gouvernement de rendre possibles les services financiers, pas forcément de les fournir[12].

- 7. Les fonds donateurs devraient compléter les capitaux privés plutôt que de se substituer à eux[12].

- 8. “Le goulot d'étranglement critique est la pénurie d'institutions fortes et de managers.”[12] Les donateurs devraient mettre l'accent sur le potentiel de création.

- 9. Le plafonnement des taux d'intérêt va à l'encontre des intérêts des pauvres en empêchant les institutions de microfinance de couvrir leurs frais, ce qui bloque la fourniture de crédit.

- 10. Les institutions de microfinance devraient mesurer et publier leurs performances aussi bien financières que sociales.

La microfinance ne doit pas être confondue avec certaines formes d'actions humanitaires. Il est préférable de donner des subsides aux familles dans la misère dans la mesure où elles sont vraisemblablement dans l'incapacité de générer les ressources nécessaires pour rembourser un crédit. C'est une situation que l'on trouve, par exemple dans des régions dévastées par la guerre ou par une catastrophe naturelle.

Débats sur la délimitation

[modifier | modifier le code]Plusieurs types de débats sont apparus pour préciser quelles étaient les frontières de la microfinance.

Les militants de la microfinance, professionnels et donateurs, défendent souvent le point de vue selon lequel il faudrait restreindre l'usage du microcrédit à la production de biens ou de services, typiquement, la création ou le développement de micro-entreprise. Ce à quoi les acteurs du secteur privé répondent que la « fongilbilité » de l'argent rend illusoire cette restriction, et qu'en tout état de cause, ce n'est pas à des riches de déterminer comment les pauvres doivent utiliser leur argent.

Peut-être à cause des préjugés occidentaux vis-à-vis de l'usure, le rôle des prêteurs locaux traditionnels a été dénoncé, surtout à l'époque balbutiante de la microfinance moderne. Au fur et à mesure que de plus en plus de gens avaient accès aux services des institutions de microcrédit, il est apparu de plus en plus clairement que les services des prêteurs traditionnels gardaient leur utilité. Les emprunteurs étaient prêts à payer un taux d'intérêt élevé pour des services tels que le déblocage rapide des crédits, la confidentialité et la flexibilité des échéances de remboursement. Ils ne voyaient aucune évidence aux avantages résultant de taux d'intérêt plus bas s'il fallait en payer le prix par la participation à des réunions ou des stages nécessaires pour être bénéficiaire d'un crédit ou par des cotisations mensuelles. Ils trouvaient également déplaisant qu'on les force à endosser le statut d'emprunteur pour démarrer une entreprise, alors qu'ils avaient souvent déjà emprunté pour d'autres raisons comme le paiement de frais de scolarité et de santé ou l'achat de nourriture[13]. La tendance récente est d'accorder plus de légitimité aux prêteurs en vertu du principe selon lequel, plus il y aura de compétition parmi les offres, plus grande sera la diversité des services offerts aux pauvres.

Dans les années 1970 a émergé une microfinance moderne qui recherchait des solutions en priorité dans le secteur privé. Ceci découlait de l'évidence que dans les pays en voie de développement, la constitution de banques d'état pour le financement du secteur agricole a été un échec complet. La thèse qui ressort de la compilation classique d'Adams, Graham et Von Pischke[14] est que ces banques sont en fait allées à l'encontre des objectifs de développement qu'elles étaient censées servir. Par ailleurs, les administrations de nombreux pays peuvent avoir des points de vue différents et continuent à intervenir directement dans le marché de la microfinance.

Il y a eu un long débat portant sur le compromis délicat entre la « proximité » c'est-à-dire la capacité des institutions de la microfinance à atteindre réellement les plus pauvres et les plus exclus et la « viabilité », c'est-à-dire leur capacité à couvrir de façon autonome leurs coûts opérationnels pour leur clientèle à un moment donné, et si possible, les coûts nécessaires à l'élargissement de leur clientèle[15]. Bien qu'il soit généralement admis que les praticiens de la microfinance devraient rechercher à atteindre ces deux objectifs, on assiste à une gamme très ouverte de stratégies, depuis la BancoSol en Bolivie qui s'inscrit dans une logique de recherche du profit, certes minimaliste, jusqu'à la BRAC (Bangladesh Rural Advancement Committee) au Bangladesh qui exclut le profit. Ce débat entre deux orientations ne touchent pas seulement chacune des institutions de microfinance, mais également les gouvernements engagés dans le développement de systèmes de microfinance au niveau national.

Les pays dits développés ont aussi besoin de services de microfinance. Toutefois, dans les économies développées, la concurrence au sein du secteur financier classique, combinée à la diversité des institutions financières assure l'accès à des services financiers à la grande majorité de la population. Selon Cheryl Frankiewicz, les tentatives de transférer dans les pays riches les innovations de la microfinance des pays pauvres comme les groupes de solidarité n'auraient rencontré qu'un modeste succès. En France des associations comme Association pour le droit à l'initiative économique (ADIE) s'inscrivent dans cette mouvance.

Microfinance dans les pays développés : un moyen de lutter contre l’exclusion bancaire

[modifier | modifier le code]L'exemple de la France

[modifier | modifier le code]La microfinance fait partie des moyens de lutter contre l’exclusion bancaire et sociale. En France en particulier, le microcrédit est présent sous deux formes :

- le microcrédit personnel accompagné est un prêt d’un montant généralement inférieur à 3 000 € accordé avec un taux d’intérêt faible (3,5 % en moyenne) dont l’objectif consiste à financer des petits projets (voiture, permis, équipement…) portés par des personnes dont les ressources ne leur permettent pas de prétendre à un crédit à la consommation. Le microcrédit personnel, appelé aussi microcrédit social, se distingue du don car même si son obtention dépend de la situation sociale de l’emprunteur (chômage, contrat précaire…), il s’agit d’un prêt qui doit être remboursé. En cela, l’emprunteur est responsabilisé et revalorisé : c’est une relation de confiance qui s’instaure et surtout d’autonomie : une fois le microcrédit remboursé, l’emprunteur ne doit rien « à la société ».

- Le microcrédit professionnel est un prêt d’un montant généralement inférieur à 25 000 € destiné à des personnes désirant créer ou reprendre une entreprise mais dont les ressources sont insuffisantes pour pouvoir prétendre à un prêt classique. Pour bénéficier d’un microcrédit, l’emprunteur doit être accompagné par un réseau d’accompagnement spécialisé et compétent comme : France Active, France Initiative, les Boutiques de Gestion ou encore la Fondation de la 2ème Chance. Ces réseaux vont l’aider à monter son projet, à instruire sa demande de financement et à développer son activité. L'acteur principal est l'ADIE (Association pour le développement de l'initiative économique).

Comme le soulignent des chercheurs de la chaire microfinance d’Audencia, « la microfinance fait partie des engagements RSE de la plupart des banques […et] il existe de solides raisons économiques de pénétrer le marché [bancaire] par le biais du microcrédit ». Le microcrédit est un moyen pour les banques de toucher une clientèle solvable mais jusque-là en marge du secteur bancaire. Comme le rappelle l’Inspection Générale des Finances, dans un rapport rendu public en , les banques possèdent l’expertise et les moyens suffisants pour développer cette activité en partenariat avec les associations et collectivités locales.

Par exemple : le programme « Entreprendre en Banlieue » mis en place par PlaNet Finance dans les zones urbaines sensibles avec pour objectifs la sensibilisation des jeunes vers la création de microentreprise et l’accès au microcrédit dans les banques à proximité de la zone. Pour cela PlaNet Finance a créé un réseau d'ADAM(Associations de Détection et d’Accompagnement des Microentrepreneurs) dans le but d'identifier et de préparer les potentiels autoentrepreneurs[16].

Les banques peuvent être des acteurs de la microfinance de façon directe (c'est le cas des Caisses d'épargne, de La Banque postale, du Crédit mutuel…) ou de façon indirecte (en finançant des IMF comme BNP Paribas, les Banques populaires…)

Les besoins financiers des pauvres

[modifier | modifier le code]Dans les économies en voie de développement, et en particulier dans les zones rurales, beaucoup d'activités qui seraient considérées dans le monde développé comme relevant du secteur financier, ne sont pas monétisées, c'est-à-dire que ces activités peuvent être menées à bien sans recours à l'argent. Par définition, les pauvres ont très peu d'argent. Mais il arrive souvent que dans leurs vies se font jour des circonstances dans lesquelles ils auraient besoin d'argent ou de ce que l'argent peut acheter.

Dans son livre The Poor and Their Money (Les Pauvres et leur argent), Stuart Rutherford dresse une typologie des besoins de services financiers[17] :

- Les besoins du cycle de la vie comme les mariages, funérailles, naissances, éducation, logement, veuvage, vieillesse.

- Les catastrophes personnelles comme les maladies et blessures, le chômage, le vol, la harassement ou la mort.

- Les catastrophes de l'environnement catastrophes naturelles comme les incendies, les inondations, les cyclones ou catastrophes résultant de l'action humaine comme la guerre ou la destruction[18] des habitations.

- Les opportunités d'investir dans la création d'emploi ou le développement de son activité, l'achat de terres ou de matériel, la rénovation de son habitat, la stabilisation de son emploi, ce qui implique souvent de payer des pots-de-vin.

Les pauvres savent faire preuve d'imagination pour subvenir à ces besoins, principalement à travers la création et l'échange de différentes formes de biens non monétaires. Les substituts à l'argent varient d'un pays à l'autre, mais il s'agit typiquement de bétail, de grains, de bijoux et de métaux précieux.

D'après Marguerite Robinson, les années 1980 ont montré que « la microfinance pouvait fournir une assistance à large échelle, et cela de façon profitable » et que dans les années 1990, « la microfinance commence à se développer comme une industrie[19] ». Dans les années 2000, l'objectif de l'industrie de la microfinance est de satisfaire la demande insatisfaite à une large échelle et de jouer un rôle dans la réduction de la pauvreté. Alors que ces dernières décennies, beaucoup de progrès ont été réalisés par le développement d'un secteur de la microfinance viable, un certain nombre de questions restent à régler avant que cette industrie ne soit capable de satisfaire massivement la demande mondiale :

- subventions inappropriées ;

- régulation et supervision insuffisante des institutions de microfinance (IMF) impliquées dans le dépôt ;

- trop peu d'IMF mobilisent de l'épargne ;

- qualité de gestion des IMF limitée ;

- inefficacité institutionnelle ;

- nécessité de répandre davantage les méthodologies de la microfinance rurale.

L’impact social vs performance sociale

[modifier | modifier le code]La performance sociale est définie par le CGAP[20] comme « la traduction effective dans la pratique des objectifs sociaux / la mission sociale d’une institution, conformément aux valeurs sociales reconnues”. Des indicateurs sociaux sont définis pour évaluer la performance sociale et sont utilisés par des organismes de formation en microfinance.

L’impact social, lui, consiste à mesurer les effets de la microfinance sur les clients, au niveau de l’activité génératrice de revenus de celui-ci ou de ses conditions de vie.

Les études d’impact intéressent trois types d’acteurs[21] :

- Les financeurs font des études d’impact pour l’octroi efficace de fonds.

- Les praticiens font des études d’impact pour améliorer les services offerts (qualité ou quantité).

- Les académiques veulent prouver que la microfinance a une influence sur la réduction de la pauvreté.

Les limites de la mesure de l’impact social

[modifier | modifier le code]La polémique sur la microfinance souligne le fait qu’il n’y a pas d’impacts[22] mais des effets[23]. Par exemple il est difficile de corréler le crédit à l’impact de ses crédits. Certaines études récentes menées par plusieurs institutions de microfinance telles Spandana en Inde ou Al Amana semblent démontrer qu’il n’y a pas de transformation profonde de la vie des clients à la suite de l’accès à la microfinance[24],[25].

Comment les pauvres gèrent leur argent

[modifier | modifier le code]Selon Rutherford, le problème financier typique qui est posé aux pauvres est l'accumulation d'une somme d'argent suffisamment importante pour être utile. Construire sa maison peut nécessiter de mettre en réserve divers matériaux de construction, pendant des années, jusqu'à ce qu'il y en ait assez pour pouvoir envisager de lancer la construction. La scolarisation des enfants peut être financée par l'élevage de poulets : il faut d'abord les acheter, puis les élever et les mettre en vente au fur et à mesure que tombent les échéances (uniformes, pots-de-vin, etc.) parce que le montant est accumulé avant les échéances : cette stratégie de gestion de l'argent est appelée l'« épargne a priori[26] »

Souvent, les gens empruntent pour satisfaire un besoin qu'ils n'ont pas les moyens de financer. Une famille pauvre pourrait emprunter à des parents pour acheter une terre ou à un prêteur pour acheter du riz ou à une IMF pour acheter une machine à coudre. Comme ces crédits doivent être remboursés en économisant après avoir engagé la dépense, on parle d'épargne a posteriori. La position de Rutherford est que le microcrédit ne traite que de la moitié du problème, et, pense-t-il, la moitié la moins importante : les pauvres empruntent pour se donner les moyens d'épargner et de se constituer un patrimoine. Les IMF devraient financer leurs crédits à travers des comptes d'épargne pour aider les pauvres à faire face à tous les risques qui les menacent.

La plupart des besoins sont satisfaits en mélangeant l'épargne et le crédit. Une étude conjointe de la Grameen Bank et de deux autres grandes IMF du Bangladesh a montré que pour chaque euro prêté à des clients pour financer des micro-entreprises du secteur rural non agricole, il y en avait 2,5 provenant d'autres sources, essentiellement l'épargne de leurs clients[27] En fait, on retrouve la même tendance qu'en Occident où les petites entreprises familiales sont financées essentiellement par l'épargne, surtout pendant la phase de démarrage.

De récentes études ont également montré que les méthodes informelles d'épargne comme les tontines étaient très peu sûres. Par exemple, l'étude de Wright et Mutesasira en Ouganda a conclu que « ceux qui n'ont pas d'autre choix que d'épargner dans le secteur informel sont pratiquement obligés de perdre de l'argent, probablement le quart de la somme épargnée. »[28]

Les travaux comme ceux de Rutherford, Wright ont conduit les praticiens à remettre en question le paradigme traditionnel du microcrédit, Les pauvres sortent de la pauvreté en empruntant, créant leur micro-entreprise et accroissant leurs revenus. Le nouveau paradigme attache plus d'importance aux efforts des pauvres pour réduire leurs nombreuses vulnérabilités en augmentant la part de leurs revenus qu'ils gardent pour se constituer un patrimoine. Alors qu'ils ont besoin de crédits, ils peuvent trouver aussi utile d'emprunter pour leur consommation que pour la micro-entreprise. Un endroit sûr et flexible pour placer son argent et le dépenser au moment opportun est aussi important pour gérer sa maisonnée et ses risques familiaux.

La microfinance permet un accès à l’autonomie financière. En effet, le microcrédit permet de donner l’accès des plus pauvres aux activités bancaires et permet l’inclusion bancaire. D’autre part, la microfinance apporte des choix à travers des pouvoirs de décisions. Elle apporte une certaine indépendance et l’autonomie qui permettent l’émancipation et donc une avancée pour les femmes. Si on se concentre sur les femmes, comme le fait Muhammad Yunus, l’apport de la microfinance est très positif. Les femmes sont une très bonne cible puisqu’elles sont habituées à gérer le budget de la famille et font en sorte qu’il reste de l’argent à la fin du mois pour les enfants. Selon Yunus, le microcrédit a un impact plus positif sur elles car elles gèrent le budget, connaissent bien les besoins et éduquent les enfants. Les femmes sont plus patientes et prendraient moins de risque comparé au retour sur investissement. cf Awards de PlaNet Finance Ana Lucia, qui est artisane dans le textile au Brésil. “J’ai commencé à avoir mon propre argent et j’ai aimé avoir mon propre argent”! “Pensait qu’elle allait se marier et dépendre de son mari toute sa vie, qui ne connaîtrait rien du monde et ne bénéficierait jamais de sa liberté.” Le microcrédit permet aux femmes d’être indépendantes de leur mari, de leur père et de gagner leur propre source de revenu. Cela leur apporte “une dignité” et une vraie autonomie. Certains économistes vont même jusqu'à dire que le microcrédit les conduirait à investir plus pour leur santé ou l'éducation et à réduire la discrimination contre les femmes et les petites filles. Certains sont allés jusqu'à suggérer qu'en accordant aux femmes l'accès à un capital, le microcrédit permettrait de lutter contre le sida…(source Esther Duflo).

Un autre point positif est que Yunus a mis fin aux préjugés sur les pauvres. Les communautés sont de plus mal desservies par les banques (femmes, minorités ethniques, malades : facteur de risque…). Il y a une méfiance et des préjugés de la part des banques à prêter de l’argent à ces personnes et vice versa, c’est-à-dire que ces populations sont peu en confiance à aller voir les banques. Il existe un fossé entre la mentalité des familles et le formalisme des banques (le sérieux des banques peut impressionner des personnes n’ayant pas fait d’études etc.); c’est le problème de l’illétrisme financier (cf : Muhammad Yunus) comme cause d’auto-exclusion. Muhammad Yunus grâce à la Grameen bank et aux microprêts a réussi à aider les pauvres sans les rendre dépendants. La lutte contre la pauvreté n'a pas besoin de charité : il suffit de créer les bonnes opportunités que les pauvres sauront saisir. Ce message est très séduisant. Il met en avant la richesse humaine cachée et les opportunités pour ces personnes, qu’un microfinancement aiderait à débloquer. De plus, le système fonctionne bien. Les indicateurs de taux de remboursement sont bons. En moyenne, les populations remboursent bien. Le défaut de paiement représente seulement 2 et 3%.

Statistiques et données chiffrées

[modifier | modifier le code]Une étude de 2004 a tenté de recenser les institutions financières alternatives dans le monde en voie de développement[29]. Les auteurs, Christen, Rosenberg et Jayadeva dénombrent 665 millions de comptes clients répartis dans 3000 institutions qui proposent leurs services à des populations plus pauvres que celles desservies par les banques commerciales. En réalité, seuls 120 millions de ces comptes ressortent de ce que l'on entend normalement par IMF. Parmi les autres, 318 millions sont gérés par des caisses d'épargne, intégrées aux services postaux, 172 millions par des institutions bancaires étatiques orientées vers l'agriculture ou le développement et 35 millions par des coopératives financières ou des coopérative de crédit. Les 19 millions de comptes restant sont gérés par des banques rurales[30].

C'est en Inde que l'on retrouve la plus grande concentration avec 188 millions de comptes représentant 18 % de la population totale. L'Amérique latine et les Caraïbes sont particulièrement mal desservies, tout au moins si l'on s'en tient à l'étude de Christen, Rosenberg et Jayadeva qui n'y relèvent que 14 millions de comptes correspondant à 3 % de la population. L'Afrique est à un niveau presque équivalent avec 27 millions de comptes correspondant à 4 % de la population. Si l'on considère que la plupart des clients du monde développé ont recours à plusieurs comptes pour gérer leurs affaires, ces chiffres montrent que beaucoup de chemin reste à faire pour le mouvement de la microfinance. D'une façon générale, et quelle que soit la zone géographique considérée, dans le décompte de Christen, lorsqu'on considère le type de services fournis, les Compte d'épargne sont quatre fois plus nombreux que les crédits[31].

On trouve une multitude de données détaillées sur les IMF dans le MicroBanking Bulletin. Ainsi, à la fin 2006, cette revue donnait un panorama de 704 IMF qui desservaient 52 millions d'emprunteurs avec un montant total des crédits en cours de 23,3 milliards de dollars et 56 millions d'épargnants avec un total des dépôts de 15,4 milliards de dollars. 70 % de ces clients étaient en Asie et 20 % en Amérique latine[32].

On ne dispose pas encore d'études qui indiqueraient comment se répartissent les institutions de microfinance informelles comme les tontines et les associations informelles qui aident les gens à faire face aux dépenses comme les mariages, les funérailles et les maladies. De nombreuses études de cas ont quand même été publiées qui montrent que ces structures qui sont généralement mises sur pied et gérées par les populations pauvres avec un minimum de soutiens externes opèrent dans la plupart des pays du monde en voie de développement[33].

Les systèmes financiers « inclusifs »

[modifier | modifier le code]L'ère du microcrédit qui a commencé dans les années 1970 a laissé la place à une approche moins restrictive de systèmes financiers. Alors que le microcrédit a connu un certain succès pour les projets d'entreprises familiales de zones urbaines ou périurbaines, son développement a été relativement plus faible dans les zones de moindre densité. Par ailleurs, il semble douteux que le mouvement du microcrédit ait atteint l'un de ses objectifs majeurs qui était d'évincer les prêteurs traditionnels qui pratiquent couramment des taux d'intérêt de 10 % par mois.

La nouvelle approche des systèmes financiers reconnaît davantage la richesse des siècles d'histoire de la microfinance et l'immense diversité des institutions au service des pauvres dans le monde en voie de développement d'aujourd'hui. L'approche nouvelle s'enracine aussi dans une prise de conscience croissante de la diversité des besoins des populations les plus pauvres en matière de services financiers et de la diversité également de leurs conditions de vie et de travail.

Dans son livre La Création de secteurs financiers accessibles à tous, Brigitte Helms distingue quatre catégories de prestataires de microfinance et plaide pour une stratégie proactive impliquant chacune de ces catégories pour les mobiliser au service des idéaux du mouvement de la microfinance[34].

Les prestataires informels de services financiers

[modifier | modifier le code]On inclut dans cette catégorie les prêteurs traditionnels, les prêteurs sur gage, les collecteurs d'épargne, les garde-monnaie[35], les tontines, les « ASCA » et input supply shop. Parce qu'ils connaissent bien les gens de leur communauté où par ailleurs ils vivent, ces prestataires informels comprennent bien le contexte financier de leurs interlocuteurs et peuvent leur offrir des services flexibles, rapides et personnalisés. Ces services peuvent aussi être coûteux et le choix des produits financiers limités et à très court terme. Quant à l'épargne, elle est très risquée et beaucoup d'épargnants y perdent leur argent.

Les associations mutualistes

[modifier | modifier le code]Il s'agit des Groupes d'entraide, des coopératives de crédit, ainsi qu'une variété hybride de structures comme les associations de services financiers et les CVECA (caisse villageoise d'épargne et de crédit autogérée). Comme les prestataires informels, ces associations mutualistes sont généralement de petites structures bien implantées au niveau local, ce qui implique qu'elles auront une bonne connaissance du contexte financier des uns et des autres et pourront offrir des services personnalisés et flexibles. Comme leurs gestionnaires sont pauvres, les coûts d'opérations seront bas. Par contre, ces amateurs ne sont pas toujours très compétents dans le domaine financier et peuvent paniquer lorsque la situation économique s'obscurcit ou que les opérations deviennent trop complexes. Comme ils sont effectivement encadrés, ils peuvent être sous l'emprise d'un ou deux dirigeants influents et les membres peuvent perdre leur argent.

Les ONG

[modifier | modifier le code]

Le Microcredit Summit Campaign a recensé 3 133 ONG en contact avec 113 millions de clients à la fin de l'année 2005[36]. Les plus grosses de ces ONG sont la Grameen Bank et la BRAC au Bangladesh, Prodem en Bolivie, et FINCA International, dont le siège est à Washington. Ces ONG qui se sont développées à travers le monde depuis 1975 se sont montrées très innovantes dans des formules bancaires comme le crédit solidaire, la banques villageoises[37] et les services bancaires mobiles[38]. Elles ont réussi à casser les barrières qui pouvaient leur interdire d'accéder aux populations les plus pauvres. Néanmoins, avec des conseils d'administration qui ne représentent pas nécessairement le capital ou les clients, elles peuvent souffrir d'une gouvernance fragile et risquent de devenir excessivement dépendantes des donateurs externes. D'autres ONG, (comme ADA au Luxembourg) ont pour rôle de renforcer l’autonomie et les capacités des institutions de microfinance mais aussi d'appuyer les gouvernements dans leur initiatives relatives au secteur de la microfinance[39].

Les structures financières institutionnelles

[modifier | modifier le code]Dans cette catégorie, en plus des banques commerciales, il faut classer les banques d"état, les banques de développement agricole, les banques d'épargne, les banques rurales et les institutions financières non-bancaires. Ces structures sont gérées et dirigées classiquement, offrent une large gamme de services financiers et contrôlent des réseaux d'agences qui peuvent s'étendre au-delà des frontières de leur pays d'origine. Ces institutions se sont néanmoins révélées être très réticentes à assumer des missions sociales et, parce que leur coût par opération est élevé, elles ne peuvent souvent pas proposer leurs services aux populations pauvres ou exclues. L'usage de plus en plus fréquent des informations non financières[40] pour mesurer les risques de certains crédit comme les crédits à la consommation a suscité un intérêt croissant de ces institutions pour la microfinance[41].

Certaines banques peuvent être orientées vers les projets menés par des femmes, comme la First Women Bank au Pakistan ou Banmujer au Venezuela[42].

Avec une gestion adéquate et un bon encadrement, chacune de ces structures internationales peut résoudre certains problèmes de la microfinance. Par exemple, des tentatives ont été faites pour mettre en relation des self-help groups avec des banques commerciales et des réseaux mutualistes en vue d'effectuer des économies d'échelle et d'encourager les efforts des banques commerciales d'aller au-devant des petits clients en intégrant dans leurs réseaux la banque mobile et les technologies de paiement électronique.

Critiques de la microfinance

[modifier | modifier le code]Est-il évident que la microfinance réduit la pauvreté ?

[modifier | modifier le code]Pour beaucoup de partisans de la microfinance, l'évidence que la microfinance est un outil efficace de lutte contre la pauvreté va de soi. Cette idée a été l'objet d'un certain nombre de critiques[43],[44].

Le sociologue Jon Westover a trouvé que l'essentiel de l'évidence de l'efficacité de la microfinance à réduire la pauvreté reposait sur des études de cas anecdotiques. Il a passé au crible 100 articles sur le sujet. Six articles seulement prenaient appui sur des données assez quantitatives pour être représentatives. Parmi ces six publications, l'une d'entre elles trouvait que la microfinance réduisait la pauvreté. Deux autres étaient dans l'incapacité de conclure que la microfinance réduisait la pauvreté bien que les auteurs attribuassent quelque effet positif au programme considéré. Les trois autres études parvenaient, en gros, à la même conclusion : une majorité des participants avaient le sentiment que leurs affaires financières avaient évolué favorablement mais certains avaient le sentiment inverse[45].

Le guide de la Microfinance de Boyé, Hajdenberg et Poursat, s'il reconnaît que certaines études ont conclu à l'absence d'impact ou à un impact négatif, ne leur donne guère de signification en raison de la fréquence trop faible de ces résultats. Les auteurs du guide retiennent que plusieurs études[46] menées à des années d'écart et sur différents continents ont montré que l'action des IMF recueillait des résultats impressionnants, tant sur le plan économique avec des impacts sur le niveau de revenu et la capacité à épargner que sur le plan social avec des effets sur la scolarisation des enfants, l'accès aux soins et l'amélioration de l'habitat[47].

Taux d'intérêt élevé pour le microcrédit

[modifier | modifier le code]Des critiques se sont également élevées sur les taux d'intérêt élevés auxquels devaient consentir les emprunteurs. En 2006, la moyenne des taux d'intérêt annuels se situait à 23,3 % pour un échantillon de 704 IMF ayant accepté de soumettre leurs bilans au MicroBanking Bulletin[48]. Muhammad Yunus s'est exprimé sur ce point dans l'édition 2007 d'Un Monde sans Pauvreté. Pour le fondateur de la Grameen Bank, les IMF qui proposent des taux d'intérêt supérieurs à 15 % pour des crédits à long terme, devraient être pénalisées.

Ces taux d’intérêt élevés peuvent être expliqués par plusieurs facteurs :

- Les risques élevés pour de petites sommes (ce qui explique que les personnes concernées soient des exclues bancaires)

- Un service personnalisé basé sur la proximité et l'engagement

- Le besoin des IMF elles-mêmes de se financer auprès de banques « traditionnelles »

- Augmentation de leur fonds propres dans certains cas

Bonne utilisation de l'argent des donateurs ?

[modifier | modifier le code]La bonne utilisation de l'argent des donateurs a également été remise en question. Le CGAP a récemment émis l'idée que « Une large part de l'argent dépensé n'est pas utilisé efficacement, soit parce qu'il se retrouve raccroché à des mécanismes de financement compliqués, ou bien l'argent est confié à des partenaires dont les performances ne sont pas crédibles. Dans certains cas, des programmes mal conçus ont retardé le développement de systèmes financiers inclusifs en produisant des distorsions de marché et en détournant des initiatives commerciales domestiques vers de l'argent bon marché ou gratuit[49]. »

Exploitation des bénéficiaires des IMF ?

[modifier | modifier le code]On a aussi reproché aux animateurs des IMF de ne pas porter assez d'attention aux conditions de travail des ménages pauvres, particulièrement lorsque les emprunteurs deviennent des quasi-salariés des IMF à qui ils vendent de l'artisanat ou des produits agricoles qu'ils produisent. La détermination des IMF à aider les emprunteurs à diversifier et à accroître leurs revenus a induit ce type de relations dans plusieurs pays, notamment au Bangladesh, où des centaines de milliers d'emprunteurs travaillent effectivement comme salariés pour des filiales commerciales de la Grameen Bank ou de la BRAC. Selon ces critiques, les horaires, les vacances, les conditions de travail ainsi que la sécurité ne seraient pas soumises à une quelconque réglementation et les contrôles pour débusquer les abus seraient exceptionnels[50].

Faut-il cibler les plus pauvres ?

[modifier | modifier le code]Parmi les programmes de microfinance, certains se donnent pour objectif spécifique de toucher des populations pauvres, parfois même, « les plus pauvres ». Ainsi les familles les plus démunies pourraient-elles améliorer leur situation grâce à la microfinance. Cette affirmation a soulevé quelques questions[51]:

- Les IMF qui prétendent viser les plus pauvres atteignent-elles vraiment leurs objectif ?

- N'est-il pas risqué d'endetter les plus pauvres qui n'auront pas les capacités de remboursement ?

- N'est-il pas préférable de viser un public moins pauvre afin de créer une dynamique économique qui profitera indirectement aux pauvres ?

- Si la microfinance n'atteint pas les pauvres, ne risque-t-elle pas de contribuer à l'accroissement des inégalités ?

Sur ces questions, les auteurs du Guide de la microfinance proposent quelques réponses[52]:

- La microfinance n'est pas un outil adapté pour toucher les indigents, c'est-à-dire « les plus pauvres des pauvres ».

- La microfinance est pertinente pour les ménages très pauvres, capables d'initiatives économiques, mais les services financiers proposés doivent être accompagnés de services additionnels nécessitant des subventions de façon durable.

- C'est chez les ménages juste au-dessus du seuil de pauvreté, mais encore vulnérables, que le microcrédit trouve toute sa pertinence.

Différents scandales

[modifier | modifier le code]Différents scandales ont secoué le monde de la micro finance, ce qui souligne la possibilité de dérives de ce système et met en exergue la nécessité d’un réel encadrement. L’IMF mexicaine Compartamos, entré en bourse en 2010, a été accusée de s’enrichir sur le dos des plus pauvres. Comment, en effet, concilier les intérêts des investisseurs et ceux des microentrepreneurs ? Comment la microfinance peut concilier performance financière et performance sociale ? L’autre scandale concerne l’IMF indienne SKS avec une vague de suicides au 2e semestre 2010 commis par des microentrepreneurs dans l’État indien d’Andra Pradesh. Puisqu’il n’existait aucun contrôle, les microentrepreneurs pouvaient contracter plusieurs prêts auprès de différentes IMF, ce que l’on appelle également l’endettement croisé. Ces derniers étaient dans l’incapacité de rembourser leurs prêts. Ils empruntent à l’un pour rembourser à l’autre se retrouvant ainsi enfermés dans le phénomène de cavalerie. À la fin, ne pouvant rembourser leurs différents prêts, ils s’en remettent aux usuriers, un comble sachant que la microfinance a pour but d’émanciper les microentrepreneurs de la dépendance envers les usuriers. Après l’entrée à la bourse de Bombay de SKS le , il y a eu un emballement général. Le nombre de bénéficiaires a bondi dans cette région de 250 000 en 2006 à 9,7 millions fin 2010 (Libération, 2011). Enfin, les critiques dénoncent la façon dont les agents de crédit sont rémunérés : en fonction du nombre de clients de leur portefeuille et du taux de remboursement des clients. Ce système a pu amener un réel harcèlement des agents de crédit envers leurs clients. Dans le cas de SKS, le gouvernement d’Andra Pradesh est allé jusqu’à promulguer une loi condamnant lourdement « le harcèlement » des agents de crédit.

Notes et références

[modifier | modifier le code]- * Portail de la microfinance - Qu'est-ce que la microfinance

- Robert Peck Christen, Richard Rosenberg & Veena Jayadeva. Financial institutions with a double-bottom line: implications for the future of microfinance. CGAP Occasional Paper, juillet 2004, p. 2-3.

- Hernando de Soto, L'autre sentier, 1994, La découverte, page inconnue. édition anglaise The Other Path: The Invisible Revolution in the Third World. Harper & Row Publishers, New York, 1989, p. 162.

- Marguerite Robinson. The Microfinance Revolution: Sustainable Finance for the Poor World Bank, Washington, 2001, p. 199-215

- Sébastien Boyé, Jérémy Hajdenberg, Christine Poursat, Le Guide de la microfinance, Eyrolles, 2006, p. 19

- Brigit Helms, Building Inclusive Financial Systems, The World Bank, 2006, Washington, (ISBN 0821363603)

- Boyé et al. p. 20

- Boyé et al. p. 21

- Microfinance: An emerging investment opportunity. Deutsche Bank décembre 2007

- http://www.citigroup.com/citigroup/microfinance/data/news080303b.pdf

- Helms (2006), p. xi

- Helms (2006), p. xii

- Robert Peck Christen. What microenterprise credit programs can learn the moneylenders, Accion International, 1989

- Adams, Dale W., Douglas H. Graham & J. D. Von Pischke (eds.). Undermining Rural Development with Cheap Credit. Westview Press, Boulder & London, 1984.

- Voir, par exemple Adrian Gonzalez & Richard Rosenberg. The state of microfinance: outreach, profitability and poverty, Consultative Group to Assist the Poor, 2006. Les termes anglais de l'alternative sont outreach/sustainability, c'est-à-dire littéralement assistance sociale et durabilité

- « planetfinance.org/france/FR/en… »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?).

- Stuart Rutherford. The Poor and Their Money. Oxford University Press, New Delhi, 2000, p. 4. (ISBN 019565790X)

- Le terme anglais de bulldozing me paraît plus approprié, mais je ne sais pas comment le traduire

- Marguerite Robinson, The Microfinance Revolution: Sustainable Finance for the Poor, Banque mondiale, 2001, p. 54

- (en) « CGAP : Empowering the poor through financial services », sur cgap.org (consulté le ).

- http://www.lamicrofinance.org/files/27401_file_CR_reunion_impact_microfinance_10_11_04.pdf

- « lamicrofinance.org/resource_ce… »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?).

- « lamicrofinance.org/content/art… »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?).

- (en) « The Miracle of Microfinance? Evidence from a Randomized Evaluation », sur The Abdul Latif Jameel Poverty Action… (consulté le ).

- « Microcrédit, miracle ou désastre ?, par Esther Duflo », Le Monde, (lire en ligne).

- épargne a priori : c'est la traduction du terme anglais saving up imaginé par Rutherford. Cette traduction est proposée par Boyé et al., Guide de la microfinance, p. 34 alors que saving down est traduite par « épargne a posteriori »

- Khandker, Shahidur R. Fighting Poverty with Microcredit, Bangladesh edition, The University Press Ltd, Dhaka, 1999, p. 78.

- Graham A.N. Wright and Leonard Mutesasira. The relative risks to the savings of poor people, Micro-Save Africa, janvier 2001.

- Robert Peck Christen, Richard Rosenberg & Veena Jayadeva. Financial institutions with a double-bottom line: implications for the future of microfinance. CGAP Occasional Paper, juillet 2004.

- Dans cette phrase, un certain nombre de termes ont été traduits de l'anglais, il faudra regarder de près de quoi il s'agit.

- Christen, Rosenberg & Jayadeva. Financial institutions with a double-bottom line, p. 5-6

- The MicroBanking Bulletin #15, Microfinance Information eXchange, 2007, p. 30-31.

- Voir, par exemple, Joachim de Weerdt, Stefan Dercon, Tessa Bold et Alula Pankhurst, Membership-based indigenous insurance associations in Ethiopia and Tanzania. Voir aussi tontine

- Brigit Helms, La Création de secteurs financiers accessibles à tous, CGAP/World Bank, Washington, 2006, p. 35-37 de l'édition anglaise Access for All: Building Inclusive Financial Systems.

- Désigne une personne conservant l’argent d’un tiers, souvent un parent ou ami.

- Sam Daley-Harris. State of the Microcredit Summit Campaign Report 2006, Microcredit Summit Campaign, Washington, 2006.

- Traduction de l'anglais Village Banking, Voir en:Village Banking

- Traduction de l'anglais Mobile Banking, à vérifier. Voir en:Mobile banking

- « A propos de ADA - ADA », sur www.ada-microfinance.org (consulté le )

- informations non financières : en anglais, alternative data

- Turner, Michael, Robin Varghese, et al. Information Sharing and SMME Financing in South Africa, Political and Economic Research Council (PERC), p. 58.

- (en) « CSR: Failure not an option for First Women Bank », sur Euromoney (consulté le )

- T. Dichter, Hype and Hope: The Worrisome State of the Microcredit Movement, Consultative Group to Assist the Poor (CGAP)

- Jean-Louis Metzger, Rationaliser la microfinance?, Politique, revue de débats, Bruxelles, no 62, décembre 2009.

- Westover J. (2008). The Record of Microfinance: The Effectiveness/Ineffectiveness of Microfinance Programs as a Means of Alleviating Poverty. Electronic Journal of Sociology.

- Études de synthèse citées par Boyé et al.

Dossier thématique réalisé par le comité CERISE Impact et performances sociales

B.Haley et J.Murdoch, Analysis of the effects of microfinance on poverty reduction, Results Canada, Canadian International Development Agency, 2001. - Boyé et al., Guide de la microfinance, p. 93-96

- Microfinance Information Exchange, Inc. MicroBanking Bulletin, Issue #15, automne 2007, p. 48.

- Brigit Helms. Access for All: Building Inclusive Financial Systems. CGAP/World Bank, Washington, 2006, p. 97.

- Farooque Chowdhury. The metamorphosis of the micro-credit debtor New Age, 24 juin 2007.

- Boyé et al., Guide de la Microfinance, pp.100-101

- Boyé et al., Guide de la microfinance, p. 104

Voir aussi

[modifier | modifier le code]Bibliographie

[modifier | modifier le code]- Gaylord Goulet, La Microfinance en Indonésie : La réussite d’un modèle ou l’échec d’une utopie ? Le social business !, les éditions du net, 2012. (ISBN 978-2-312-00281-1)

- Sébastien Boyé, Jérémy Hajdenberg, Christine Poursat, Le Guide de la microfinance, Eyrolles, 2006

- Hernando de Soto (trad. Michel Le Séac'h), Le Mystère du capital : pourquoi le capitalisme triomphe en Occident et échoue partout ailleurs [« The Mystery of Capital »], Flammarion, (ISBN 2082105040)

- Yelome Edith Esther Kpodekon, L’accompagnement technique des institutions de microfinance au Burkina Faso et au Sénégal, 2018. Lire en ligne

Bibliographie proposée dans le guide de la microfinance

[modifier | modifier le code]- CERISE/IRAM, Guide opérationnel de l'analyse de la gouvernance d'une IMF, 2005

- Monique Cohen, Connaître la clientèle des IMF. Outils d'analyse pour les praticiens de la microfinance USAID/AIMS, , ouvrage téléchargeable

- Beatriz Armendariz de Aghion et Jonathan Morduch, The economics of microfinance, MIT Press, 2005.

- Yves Fournier et Dominique Gentil, Les paysans peuvent-ils devenir banquiers ?, Syros, 1993

- Dominique Gentil et al., Microfinance. Orientations méthodologiques, Commission européenne, 2000.

- Isabelle Guérin, Kamala Marius-Gnanou, Thierry Pairault, Jean-Michel Servet, La Microfinance en Asie : entre traditions et innovations, Karthala, 2005.

- Bridgit Helms, La création de secteurs financiers accessibles à tous, CGAP, 2006 (en anglais :Building Inclusive Financial Systems, The World Bank, 2006, Washington, (ISBN 0821363603))

- David Hulme et Paul Mosley, Finance against Poverty, Routledge, 1996.

- Joanna Ledgerwood, Manuel de Microfinance, Banque mondiale, 1998.

- Maria Nowak, On ne prête (pas) qu'aux riches, Jean-Claude Lattès, 2005.

- Marguerite Robinson, The Microfinance Revolution: Sustainable Finance for the Poor, Banque mondiale, 2001.

- Stuart Rutherford, Comment les pauvres gèrent leur argent?, GRET/Kathala, 2002. (en anglais : The Poor and Their Money. Oxford University Press, Delhi, 2000.

- Muhammad Yunus, Vers un monde sans pauvreté, Jean-Claude Lattès, 2007 (1re édition 1997).

- D. Germidis, D. Kessler et R. Meghir, Systèmes financiers et développement: quel rôle pour les secteurs financiers formel et informel?, OCDE, (ISBN 92-64-23472-1), Paris, 1991.

- Michel Lelart, De la finance informelle à la microfinance, (ISBN 2-914610-29-7), Paris, 2005.

Autres ouvrages en français

[modifier | modifier le code]- Hernando de Soto, L'Autre Sentier, 1994, La Découverte

Ouvrages proposés par l'article de la wiki anglaise

[modifier | modifier le code]- Adams, Dale W., Douglas H. Graham & J. D. Von Pischke (eds.). Undermining Rural Development with Cheap Credit. Westview Press, Boulder & London, 1984.

- Branch, Brian & Janette Klaehn. Striking the Balance in Microfinance: A Practical Guide to Mobilizing Savings. PACT Publications, Washington, 2002.

- Christen, Robert Peck, Jayadeva, Veena & Richard Rosenberg. Financial Institutions with a Double Bottom Line. Consultative Group to Assist the Poor, Washington 2004.

- Dichter, Thomas and Malcolm Harper (eds). What’s Wrong with Microfinance? Practical Action, 2007.

- Dowla, Asif & Dipal Barua. The Poor Always Pay Back: The Grameen II Story. Kumarian Press Inc., Bloomfield, Connecticut, 2006.

- Gibbons, David. The Grameen Reader. Grameen Bank, Dhaka, 1992.

- Hirschland, Madeline (ed.) Savings Services for the Poor: An Operational Guide. Kumarian Press Inc., Bloomfield CT, 2005.

- Khandker, Shahidur R. Fighting Poverty with Microcredit, Bangladesh edition, The University Press Ltd, Dhaka, 1999.

- Ledgerwood, Joanna and Victoria White. Transforming Microfinance Institutions: Providing Full Financial Services to the Poor. World Bank, 2006.

- Mas, Ignacio and Kabir Kumar. Banking on mobiles: why, how and for whom? CGAP Focus Note #48, .

- Raiffeisen, FW (translated from the German by Konrad Engelmann). The Credit Unions. The Raiffeisen Printing & Publishing Company, Neuwied on the Rhine, Germany, 1970.

- Wolff, Henry W. People’s Banks: A Record of Social and Economic Success. P.S. King & Son, London, 1910.

- Maimbo, Samuel Munzele & Dilip Ratha (eds.) Remittances: Development Impact and Future Prospects. The World Bank, 2005.

- Wright, Graham A.N. Microfinance Systems: Designing Quality Financial Services for the Poor. The University Press, Dhaka, 2000.

- United Nations Department of Economic Affairs and United Nations Capital Development Fund. Building Inclusive Financial Sectors for Development. United Nations, New York, 2006.

- Yunus Muhammad, Moingeon Bertrand & Laurence Lehmann-Ortega, "Building Social Business Models: Lessons from the Grameen Experience”, April-June, vol 43, no 2-3, Long Range Planning, 2010, p. 308-325."