Bong bóng bất động sản

Bong bóng bất động sản (hoặc bong bóng nhà đất cho thị trường dân cư) là một loại bong bóng kinh tế xảy ra định kỳ trong thị trường bất động sản địa phương hoặc toàn cầu, và thường đi theo sự bùng nổ đất đai. Một sự bùng nổ đất đai là sự gia tăng nhanh chóng giá thị trường của bất động sản như nhà ở cho đến khi chúng đạt đến mức không bền vững và sau đó giảm giá. Thời kỳ này, tính thời điểm trước khi rớt giá, còn được gọi là bong bóng. Các câu hỏi về việc liệu bong bóng bất động sản có thể được xác định và ngăn chặn hay không, và liệu chúng có ý nghĩa kinh tế vĩ mô rộng hơn hay không, được trả lời khác nhau bởi các trường phái tư tưởng kinh tế, như chi tiết dưới đây.[1]

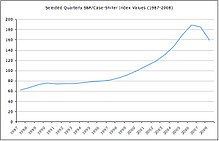

Bong bóng trong thị trường nhà ở là quan trọng hơn bong bóng thị trường chứng khoán. Trong lịch sử, giá cổ phiếu sụt giá trung bình cứ sau 13 năm, kéo dài 2,5 năm và dẫn đến mất khoảng 4% GDP. Việc bán nhà ở ít thường xuyên hơn, nhưng kéo dài gần gấp đôi và dẫn đến tổn thất đầu ra lớn gấp đôi (IMF World Economy Outlook, 2003). Một nghiên cứu thử nghiệm trong phòng thí nghiệm gần đây [2] cũng cho thấy, so với thị trường tài chính, thị trường bất động sản liên quan đến thời kỳ bùng nổ và phá sản dài hơn. Giá giảm chậm hơn vì thị trường bất động sản ít có tính thanh khoản hơn.

Cuộc khủng hoảng tài chính 2007-2008 liên quan đến sự bùng nổ của bong bóng bất động sản đã bắt đầu ở nhiều quốc gia khác nhau trong những năm 2000.[3]

Xác định và phòng ngừa

[sửa | sửa mã nguồn]

Như với tất cả các loại bong bóng kinh tế, có sự bất đồng về việc bong bóng bất động sản có thể được xác định hoặc dự đoán hay không, sau đó có lẽ được ngăn chặn. Bong bóng đầu cơ là sự sai lệch dai dẳng, có hệ thống và tăng giá thực tế so với giá trị cơ bản của chúng.[4] Bong bóng thường có thể khó xác định, ngay cả sau khi thực tế, do khó khăn trong việc ước tính chính xác các giá trị nội tại.

Trong bất động sản, các yếu tố cơ bản có thể được ước tính từ lợi suất cho thuê (trong đó bất động sản sau đó được xem xét theo xu hướng tương tự với cổ phiếu và các tài sản tài chính khác) hoặc dựa trên hồi quy giá thực tế trên một tập hợp các biến số cung và cầu.[5][6]

Trong kinh tế chính thống [cần giải thích], có thể cho rằng bong bóng bất động sản không thể được xác định khi chúng xảy ra và không thể hoặc không nên ngăn chặn, với chính sách của chính phủ và ngân hàng trung ương thay vì làm sạch sau khi bong bóng đã vỡ.

Nhà kinh tế học người Mỹ Robert Shiller của Chỉ số giá nhà Case-Shiller về giá nhà tại 20 thành phố tàu điện ngầm trên khắp Hoa Kỳ đã chỉ ra vào ngày 31 tháng 5 năm 2011 rằng "Giá nhà tăng gấp đôi [được] xác nhận" [7] và tạp chí The economist của Anh , lập luận rằng các chỉ số thị trường nhà ở có thể được sử dụng để xác định bong bóng bất động sản. Một số ý kiến tranh luận thêm rằng chính phủ và ngân hàng trung ương có thể và nên hành động để ngăn chặn bong bóng hình thành, hoặc xì hơi bong bóng hiện có.

Ý nghĩa trong kinh tế vĩ mô

[sửa | sửa mã nguồn]Trong kinh tế học chính thống, bong bóng kinh tế và đặc biệt là bong bóng bất động sản, không được coi là mối quan tâm lớn. Trong một số trường phái kinh tế không chính thống, ngược lại, bong bóng bất động sản được coi là có tầm quan trọng quan trọng và là nguyên nhân cơ bản của khủng hoảng tài chính và khủng hoảng kinh tế.

Quan điểm kinh tế thống trị trước là việc tăng giá nhà đất dẫn đến ít hoặc không ảnh hưởng đến sự giàu có, cụ thể là nó không ảnh hưởng đến hành vi tiêu dùng của các hộ gia đình không muốn bán. Giá nhà trở thành bồi thường cho chi phí thuê ngầm cao hơn để sở hữu. Tăng giá nhà có thể có tác động tiêu cực đến tiêu dùng thông qua lạm phát tiền thuê tăng và xu hướng cao hơn để tiết kiệm cho tăng tiền thuê dự kiến.[8]

Trong một số trường kinh tế học không chính thống, đáng chú ý là kinh tế học Áo và kinh tế học hậu Keynes, bong bóng bất động sản được coi là một ví dụ về bong bóng tín dụng (theo cách nổi bật, [cần giải thích] là bong bóng đầu cơ), bởi vì chủ sở hữu tài sản thường sử dụng tiền vay để mua tài sản, dưới hình thức thế chấp. Những điều này sau đó được lập luận để gây ra khủng hoảng tài chính và do đó kinh tế. Điều này lần đầu tiên được tranh luận theo kinh nghiệm - nhiều bong bóng bất động sản đã được theo sau bởi sự sụt giảm kinh tế, và người ta lập luận rằng có một mối quan hệ nguyên nhân giữa những điều này.

Lý thuyết giảm phát nợ của kinh tế học hậu Keynes có quan điểm về phía cầu, cho rằng chủ sở hữu tài sản không chỉ cảm thấy giàu hơn mà còn vay (i) tiêu dùng so với giá trị gia tăng của tài sản của họ - ví dụ như bằng cách lấy một dòng tín dụng vốn chủ sở hữu; hoặc (ii) đầu cơ bằng cách mua bất động sản bằng tiền vay với kỳ vọng rằng nó sẽ tăng giá trị. Khi bong bóng vỡ, giá trị của tài sản giảm nhưng không phải là mức nợ. Gánh nặng trả nợ hoặc vỡ nợ đối với các khoản vay làm giảm tổng cầu, nó được lập luận và tạo thành nguyên nhân trực tiếp của sự suy thoái kinh tế tiếp theo.

Tham khảo

[sửa | sửa mã nguồn]- ^ “Defining a Real Estate Bubble - americanmonetaryassociation.org”. americanmonetaryassociation.org (bằng tiếng Anh). ngày 4 tháng 8 năm 2012. Truy cập ngày 28 tháng 11 năm 2018.

- ^ Ikromov, Nuridding and Abdullah Yavas, 2012a, "Asset Characteristics and Boom and Bust Periods: An Experimental Study". Real Estate Economics. 40, 508–535.

- ^ Klein, Ezra (ngày 28 tháng 5 năm 2009). “Bill Clinton and the Housing Bubble”. Washington Post. Bản gốc lưu trữ ngày 4 tháng 6 năm 2016. Truy cập ngày 29 tháng 4 năm 2020. Đã định rõ hơn một tham số trong

|accessdate=và|access-date=(trợ giúp) - ^ Brooks, Chris; Katsaris, Apostolos (2005). “Trading rules from forecasting the collapse of speculative bubbles for the S&P 500 composite index” (PDF). The Journal of Business. 78 (5): 2003–2036. doi:10.1086/431450. ISSN 0740-9168.

- ^ Nneji, Ogonna; Brooks, Chris; Ward, Charles (2013). “Intrinsic and rational speculative bubbles in the U.S. housing market 1960-2011”. Journal of Real Estate Research. 35 (2): 121–151. ISSN 0896-5803.

- ^ Nneji, Ogonna; Brooks, Chris; Ward, Charles W.R. (2013). “House price dynamics and their reaction to macroeconomic changes” (PDF). Economic Modeling. 32: 172–178. doi:10.1016/j.econmod.2013.02.007. ISSN 0264-9993.

- ^ Christie, Les (ngày 31 tháng 5 năm 2011). “Home prices: 'Double-dip' confirmed”. CNN Money.

- ^ Nocera, Andrea (tháng 6 năm 2017). “House prices and monetary polic in the Euro area: a structural VAR analysis” (PDF). European Central Bank - Working Papers (2073).

Đọc thêm

[sửa | sửa mã nguồn]- John Calverley (2004), Bubbles and how to survive them, N. Brealey. ISBN 1-85788-348-9

- Robert J. Shiller (2005). Irrational Exuberance, 2d ed. Princeton University Press. ISBN 0-691-12335-7.

- John R. Talbott (2003). The Coming Crash in the Housing Market, New York: McGraw-Hill, Inc. ISBN 0-07-142220-X.

- Andrew Tobias (2005). The Only Investment Guide You'll Ever Need (updated ed.), Harcourt Brace and Company. ISBN 0-15-602963-4.

- Eric Tyson (2003). Personal Finance for Dummies, 4th ed., Foster City, CA: IDG Books. ISBN 0-7645-2590-5.

- Burton G. Malkiel (2003). The Random Walk Guide to Investing: Ten Rules for Financial Success, New York: W. W. Norton and Company, Inc. ISBN 0-393-05854-9.

- Elizabeth Warren and Amelia Warren Tyagi (2003). The Two-Income Trap: Why Middle-Class Mothers and Fathers Are Going Broke, New York: Basic Books. ISBN 0-465-09082-6.

![[Review sách] Bay trên tổ cúc cu - Ken Kesey](https://down-tx-vn.img.susercontent.com/079e668073f965ecde883224be898386.webp) GIẢM

20%

GIẢM

20%

GIẢM

20%

GIẢM

20%

GIẢM

21%

GIẢM

21%

![[Review Sách] Điều kỳ diệu của tiệm tạp hóa Namiya](https://down-tx-vn.img.susercontent.com/8fef976e7fdbed68de49b58b2421f741.webp) GIẢM

16%

GIẢM

16%

![[Review sách] Normal people - Sally Rooney](https://down-bs-vn.img.susercontent.com/sg-11134201-22090-edroebrkpwhvaf.webp) GIẢM

16%

GIẢM

16%