Trái phiếu

| Chứng khoán |

|---|

|

| Hóa tệ học |

|---|

|

| Tiền tệ |

| Tiền tệ đang lưu hành |

| Tiền địa phương |

|

Tiền ảo Proposed currencies |

| Lịch sử |

| Tiền tệ trong lịch sử |

| Byzantine |

| Tiền tệ thời Trung cổ |

| Sản xuất |

| Exonumia |

| Notaphily |

| Scripophily |

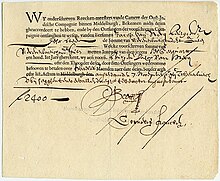

Trái phiếu (Tiếng Anh: bond) là một loại chứng khoán chứng nhận nghĩa vụ nợ của người phát hành phải trả cho người sở hữu trái phiếu đối với một khoản tiền cụ thể (mệnh giá của trái phiếu), trong một thời gian xác định và với một khoản lợi tức quy định.[1] Người phát hành có thể là doanh nghiệp (trái phiếu trong trường hợp này được gọi là trái phiếu doanh nghiệp), một tổ chức chính quyền như Kho bạc Nhà nước (trong trường hợp này gọi là trái phiếu kho bạc), chính quyền (trong trường hợp này gọi là công trái hoặc trái phiếu chính phủ). Người mua trái phiếu, hay trái chủ, có thể là cá nhân hoặc doanh nghiệp hoặc chính phủ. Tên của trái chủ có thể được ghi trên trái phiếu (trường hợp này gọi là trái phiếu ghi danh) hoặc không được ghi (trái phiếu vô danh). Trái chủ là người cho nhà phát hành vay và họ không chịu bất cứ trách nhiệm nào về kết quả sử dụng vốn vay của người vay. Nhà phát hành có nghĩa vụ phải thanh toán theo các cam kết nợ được xác định trong hợp đồng vay.

Nguyên gốc từ

[sửa | sửa mã nguồn]Trong tiếng Anh, từ "bond" có liên quan đến nguyên gốc của từ "bind" (ràng buộc). Sử dụng từ "bond" trong nghĩa "công cụ ràng buộc một người phải trả một số tiền cho người khác" đã xuất hiện ít nhất từ những năm 1590.[2][3]

Phát hành

[sửa | sửa mã nguồn]Trái phiếu được phát hành bởi các cơ quan công quyền, tổ chức tín dụng, công ty và tổ chức quốc tế trên thị trường chính. Quy trình phổ biến nhất để phát hành trái phiếu là thông qua bảo lãnh phát hành. Trong quá trình này, một hoặc nhiều công ty chứng khoán hoặc ngân hàng hợp tác để mua toàn bộ số trái phiếu từ tổ chức phát hành và sau đó bán lại cho các nhà đầu tư. Các công ty chứng khoán chịu trách nhiệm chấp nhận rủi ro không thể bán hết số trái phiếu cho các nhà đầu tư cuối cùng. Quá trình phát hành được điều phối bởi những người được gọi là bookrunners, người đảm nhận việc phát hành trái phiếu, tương tác trực tiếp với các nhà đầu tư và cung cấp tư vấn cho tổ chức phát hành về thời gian và giá trái phiếu. Người bảo lãnh phát hành thường được liệt kê đầu tiên trong các thông báo trái phiếu công khai. Sự sẵn lòng của người bảo lãnh phát hành phải được thảo luận trước khi đưa ra quyết định về các điều khoản của quá trình phát hành trái phiếu, do nhu cầu về trái phiếu có thể bị hạn chế.

Ngược lại, trái phiếu chính phủ thường được phát hành thông qua quy trình đấu giá. Trong một số trường hợp, cả công chúng và ngân hàng có thể tham gia đấu giá trái phiếu. Trong những trường hợp khác, chỉ các nhà môi giới thị trường mới có thể tham gia đấu giá. Tỷ lệ hoàn vốn tổng thể của trái phiếu phụ thuộc vào các điều khoản của trái phiếu và giá thanh toán.[4] Các điều khoản của trái phiếu, như mức giảm giá, được xác định trước và giá trái phiếu được xác định bởi thị trường.

Trong trường hợp trái phiếu được bảo lãnh phát hành, người bảo lãnh phát hành sẽ thu phí bảo lãnh. Để tránh chi phí này, trong những trường hợp đợt phát hành nhỏ hơn, có một quy trình thay thế được sử dụng, đó là phát hành trái phiếu riêng lẻ. Trong quá trình này, trái phiếu được bán trực tiếp cho người mua và không tham gia giao dịch trên thị trường trái phiếu.[5]

Trong quá khứ, một phương pháp phát hành thay thế là khi chính phủ mượn tiền bằng cách phát hành trái phiếu trong một khoảng thời gian nhất định, thường với một mức giá cố định, và số lượng trái phiếu được bán ra trong một ngày cụ thể dựa trên điều kiện thị trường. Quá trình này được gọi là tap issue hoặc bond tap.[6]

Đặc trưng

[sửa | sửa mã nguồn]Tiền gốc

[sửa | sửa mã nguồn]

Số tiền gốc, còn được gọi là giá trị danh nghĩa, mệnh giá hoặc số tiền đối với trái phiếu là số tiền mà người phát hành trả lãi và thông thường phải hoàn trả vào cuối kỳ hạn. Một số trái phiếu có cấu trúc có thể có số tiền hoàn trả khác với số tiền gốc và có thể liên quan đến hiệu suất của tài sản cụ thể.

Đáo hạn

[sửa | sửa mã nguồn]Người phát hành trái phiếu có trách nhiệm hoàn trả số tiền gốc vào ngày đáo hạn. Miễn là tất cả các khoản thanh toán đáo hạn đã được thực hiện, người phát hành không còn có bất kỳ nghĩa vụ nào đối với các chủ sở hữu trái phiếu sau ngày đáo hạn. Thời gian từ ngày phát hành đến ngày đáo hạn thường được gọi là kỳ hạn hoặc thời hạn của trái phiếu. Kỳ hạn có thể kéo dài trong bất kỳ khoảng thời gian nào, tuy nhiên các công cụ nợ có kỳ hạn dưới một năm thường được gọi là công cụ thị trường tiền tệ hơn là trái phiếu. Hầu hết các trái phiếu có kỳ hạn ngắn hơn 30 năm. Có một số trái phiếu có kỳ hạn từ 50 năm trở lên và trong quá khứ cũng đã xuất hiện những trường hợp không có ngày đáo hạn (vô hạn). Trên thị trường chứng khoán trái phiếu Hoa Kỳ, có tổng cộng bốn danh mục kỳ hạn trái phiếu:

- Kỳ hạn ngắn (bills): kỳ hạn từ 0 đến 1 năm;

- Kỳ hạn trung bình (notes): kỳ hạn từ 1 đến 10 năm;

- Kỳ hạn dài (bonds): kỳ hạn từ 10 đến 30 năm;

- Vô hạn: không có kỳ hạn.

Lãi suất (Coupon)

[sửa | sửa mã nguồn]

Lãi suất (coupon) là tỷ lệ lãi mà người phát hành trả cho chủ sở hữu trái phiếu. Trong trường hợp trái phiếu có lãi suất cố định, tỷ lệ lãi suất được giữ nguyên trong suốt thời gian trái phiếu tồn tại. Còn đối với trái phiếu có lãi suất biến đổi, tỷ lệ lãi suất sẽ thay đổi trong quá trình trái phiếu tồn tại và dựa trên sự biến động của một tỷ lệ tham chiếu trên thị trường tiền tệ (thường là LIBOR trong quá khứ, nhưng sau khi không còn sử dụng, tỷ lệ tham chiếu thị trường đã chuyển sang SOFR).

Trong quá khứ, các coupon thường là những phần rời được gắn trên giấy chứng nhận trái phiếu, mỗi coupon đại diện cho một khoản thanh toán lãi suất. Khi đến ngày trả lãi, chủ sở hữu trái phiếu sẽ gửi coupon cho ngân hàng để nhận khoản thanh toán lãi suất tương ứng. Tuy nhiên, ngày nay, việc thanh toán lãi suất thường được tiến hành điện tử. Tần suất trả lãi suất có thể khác nhau, thường là mỗi nửa năm (6 tháng) hoặc mỗi năm một lần.

Lợi suất (Yield)

[sửa | sửa mã nguồn]Lợi suất (yield) là tỷ suất thu được từ việc đầu tư vào trái phiếu. Thông thường, nó thường ám chỉ một trong các điểm sau đây:

- Lợi suất hiện hành (current yield), hoặc lợi suất chạy: khoản thanh toán lãi hàng năm chia cho giá trị thị trường hiện tại của trái phiếu (thường là giá sạch - clean price).

- Lợi suất đáo hạn (yield to maturity) (hoặc lợi suất chuộc lại, như được gọi ở Vương quốc Anh) là một ước tính về tỷ suất lợi nhuận tổng cộng dự kiến mà một nhà đầu tư sẽ thu được khi mua một trái phiếu với một giá thị trường đã cho, giữ nó đến ngày đáo hạn, và nhận tất cả các khoản thanh toán lãi và hoàn trả vốn đúng hạn.[7] Đây là một chỉ số hữu ích hơn so với lợi suất hiện hành vì nó xem xét giá trị hiện tại của các khoản thanh toán lãi và vốn trong tương lai. Lợi suất đáo hạn được tính toán vào thời điểm mua không nhất thiết là tỷ suất lợi nhuận mà nhà đầu tư sẽ thực sự thu được, như đã lưu ý bởi các học giả tài chính Tiến sĩ Annette Thau và Tiến sĩ Frank Fabozzi. Lợi suất đáo hạn sẽ chỉ thực sự được thực hiện trong các điều kiện nhất định, bao gồm: 1) tất cả các khoản thanh toán lãi được tái đầu tư thay vì tiêu dùng, và 2) tất cả các khoản thanh toán lãi được tái đầu tư với lợi suất đáo hạn tính toán tại thời điểm mua trái phiếu.[8][9] Sự phân biệt này có thể không là mối quan tâm đối với những người mua trái phiếu có ý định tiêu dùng khoản thanh toán lãi thay vì tái đầu tư, chẳng hạn như những người thực hiện chiến lược phù hợp với tài sản/nợ.

Chất lượng tín dụng

[sửa | sửa mã nguồn]Chất lượng của trái phiếu liên quan đến khả năng mà người nắm giữ trái phiếu sẽ nhận được các khoản thanh toán đã hứa vào các ngày đáo hạn. Nói cách khác, chất lượng tín dụng cho biết cho nhà đầu tư biết khả năng người vay sẽ phá sản. Điều này phụ thuộc vào một loạt các yếu tố.

Trái phiếu cao suất là trái phiếu có xếp hạng dưới mức đầu tư theo các cơ quan xếp hạng tín dụng. Vì những trái phiếu này có mức rủi ro cao hơn so với trái phiếu đầu tư, nhà đầu tư mong đợi thu lãi suất cao hơn. Những trái phiếu này cũng được gọi là junk bonds (trái phiếu rác).

Giá thị trường

[sửa | sửa mã nguồn]Giá trị thị trường của một trái phiếu phụ thuộc vào nhiều yếu tố, bao gồm số tiền, loại tiền và thời điểm của các khoản thanh toán lãi và trả vốn đáo hạn, chất lượng của trái phiếu và lợi suất đáo hạn của các trái phiếu tương tự được giao dịch trên thị trường.

Giá trái phiếu có thể được trích dẫn dưới dạng giá "sạch" hoặc giá "bẩn". Giá "bẩn" bao gồm giá trị hiện tại của tất cả các dòng tiền trong tương lai, bao gồm cả lãi tích lũy, và thường được sử dụng nhiều ở Châu Âu. Trong khi đó, giá "sạch" không bao gồm lãi tích lũy và thường được sử dụng nhiều ở Hoa Kỳ.[10]

Giá phát hành của trái phiếu khi được mua ban đầu thường gần bằng số tiền gốc. Số tiền thu ròng mà người phát hành nhận được là giá phát hành trừ các khoản phí phát hành. Giá trái phiếu trên thị trường sẽ thay đổi theo thời gian: nó có thể giao dịch ở mức giá cao hơn mệnh giá (thường do lãi suất thị trường giảm kể từ khi trái phiếu được phát hành) hoặc ở mức giá thấp hơn mệnh giá (nếu lãi suất thị trường tăng hoặc có khả năng phá sản cao đối với trái phiếu).

Khác

[sửa | sửa mã nguồn]- Bản ghi và Điều khoản là các thỏa thuận thiết lập quyền và nghĩa vụ của người nắm giữ trái phiếu và người phát hành. Luật chứng khoán và thương mại áp dụng cho việc thi hành các thỏa thuận này, và chỉ có thể thay đổi với sự chấp thuận của đa số người nắm giữ trái phiếu.

- Tùy chọn: Một số trái phiếu có thể có tích hợp tùy chọn, cho phép người nắm giữ hoặc người phát hành có quyền tương tự như tùy chọn:

- Khả năng gọi lại - Một số trái phiếu có khả năng gọi lại cho phép người phát hành trả lại trái phiếu trước ngày đáo hạn vào các ngày gọi lại. Điều này áp dụng đặc biệt cho trái phiếu có lãi suất cao và có các điều khoản nghiêm ngặt. Người phát hành có thể trả lại trái phiếu sớm, nhưng phải trả một phần thưởng cao.

- Khả năng đặt lại - Một số trái phiếu cho phép người nắm giữ có quyền yêu cầu người phát hành trả lại trái phiếu trước ngày đáo hạn vào các ngày đặt lại. Những trái phiếu này được gọi là trái phiếu có khả năng đặt lại hoặc trái phiếu có khả năng chuyển nhượng.

- Ngày gọi lại và ngày đặt lại — các ngày mà trái phiếu có khả năng gọi lại và có khả năng đặt lại có thể được trả lại sớm. Có bốn danh mục chính:

- Một trái phiếu có khả năng gọi lại theo kiểu Bermudan có nhiều ngày gọi lại, thường trùng với ngày trả lãi.

- Một trái phiếu có khả năng gọi lại theo kiểu Châu Âu chỉ có một ngày gọi lại. Đây là trường hợp đặc biệt của trái phiếu có khả năng gọi lại theo kiểu Bermudan.

- Một trái phiếu có khả năng gọi lại theo kiểu Mỹ có thể được gọi lại bất cứ lúc nào cho đến ngày đáo hạn.

- Một trái phiếu có khả năng đặt lại sau khi chết là một tính năng chọn lựa trên một công cụ nợ cho phép người được hưởng lợi từ di sản của người nắm giữ trái phiếu đã qua đời đặt (bán) lại trái phiếu cho người phát hành với giá trị mặt hàng trong trường hợp người nắm giữ trái phiếu qua đời hoặc không còn năng lực pháp lý. Điều này còn được gọi là "tùy chọn người sống sót".

- Điều khoản quỹ giảm giá (sinking fund) của bản ghi trái phiếu doanh nghiệp yêu cầu một phần nhất định của lô trái phiếu được thu hồi định kỳ. Toàn bộ lô trái phiếu có thể được thanh lý trước ngày đáo hạn; nếu không, phần còn lại được gọi là đáo hạn chót. Người phát hành có thể trả tiền cho quản trị viên, người sau đó sẽ gọi ngẫu nhiên các trái phiếu trong lô trái phiếu, hoặc, theo cách khác, mua các trái phiếu trên thị trường mở, sau đó trả lại cho quản trị viên.

- Trái phiếu thường được xác định bằng mã số chứng khoán quốc tế, hay ISIN, là một mã số chữ số và chữ cái gồm 12 ký tự để định danh duy nhất cho các công cụ nợ.

Phân loại Trái phiếu

[sửa | sửa mã nguồn]Phân loại theo người phát hành

[sửa | sửa mã nguồn]- Trái phiếu của Chính phủ: Đáp ứng nhu cầu chi tiêu của Chính phủ, chính phủ phát hành trái phiếu để huy động tiền nhàn rỗi trong dân và các tổ chức kinh tế, xã hội. Chính phủ luôn được coi là Nhà phát hành có uy tín nhất trên thị trường; Vì vậy, Trái phiếu Chính phủ được coi là loại chứng khoán có ít rủi ro nhất.

- Trái phiếu của doanh nghiệp là những trái phiếu do doanh nghiệp nhà nước, công ty cổ phần và công ty trách nhiệm hữu hạn phát hành để tăng vốn hoạt động. Trái phiếu doanh nghiệp[11] có nhiều loại và rất đa dạng.

- Trái phiếu của ngân hàng và các tổ chức tài chính: các tổ chức này có thể phát hành trái phiếu để tăng thêm vốn hoạt động.

Phân loại lợi tức trái phiếu

[sửa | sửa mã nguồn]- Trái phiếu có lãi suất cố định là loại trái phiếu mà lợi tức được xác định theo một tỷ lệ phần trăm (%) cố định tính theo mệnh giá.

- Trái phiếu có lãi suất biến đổi (lãi suất thả nổi) là loại trái phiếu mà lợi tức được trả trong các kỳ có sự khác nhau và được tính theo một lãi suất có sự biến đổi theo một lãi suất tham chiếu.

- Trái phiếu có lãi suất bằng không là loại trái phiếu mà người mua không nhận được lãi, nhưng được mua với giá thấp hơn mệnh giá (mua chiết khấu) và được hoàn trả bằng mệnh giá khi trái phiếu đó đáo hạn.

Phân loại theo mức độ đảm bảo thanh toán của người phát hành

[sửa | sửa mã nguồn]- Trái phiếu bảo đảm là loại trái phiếu mà người phát hành dùng một tài sản có giá trị làm vật đảm bảo cho việc phát hành. Khi nhà phát hành mất khả năng thanh toán, thì trái chủ có quyền thu và bán tài sản đó để thu hồi lại số tiền người phát hành còn nợ. Trái phiếu bảo đảm thường bao gồm một số loại chủ yếu sau:

- Trái phiếu có tài sản cầm cố là loại trái phiếu bảo đảm bằng việc người phát hành cầm cố một bất động sản để bảo đảm thanh toán cho trái chủ. Thường giá trị tài sản cầm cố lớn hơn tổng mệnh giá của các trái phiếu phát hành để đảm bảo quyền lợi cho trái chủ.

- Trái phiếu bảo đảm bằng chứng khoán ký quỹ là loại trái phiếu được bảo đảm bằng việc người phát hành thường là đem ký quỹ số chứng khoán dễ chuyển nhượng mà mình sở hữu để làm tài sản bảo đảm.

- Trái phiếu không bảo đảm là loại trái phiếu phát hành không có tài sản làm vật bảo đảm mà chỉ bảo đảm bằng uy tín của người phát hành.

Phân loại dựa vào hình thức trái phiếu

[sửa | sửa mã nguồn]- Trái phiếu vô danh là loại trái phiếu không ghi tên của người mua và trong sổ sách của người phát hành. Trái chủ là người được hưởng quyền lợi.

- Trái phiếu ghi danh là loại trái phiếu có ghi tên của người mua và trong sổ sách của người phát hành.

Phân loại dựa vào tính chất trái phiếu

[sửa | sửa mã nguồn]- Trái phiếu có thể chuyển đổi là loại trái phiếu của công ty cổ phần mà trái chủ được quyền chuyển sang cổ phiếu của công ty đó. Việc này được quy định cụ thể về thời gian và tỷ lệ khi mua trái phiếu.

- Trái phiếu có quyền mua cổ phiếu là loại trái phiếu có kèm theo phiếu cho phép trái chủ được quyền mua một số lượng nhất định cổ phiếu của công ty.

- Trái phiếu có thể mua lại là loại trái phiếu cho phép nhà phát hành được quyền mua lại một phần hay toàn bộ trước khi trái phiếu đến hạn thanh toán.

Định giá trái phiếu

[sửa | sửa mã nguồn]Giá trị thị trường của trái phiếu được xác định bằng giá trị hiện tại của các khoản thanh toán gốc và lãi dự kiến trong tương lai. Điều này được tính bằng cách chiết khấu theo lãi suất đáo hạn của trái phiếu. Lợi suất và giá trái phiếu có mối quan hệ nghịch đảo, khi lãi suất tăng, giá trái phiếu giảm và ngược lại.

Trái phiếu được biểu diễn dưới dạng phần trăm giá trị danh nghĩa, với 100% mệnh giá tương đương với giá 100. Giá trái phiếu có thể cao hơn mệnh giá (trái phiếu trên mức giá) hoặc thấp hơn mệnh giá (trái phiếu giảm giá). Giá trái phiếu có thể bao gồm cả tiền lãi tích lũy hoặc không (giá đầy đủ/giá bẩn và giá sạch). Cách tính tiền lãi tích lũy cũng có thể khác nhau trên các thị trường trái phiếu.

Trái phiếu chính phủ thường có mệnh giá là 1000 đơn vị USD ở Hoa Kỳ hoặc 100 đơn vị bảng Anh ở Vương quốc Anh. Vì vậy, nếu một trái phiếu Mỹ được giao dịch với giá 75,26, giá bán của nó sẽ là 752,60 đô la cho mỗi trái phiếu. Một số trái phiếu ngắn hạn, như trái phiếu chiết khấu của Kho bạc Hoa Kỳ, được phát hành với giá giảm và được trả lại mệnh giá khi đáo hạn, thay vì trả lãi hàng năm. Điều này được gọi là trái phiếu chiết khấu. Trái phiếu không nhất thiết phải được phát hành với giá mệnh giá. Giá trái phiếu thường hướng về mức giá mệnh giá khi đến ngày đáo hạn, tùy thuộc vào các yếu tố như lãi suất thị trường và tín nhiệm của người phát hành. Giá trị thị trường của trái phiếu có thể thay đổi sau khi được phát hành.

Lợi suất hiện hành của trái phiếu được tính bằng cách chia khoản thanh toán lãi (còn được gọi là "thanh toán coupon") cho giá trị hiện tại của trái phiếu. Còn có các đo lường lợi suất khác như lợi suất hồi vốn đầu tiên, lợi suất hồi vốn tệ nhất, lợi suất theo mệnh giá đầu tiên, lợi suất đặt mua, lợi suất dòng tiền và lợi suất đáo hạn. Mối quan hệ giữa lợi suất và thời hạn đáo hạn (hoặc giữa lợi suất và kỳ hạn trung bình có trọng số để bao gồm cả lãi và vốn) cho các trái phiếu tương tự sẽ tạo ra đường cong lợi suất, biểu đồ thể hiện mối quan hệ này.

Trái phiếu có quyền chọn đi kèm làm việc định giá phức tạp hơn, yêu cầu tính toán giá trị của quyền chọn và kết hợp với quá trình chiết khấu. Định giá trái phiếu có thể sử dụng kỹ thuật mô phỏng hoặc phương pháp dựa trên mạng để xác định giá trị. Thị trường trái phiếu không tập trung vào một sàn giao dịch duy nhất. Thay vào đó, trái phiếu được giao dịch trên các thị trường phi tập trung, thông qua các đại lý và các bên tham gia khác. Nhà đầu tư mua bán trái phiếu thông qua đại lý như ngân hàng hoặc công ty chứng khoán. Thị trường trái phiếu có thể khác với thị trường chứng khoán trong việc thanh toán môi giới. Trong một số thị trường, nhà đầu tư không trả hoa hồng môi giới cho các đại lý khi mua bán trái phiếu. Thay vào đó, đại lý kiếm lợi nhuận từ chênh lệch giá giữa giá mua từ nhà đầu tư và giá bán cho nhà đầu tư khác. Chênh lệch giá này đại diện cho tổng chi phí giao dịch liên quan đến việc chuyển giao trái phiếu từ một nhà đầu tư sang nhà đầu tư khác.

Tham khảo

[sửa | sửa mã nguồn]- ^ O'Sullivan, Arthur; Sheffrin, Steven M. (2003). Economics: Principles in action. Upper Saddle River, New Jersey 07458: Prentice Hall. tr. 197, 507. ISBN 0-13-063085-3. Bản gốc lưu trữ ngày 20 tháng 12 năm 2016. Truy cập ngày 20 tháng 11 năm 2020.Quản lý CS1: địa điểm (liên kết)

- ^ Harper, Douglas. “bond”. Online Etymology Dictionary.

- ^ William Shakespeare, The Merchant of Venice (khoảng 1596–1599), Hành động I, cảnh iii: "Ba ngàn ducat. Tôi nghĩ tôi có thể nhận được công cụ ràng buộc của anh ấy". John Heminges và Henry Condell (biên tập), Mr. William Shakespeare's Comedies, Histories, & Tragedies (London: Blount and Jaggard, 1623).

- ^ “UK Debt Management Office”. Dmo.gov.uk. Bản gốc lưu trữ ngày 4 tháng 4 năm 2012. Truy cập ngày 22 tháng 3 năm 2012.

- ^ “Affordable Housing Finance”. Housingfinance.com. Bản gốc lưu trữ ngày 12 tháng 3 năm 2012. Truy cập ngày 22 tháng 3 năm 2012.

- ^ Tap issue at Investopedia

- ^ Thau, Annette (2001). The Bond Book . New York: McGraw-Hill. tr. 56. ISBN 0-07-135862-5.

- ^ Thau op cit p. 58-59.

- ^ Fabozzi, Frank J. (1996). Bond Markets, Analysis and Strategies . Upper Saddle River, NJ: Prentice Hall. tr. 44. ISBN 0-13-339151-5.

- ^ “Dirty Price”. Investopedia. Truy cập ngày 8 tháng 11 năm 2014.

- ^ Dữ liệu pháp luật. “Nghị định 08/2023/NĐ-CP của Chính phủ về việc sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế”. Dữ liệu pháp luật.

Liên kết ngoài

[sửa | sửa mã nguồn]- Trái phiếu doanh nghiệp chuyển đổi: Nhiều rủi ro tiềm ẩn Lưu trữ 2010-04-07 tại Wayback Machine, Báo điện tử VNMedia, Cập nhật lúc 10 giờ 47 phút, ngày 27 tháng 2 năm 2010.

GIẢM

24%

GIẢM

24%

GIẢM

29%

GIẢM

29%

GIẢM

25%

GIẢM

25%

GIẢM

30%

GIẢM

30%

![[Review Sách] 7 Định luật giảng dạy](https://down-bs-vn.img.susercontent.com/vn-11134207-7qukw-lidxs3ynamto6c.webp) GIẢM

12%

GIẢM

12%