Đường cong Laffer

| Hệ thống thuế |

|---|

| Một khía cạnh của chính sách tài chính |

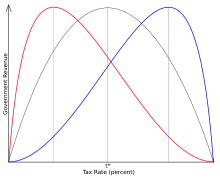

Trong kinh tế học, đường cong Khaldun-Laffer là sự miêu tả quan hệ giữa các mức thuế suất có thể với mức thu ngân sách nhà nước được tạo ra từ đó. Nó minh họa khái niệm độ co giãn của thu nhập chịu thuế—nghĩa là, thu nhập chịu thuế sẽ thay đổi theo các thay đổi trong việc áp dụng thuế suất. Nó mặc nhiên công nhận rằng sẽ không có thu nhập thuế ở các mức thuế suất tột cùng là 0% và 100% và rằng phải có ít nhất một mức thuế suất mà khi đó thu nhập thuế sẽ là cực đại lớn hơn 0.

Đường cong Laffer thông thườngđược trình bày dưới dạng đồ thị bắt đầu với mức thuế suất 0% và thu nhập thuế bằng 0, tăng tới mức cực đại về thu nhập thuế ở một mức thuế suất trung gian nào đó, và sau đó giảm xuống tới mức thu nhập thuế bằng 0 ở mức thuế suất 100%. Sự tồn tại thực tế và hình dạng của đường cong là không chắc chắn và còn gây tranh cãi[1].

Một kết quả tiềm tàng của đường cong Laffer là khi thuế suất tăng lên vượt qua một ngưỡng nào đó thì nó sẽ phản tác dụng đối với việc gia tăng thêm nữa thu nhập thuế. Đường cong Laffer giả thuyết đối với một nền kinh tế nào đó chỉ có thể ước tính và các ước tính như vậy là gây tranh cãi. The New Palgrave Dictionary of Economics thông báo rằng các ước tính về các mức thuế suất có thu nhập thuế cực đại là dao động khá rộng, với khoảng trung bình khoảng 70%[2].

Mặc dù nhà kinh tế học Arthur Laffer không tuyên bố đã nghĩ ra khái niệm đường cong Laffer[3], nhưng nó đã trở thành phổ biến với các nhà lập chính sách sau buổi gặp gỡ vào buổi trưa của ông với các quan chức chính quyền tổng thống Gerald Ford là Dick Cheney và Donald Rumsfeld năm 1974 mà người ta thông báo rằng ông đã vẽ ra một đường cong trên khăn ăn để minh họa luận cứ của mình[4]. Thuật ngữ "đường cong Laffer" được Jude Wanniski – người cũng có mặt trong cuộc gặp này – nghĩ ra. Khái niệm cơ sở không phải là mới; bản thân Laffer cũng nhận thấy các tiền đề trong các tác phẩm của Ibn Khaldun và John Maynard Keynes[5].

Các vấn đề lý thuyết

[sửa | sửa mã nguồn]Các diễn giải

[sửa | sửa mã nguồn]

Laffer giải thích mô hình theo thuật ngữ của hai tác động tương tác của việc đánh thuế: một "hiệu ứng số học" và một "hiệu ứng kinh tế"[3]. "Hiệu ứng số học" giả định rằng thu nhập thuế thu được bằng thuế suất nhân với thu nhập có thể đánh thuế (hay cơ sở tính thuế). Ở thuế suất 0%, mô hình giả định rằng sẽ không có thu nhập thuế nào thu được. "Hiệu ứng kinh tế" giả định rằng tự bản thân thuế suất có ảnh hưởng tới cơ sở tính thuế. Ở mức thuế suất tột cùng 100%, về mặt lý thuyết chính quyền sẽ không thu được thu nhập thuế do những người nộp thuế thay đổi hành vi của họ để phản ứng lại với thuế suất: hoặc là họ không có động lực khích lệ để làm việc hoặc là họ sẽ tìm cách để né tránh các khoản thuế phải nộp. Vì thế, "hiệu ứng kinh tế" của thuế suất 100% là giảm cơ sở tính thuế xuống bằng 0. Nếu các giả định này là đúng thì một mức thuế suất nào đó nằm trong khoảng từ 0% tới 100% sẽ sinh ra thu nhập thuế cực đại. Các trình bày dưới dạng đồ thị về đường cong này đôi khi đặt mức thuế suất này ở khoảng gần 50%, nhưng thuế suất tối ưu về mặt lý thuyết có thể là bất kỳ phần trăm nào lớn hơn 0% và nhỏ hơn 100%. Tương tự, đường cong thường được vẽ giống như một đường parabol, nhưng không có lý do gì để cho rằng nó phải đúng như vậy.

Jude Wanniski lưu ý rằng mọi hoạt động kinh tế không chắc chắn là ngừng lại ở thuế suất 100%, nhưng có thể sẽ chuyển từ trao đổi bằng tiền tệ sang trao đổi kiểu hàng đổi hàng. Ông cũng lưu ý rằng có thể có những hoàn cảnh đặc biệt mà hoạt động kinh tế có thể vẫn tiếp tục trong thời kỳ mà thuế suất ở mức gần 100% (chẳng hạn trong thời gian chiến tranh)[6].

Nhiều cố gắng khác nhau đã được thực hiện để định lượng mối quan hệ giữa thu nhập thuế và thuế suất (chẳng hạn, của Văn phòng Ngân sách Quốc hội (CBO) tại Hoa Kỳ)[7]. Trong khi sự tác động giữa thuế suất và thu nhập thuế nói chung được chấp nhận thì bản chất chính xác của sự tác động này lại gây tranh cãi. Trên thực tế, hình dạng của đường cong Laffer giả thuyết đối với một nền kinh tế nào đó chỉ có thể là ước tính. Mối quan hệ giữa thuế suất và thu nhập thuế là dao động giữa các nền kinh tế và phụ thuộc vào độ co giãn cung lao động và một loạt các yếu tố khác. Ngay cả trong cùng một nền kinh tế thì các đặc trưng của đường cong cũng biến đổi theo thời gian. Các tính chất phức tạp như đánh thuế lũy tiến và các khác biệt có thể có trong việc khích lệ lao động đối với các nhóm thu nhập khác nhau làm phức tạp công việc ước tính. Cấu trúc của đường cong cũng có thể bị thay đổi bởi các quyết định chính sách. Chẳng hạn, nếu các lỗ hổng thuế và các khả năng che giấu thuế thu nhập từ nước ngoài bị pháp luật siết chặt hơn thì điểm mà từ đó thu nhập bắt đầu giảm với sự đánh thuế tăng lên rất có thể sẽ trở thành thấp hơn.

Laffer trình bày đường cong như một phương sách giáo dục để chỉ ra rằng trong một số hoàn cảnh thì việc giảm thuế suất trên thực tế sẽ làm gia tăng thu nhập của ngân sách nhà nước và không nhất thiết phải bù đắp bằng giảm chi tiêu ngân sách hay gia tăng vay mượn. Để có thể giảm thuế suất mà vẫn tăng thu nhập thuế thì thuế suất hiện tại phải cao hơn thuế suất của thu nhập tối đa. Năm 2007, Laffer nói rằng đường cong không nên được coi là cơ sở duy nhất để tăng hay giảm thuế[8].

Các vấn đề

[sửa | sửa mã nguồn]Laffer giả định rằng chính quyền sẽ không có thu nhập từ thuế khi thuế suất ở mức 100% do không còn sự khích lệ để tìm kiếm thu nhập từ những người nộp thuế. Nghiên cứu đã phát triển các mô hình toán học lý thuyết mà trong đó đường cong Laffer có thể liên tục dựng đứng tới mức thuế suất 100%[9], mặc dù không rõ ràng liệu điều đó có thể xảy ra trên thực tế hay không và khi nào thì các giả định mà các mô hình toán học dựa vào đó được thực thi trong các nền kinh tế thật. Ngoài ra, đường cong Laffer phụ thuộc vào giả định rằng thu nhập thuế được sử dụng để cung cấp hàng hóa/dịch vụ công có thể tách biệt về tính hữu dụng và tách biệt với cung lao động, điều có thể không đúng trên thực tế[10]. Đường cong Laffer như đã trình bày cũng là sự đơn giản hóa trong việc giả định rằng chỉ có một thuế suất duy nhất và chỉ có một cung lao động duy nhất. Các hệ thống thực tế của tài chính công là phức tạp hơn. Có sự nghi vấn quan trọng về sự tương quan của việc xem xét một thuế suất biên duy nhất[2]. Ngoài ra, thu nhập thuế có thể là một hàm đa giá trị của thuế suất – chẳng hạn, sự gia tăng thuế suất tới một mức phần trăm nhất định có thể không tạo ra một mức gia tăng thu nhập thuế giống như mức giảm thu nhập thuế khi giảm thuế suất tới cùng một mức phần trăm (một thể loại của hiện tượng trễ).

Dữ liệu kinh nghiệm

[sửa | sửa mã nguồn]Thuế suất tại đó thu nhập cực đại

[sửa | sửa mã nguồn]

The New Palgrave Dictionary of Economics thông báo rằng sự so sánh các nghiên cứu học thuật tạo ra một khoảng các mức thuế suất với thu nhập thuế tối đa có trung tâm ở mức khoảng 70%[2]. Năm 1995, nhà kinh tế học Paul Pecorino trình bày một mô hình dự báo đỉnh của đường cong Laffer xảy ra ở mức thuế suất khoảng 65%[12]. Nghiên cứu năm 1996 của Y. Hsing về kinh tế Hoa Kỳ từ năm 1959 tới năm 1991 đặt thuế suất liên bang trung bình để có thu nhập thuế tối đa nằm trong khoảng từ 32,67% tới 35,21%[13]. Bài báo công bố năm 1981 trong Journal of Political Economy (Tạp chí kinh tế chính trị) trình bày một mô hình tích hợp các dữ liệu kinh nghiệm chỉ ra rằng điểm để có thu nhập thuế tối đa tại Thụy Điển trong thập niên 1970 có thể phải là 70%[14]. Bài báo của Trabandt và Uhlig thuộc Tổ chức nghiên cứu kinh tế quốc gia (NBER) năm 2009 trình bày một mô hình dự đoán rằng các nền kinh tế Mỹ và phần lớn các nước châu Âu nằm bên trái của đường cong Laffer (nói cách khác còn dư địa để tăng thuế suất để tăng thu nhập thuế)[11].

Phân tích của Văn phòng ngân sách quốc hội Mỹ

[sửa | sửa mã nguồn]Năm 2005, Văn phòng ngân sách quốc hội Mỹ (CBO) công bố một bài báo gọi là "Analyzing the Economic and Budgetary Effects of a 10 Percent Cut in Income Tax Rates" (Phân tích các hiệu ứng kinh tế và ngân sách của việc cắt giảm 10 phần trăm thuế suất thuế thu nhập). Bài báo xem xét tác động của việc cắt giảm cách điệu hóa 10% trong suất biên hiện hành khi đó của thuế thu nhập liên bang tại Hoa Kỳ (chẳng hạn, nếu nó ở mức biên 25% thuế suất thuế thu nhập liên bang thì người ta hạ nó xuống 22,5%). Không giống như các nghiên cứu trước đó, bài báo của CBO ước tính tác động ngân sách của các hiệu ứng kinh tế vĩ mô có thể của các chính sách thuế, nghĩa là, nó cố gắng giải thích các cắt giảm trong thuế suất thuế thu nhập cá nhân có thể ảnh hưởng như thế nào tới sự phát triển tương lai tổng thể của nền kinh tế, và vì thế ảnh hưởng tới thu nhập thuế trong tương lai của chính quyền; và cuối cùng, ảnh hưởng tới thâm hụt hay thặng dư. Trong kịch bản phát triển ước tính hào phóng nhất của bài báo thì chỉ 28% của thu nhập mất đi được dự đoán từ việc hạ thấp thuế suất có thể được bù đắp lại trong thời gian 10 năm sau khi cắt giảm đồng loạt 10% tất cả các mức thuế suất thuế thu nhập cá nhân. Nói cách khác, các khoản thâm hụt sẽ tăng lên gần như bằng cùng một giá trị như giá trị thuế cắt giảm trong 5 năm đầu tiên, với thu nhập hoàn ngược lại hạn chế sau đó. Do các thâm hụt ngân sách tăng lên, các cắt giảm thuế chủ yếu làm lợi cho những người giàu có về các khoản thuế lẽ ra họ phải chịu — cộng tiền lãi — bởi các khoản thuế phát sinh tương đối đồng đều cho tất cả những người nộp thuế[15]. Bài báo chỉ ra rằng các thiếu hụt được dự đoán này của thu nhập thuế có thể được bù đắp bằng vay mượn liên bang: bài báo ước tính rằng chính quyền liên bang sẽ phải trả thêm 200 tỷ USD tiền lãi trong thập niên được xem xét trong phân tích của bài báo[7].

Khác

[sửa | sửa mã nguồn]Laffer cũng trình bày các ví dụ về Nga và các quốc gia vùng Baltic, những quốc gia áp dụng thuế suất đồng đều với các mức thuế suất thấp hơn 35% và các nền kinh tế này bắt đầu tăng trưởng sau khi thực thi các chính sách này. Ông cũng viện dẫn tương tự về kết quả kinh tế của luật cắt giảm thuế Kemp-Roth, các cắt giảm thuế Kennedy, các cắt giảm thuế thập niên 1920, và các thay đổi trong cấu trúc thuế thu nhập mại sản ở Hoa Kỳ năm 1997[3]. Một vài người cũng trích dẫn quy luật Hauser, trong đó mặc nhiên công nhận rằng thu nhập thuế liên bang Hoa Kỳ, khi tính theo tỷ lệ phần trăm của GDP, luôn ổn định ở mức khoảng 19,5% trong giai đoạn từ năm 1950 tới năm 2007 mặc cho các thay đổi về thuế suất biên trong cùng kỳ[16]. Tuy nhiên, những người khác lại gọi quy luật Hauser là "lầm lạc" và tranh cãi rằng các thay đổi về thuế có những ảnh hưởng lớn tới thu nhập thuế[17].

Đánh thuế tối ưu

[sửa | sửa mã nguồn]Một trong các sử dụng của đường cong Laffer là để xác định thuế suất sẽ tạo ra thu nhập thuế tối đa (nói cách khác "tối ưu hóa" thu nhập thuế). Tuy nhiên, không nên nhầm lẫn thuế suất tối đa hóa thu nhập với thuế suất tối ưu, là thuật ngữ được các nhà kinh tế học sử dụng để mô tả thuế suất tạo ra một lượng nhất định thu nhập thuế mà gây ra ít méo mó nhất cho nền kinh tế[18].

Quan hệ với kinh tế học trọng cung

[sửa | sửa mã nguồn]Kinh tế học trọng cung là một trường phái của kinh tế học vĩ mô cho rằng tình trạng lành mạnh kinh tế tổng thể được tối đa hóa bằng việc giảm bớt các rào cản đối với sản xuất hàng hóa và dịch vụ ("phía cung" của nền kinh tế). Bằng cách giảm bớt các rào cản, người ta cho rằng người tiêu dùng được lợi từ cung hàng hóa và dịch vụ nhiều hơn với giá cả thấp hơn. Chính sách trọng cung điển hình sẽ ủng hộ các mức thuế thu nhập và thuế thu nhập mại sản nói chung thấp hơn (để tăng cung lao động và vốn), tổ chức chính quyền gọn gàng hơn và giảm bớt gánh nặng kiểm soát lên các doanh nghiệp (để giảm giá thành sản xuất). Mặc dù chính sách thuế thường được đề cập tới trong mối quan hệ với kinh tế học trọng cung, nhưng các nhà kinh tế học trọng cung quan tâm tới tất cả các trở ngại đối với cung hàng hóa và dịch vụ, chứ không phải chỉ quan tâm tới mỗi việc đánh thuế[19].

Lịch sử

[sửa | sửa mã nguồn]Nguồn gốc

[sửa | sửa mã nguồn]Thuật ngữ "đường cong Laffer" được cho là do Jude Wanniski (một nhà báo viết cho The Wall Street Journa) nghĩ ra sau cuộc gặp ăn trưa năm 1974 tại nhà ăn Two Continents ở khách sạn Washington, gồm Arthur Laffer, Wanniski, Dick Cheney, Donald Rumsfeld và phó thư ký báo chí của ông là Grace-Marie Arnett[3]. Trong cuộc gặp này, Laffer, trong khi tìm luận cứ chống lại chính sách tăng thuế của tổng thống Gerald Ford, được cho là đã vẽ ra một đường cong trên khăn ăn để minh họa khái niệm[20]. Cheney không chấp nhận ý tưởng này ngay lập tức, nhưng nó đã lôi cuốn trí tưởng tượng của những người khác góp mặt khi đó[21]. Laffer tuyên bố không có hồi ức về chiếc khăn ăn này, nhưng viết rằng: "Tôi đã sử dụng cái gọi là đường cong Laffer mọi khi trong các lớp học của tôi và với bất kỳ ai muốn nghe tôi nói."[3].

Tự bản thân Laffer không tuyên bố đã sáng tạo ra khái niệm này, mà quy nó cho học giả Ả Rập thế kỷ 14 là Ibn Khaldun[22][23] và trong thời gian gần đây hơn là cho John Maynard Keynes[3].

Các tiền lệ

[sửa | sửa mã nguồn]Có những tiền lệ theo dòng lịch sử mà không được Laffer trích dẫn trực tiếp. Chẳng hạn, năm 1924, Bộ trưởng Ngân khố Andrew Mellon đã viết: "Dường như là khó cho một số người để hiểu rằng việc đánh thuế cao không nhất thiết phải có nghĩa là có thu nhập nhiều hơn cho chính phủ, và rằng thu nhập nhiều hơn thường có thể thu được bằng các thuế suất thấp hơn". Thực hiện hiểu biết của ông rằng "73% của không có gì là không có gì", ông đã thúc đẩy việc giảm thuế suất thuế thu nhập cho hạng loại thuế cao nhất từ 73% cuối cùng xuống tới mức 24% (cũng như giảm thuế cho các hạng loại thuế thu nhập thấp hơn). Số thu thuế thu nhập cá nhân đã tăng từ 719 triệu USD vào năm 1921 tới trên 1 tỷ USD vào năm 1929, với mức tăng trung bình 4,2% một năm trong giai đoạn 8 năm, được những người ủng hộ quy cho là vì cắt giảm thuế[24].

Trong số những người khác, David Hume đã đưa ra các luận cứ tương tự trong chuyên khảo Of Taxes năm 1756 của ông, cũng như người đồng hương Scotland của ông là nhà kinh tế học Adam Smith sau đó 20 năm[6].

Đảng Dân chủ Mỹ cũng từng đưa ra luận cứ tương tự trong thập niên 1880 khi thu nhập cao từ thuế suất thuế nhập khẩu cao áp dụng trong thời kỳ nội chiến (1861–1865) đã dẫn tới thặng dư ngân sách liên bang. Đảng Cộng hòa Mỹ, khi đó dựa vào vùng công nghiệp đông bắc theo chủ nghĩa bảo hộ, cho rằng cắt giảm thuế sẽ làm giảm thu nhập. Nhưng Đảng Dân chủ, khi đó dựa vào vùng nông nghiệp miền nam, lại cho rằng sự cắt giảm thuế suất thuế nhập khẩu sẽ làm tăng thu nhập do sự gia tăng số lượng hàng nhập khẩu chịu thuế. Phân tích năm 1997 kết luận rằng thuế suất đã sử dụng là thấp hơn so với tốc độ tối đa hóa thu nhập.

Một luận cứ tương tự như vậy cũng từng được Ali ibn Abi Talib, lãnh đạo (Imamah) đầu tiên của Hồi giáo dòng Shia kiêm Khalip thứ tư của đế quốc Hồi giáo Rashidun ủng hộ; trong thư ông gửi tổng đốc Ai Cập Malik al-Ashtar. Đọc kỹ trích đoạn bức thư như dẫn ra dưới đây cho thấy ông chỉ biện hộ cho việc giảm thu nhập từ giảm thuế, chứ không biện hộ cho điểm tối ưu khi thu nhập lớn nhất có thể thu được, như thế làm hỏng điểm nguyên mẫu của đường cong Laffer. Tuy nhiên nó ngụ ý rằng thu nhập [thuế] có thể tăng lên theo thời gian do sự giảm thuế này. Ông viết:

Nếu những người nộp thuế phàn nàn với ông về gánh nặng của việc đánh thuế, vì thiên tai ngẫu nhiên bất kỳ, vì các bất thường của các trận gió mùa, vì sự xuống cấp các công cụ tưới tiêu, vì lũ lụt, hay sự tàn phá mùa màng do mưa quá nhiều và nếu các phàn nàn của họ là đúng, hãy giảm thuế cho họ. Sự tiết giảm này phải làm sao để nó cho họ các cơ hội cải thiện tình trạng của mình và giảm nhẹ những điều phiền muộn của họ. Sự suy giảm thu nhập nhà nước vì những lý do như vậy không thể làm suy yếu ông do đầu tư tốt nhất đối với một vị quân chủ là giúp các thần dân của mình vào những lúc họ gặp khó khăn. Họ là sự giàu có thật sự của đất nước và bất kỳ khoản đầu tư nào vào họ ngay cả khi dưới hình thức miễn giảm thuế, sẽ được hoàn lại cho Quốc gia dưới dạng sự thịnh vượng của các đô thị của nó và sự tiến bộ của đất nước nói chung. Cùng lúc đó ông sẽ ở vị thế dẫn dắt và chiếm trọn tình yêu, sự tôn trọng và ngợi ca của họ cùng với các khoản thu nhập.

— Ali ibn Abi Talib, Nahj al-Balagha, Thư số 53[25]

Trong đàm luận chính trị

[sửa | sửa mã nguồn]Thuyết kinh tế của Reagan

[sửa | sửa mã nguồn]

Đường cong Laffer và kinh tế học trọng cung đã truyền cảm hứng cho thuyết kinh tế của Reagan và cắt giảm thuế Kemp-Roth năm 1981. Những người chủ trương trọng cung của việc cắt giảm thuế tuyên bố rằng các mức thuế suất thấp hơn sẽ sinh ra nhiều thu nhập thuế hơn do thuế suất biên thuế thu nhập của chính phủ Hoa Kỳ trước khi làm luật là ở phía phải của đường cong. Là một nghệ sĩ thành công, bản thân Reagan đã phải chịu các mức thuế suất biên lên tới 90% trong Thế chiến II. Trong thời kỳ Reagan làm tổng thống thì thuế suất biên cao nhất tại Hoa Kỳ đã giảm từ 70% xuống còn 31%. Theo các dữ liệu lịch sử của OMB thì thu nhập của chính quyền liên bang tính theo tỷ lệ phần trăm của GDP đã giảm từ 19,0% GDP vào năm 1980 xuống 18,4% vào năm 1989. Tuy nhiên, thu nhập tuyệt đối lại gần như tăng gấp đôi trong cùng kỳ[26].

David Stockman, giám đốc ngân sách của Ronald Reagan trong nhiệm kỳ thứ nhất của ông và là một trong những người đề xuất đầu tiên của kinh tế học trọng cung, đã e ngại rằng chính quyền đã không quan tâm tới mức cần thiết đối với cắt giảm chi tiêu chính phủ. Ông giữ quan điểm cho rằng đường cong Laffer đã không được thực thi theo đúng nghĩa đen — ít nhất là không trong môi trường kinh tế của Hoa Kỳ thập niên 1980. Trong The Triumph of Politics (Chiến thắng của chính trị), ông viết: "Toàn thể băng nhóm California đã thực thi [đường cong Laffer] theo nghĩa đen (và nguyên thủy). Theo cách mà họ nói chuyện, dường như họ kỳ vọng rằng một khi cắt giảm thuế trọng cung có hiệu lực thì thu nhập bổ sung sẽ bắt đầu trút xuống như lộc trời cho. Từ tháng 1, tôi đã giải thích rằng không có đường cong Laffer theo nghĩa đen". Stockman cũng nói rằng "Laffer đã không sai, ông chỉ không tiến đủ xa" (trong việc quan tâm tới chi tiêu chính phủ)[27].

Một số người đã phê phán các yếu tố của thuyết kinh tế Reagan trên cơ sở của tính công bằng. Chẳng hạn, nhà kinh tế học John Kenneth Galbraith tin rằng chính quyền Reagan đã tích cực sử dụng đường cong Laffer "để hạ thấp thuế đối với người giàu"[28]. Một số nhà phê phán chỉ ra rằng thu nhập thuế gần như luôn luôn tăng mỗi năm, và trong hai nhiệm kỳ của Reagan thì sự gia tăng thu nhập thuế là thấp hơn so với các mức gia tăng trong các nhiệm kỳ tổng thống khi thuế suất biên cao nhất ở mức cao hơn[29]. Các nhà phê phán cũng chỉ ra rằng kể từ thời cắt giảm thuế của Reagan thì thu nhập đã không tăng đáng kể đối với phần còn lại của dân chúng. Khẳng định này được hỗ trợ bởi các nghiên cứu cho thấy thu nhập của 1% dân số có thu nhập cao nhất đã tăng gần gấp đôi trong các nhiệm kỳ của Reagan, trong khi thu nhập của các mức thu nhập khác chỉ tăng không đáng kể và thu nhập thực tế đã giảm đối với ngũ phân vị dưới cùng[30].

Cắt giảm thuế của Bush

[sửa | sửa mã nguồn]

Văn phòng Ngân sách Quốc hội (CBO) đã ước tính rằng sự gia hạn các chương trình cắt giảm thuế thời Bush 2001–2003 qua kỳ đáo hạn là năm 2010 sẽ làm tăng thâm hụt thêm 1,8 nghìn tỷ USD trong thập kỷ sau[32]. Nhà kinh tế học Paul Krugman tranh luận rằng các môn đồ của phái trọng cung đã không hoàn toàn tin tưởng rằng thuế suất thuế thu nhập của Hoa Kỳ là ở phía "dốc thụt lùi" của đường cong và tuy thế nhưng vẫn cổ vũ cho việc hạ thấp thuế để khuyến khích đầu tư của các khoản tiết kiệm cá nhân[33]

Bên ngoài Hoa Kỳ

[sửa | sửa mã nguồn]Trong giai đoạn 1979-2002, trên 40 quốc gia khác, trong đó có Vương quốc Liên hiệp Anh, Bỉ, Đan Mạch, Phần Lan, Pháp, Đức, Na Uy và Thụy Điển đã cắt giảm các thuế suất cao nhất của thuế thu nhập cá nhân. Trong một bài báo về điều này, Alan Reynolds, một thành viên cao cấp của Viện Cato, đã viết: "Tại sao lại có quá nhiều nước khác cắt giảm mạnh các thuế suất biên? Có lẽ họ chịu ảnh hưởng của phân tích kinh tế mới và chứng cứ từ... kinh tế học trọng cung. Nhưng sức mạnh chủ yếu của ví dụ có thể có sức thuyết phục lớn hơn. Các nhà chức trách đã nhận thấy rằng các chính quyền quốc gia khác sống khỏe hơn bằng cách thu được một phần vừa phải của một nền kinh tế phát triển nhanh (thuế biên thấp) hơn là cố gắng lấy được một phần lớn hơn của một nền kinh tế đình trệ (trung bình thuế cao)."[34]

Chính phủ Nhật Bản đã tăng thuế mua hàng vào năm 1997 với mục đích làm cân bằng ngân sách, nhưng thu nhập từ thuế của chính phủ đã giảm 4,5 nghìn tỷ yên do tiêu thụ giảm. Quốc gia này cũng ghi nhận tốc độ tăng trưởng GDP 3% vào năm 1996, nhưng sau khi thuế tăng thì nền kinh tế rơi vào suy thoái[35]. Thu nhập thuế đạt mức đỉnh là 53 nghìn tỷ yên trong năm tài chính 1997 và suy giảm vào những năm sau đó, chỉ đạt 42 nghìn tỷ yên (~ 537 tỷ USD) năm 2012[36].

Xem thêm

[sửa | sửa mã nguồn]- Muqaddimah

- Tổn thất vô ích do thuế

- Jude Wanniski

- Danh sách các chủ đề kinh tế học

- Kinh tế vĩ mô

- Thuế tối ưu

- Thuyết kinh tế của Reagan

- Tự lực cánh sinh

- Kinh tế học trọng cung

- Kinh tế học thấm nhập

Ghi chú

[sửa | sửa mã nguồn]- ^ Irvin B. Tucker (2010), Survey of Economics, Cengage Learning, tr. 341, ISBN 9781439040546

- ^ a b c Fullerton, Don (2008). “Laffer curve”. Trong Durlauf, Steven N.; Blume, Lawrence E. (biên tập). The New Palgrave Dictionary of Economics (ấn bản thứ 2). tr. 839. doi:10.1057/9780230226203.0922. ISBN 978-0-333-78676-5.

- ^ a b c d e f g Laffer, Arthur (ngày 1 tháng 6 năm 2004). “The Laffer Curve, Past, Present and Future”. Heritage Foundation. Bản gốc lưu trữ ngày 1 tháng 12 năm 2007. Truy cập ngày 11 tháng 12 năm 2007.

- ^ “To Donald Rumsfeld”. Polyconomics.com. Lưu trữ bản gốc ngày 3 tháng 5 năm 2011. Truy cập ngày 13 tháng 12 năm 2012.

- ^ “The Laffer Curve: Past, Present, and Future”. Heritage.org. Bản gốc lưu trữ ngày 1 tháng 12 năm 2007. Truy cập ngày 13 tháng 12 năm 2012.

- ^ a b Wanniski, Jude (1978). “Taxes, Revenues and the 'Laffer Curve'” (PDF). The Public Interest. Bản gốc (PDF) lưu trữ ngày 16 tháng 10 năm 2012. Truy cập ngày 21 tháng 11 năm 2009.

- ^ a b “CBO. (01-12-2005). Analyzing the Economic and Budgetary Effects of a 10 Percent Cut in Income Tax Rates” (PDF). Bản gốc (PDF) lưu trữ ngày 12 tháng 1 năm 2012. Truy cập ngày 11 tháng 12 năm 2007.

- ^ Tax Cuts Don't Boost Revenues Lưu trữ 2013-08-24 tại Wayback Machine, Time Magazine, 06-12-2007

- ^ Malcomson, J (1986). “Some analytics of the laffer curve”. Journal of Public Economics. 29 (3): 263. doi:10.1016/0047-2727(86)90029-0.

- ^ Gahvari, F (1989). “The nature of government expenditures and the shape of the laffer curve”. Journal of Public Economics. 40 (2): 251. doi:10.1016/0047-2727(89)90006-6.

- ^ a b "How Far Are We From The Slippery Slope? The Laffer Curve Revisited" của Mathias Trabandt và Harald Uhlig, NBER Working Paper No. 15343, tháng 9 năm 2009.

- ^ Pecorino, Paul (1995). “Tax rates and tax revenues in a model of growth through human capital accumulation”. Journal of Monetary Economics. 36 (3): 527. doi:10.1016/0304-3932(95)01224-9.

- ^ Hsing, Y (1996). “Estimating the laffer curve and policy implications”. Journal of Socio-Economics. 25 (3): 395. doi:10.1016/S1053-5357(96)90013-X.

- ^ Stuart, C. E. (1981). “Swedish Tax Rates, Labor Supply, and Tax Revenues”. The Journal of Political Economy. 89 (5): 1020–1038. doi:10.1086/261018. JSTOR 1830818.

- ^ “CBO Study Grey Box Page 1” (PDF). Bản gốc (PDF) lưu trữ ngày 12 tháng 1 năm 2012. Truy cập ngày 27 tháng 8 năm 2014.

- ^ Ranson, David, "You Can't Soak the Rich," Lưu trữ 2010-01-08 tại Wayback Machine, The Wall Street Journal, 20-05-2008; trang A23.

- ^ Kimmel, Mike (ngày 30 tháng 11 năm 2010). “Hauser's Law is Extremely Misleading”. Angry Bear - Financial and Economic Commentary. Truy cập ngày 30 tháng 11 năm 2011.

- ^ Giertz, Seth A (ngày 30 tháng 5 năm 2008). “How Does the Elasticity of Taxable Income Affect Economic Efficiency and Tax Revenues and what Implications Does this have for Tax Policy Moving Forward?” (PDF). American Enterprise Institute for Public Policy Research: 42. Bản gốc (PDF) lưu trữ ngày 26 tháng 3 năm 2011. Truy cập ngày 8 tháng 5 năm 2011. Chú thích journal cần

|journal=(trợ giúp) - ^ “Supply-Side Economics and Austrian Economics”. 04-1987. Kiểm tra giá trị ngày tháng trong:

|ngày tháng=(trợ giúp) - ^ Wingnut Math: The Laffer Curve

- ^ Gellman, Barton, 258. Angler: The Cheney Vice Presidency, Penguin Press, New York 2008.

- ^ Laffer, Arthur. “The Laffer Curve: Past, Present, and Future”. The Heritage Foundation. Truy cập ngày 4 tháng 7 năm 2012.

- ^ Brederode, Robert F. van (2009). Systems of general sales taxation: theory, policy and practice. Austin [Tex.]: Wolters Kluwer Law & Business. tr. 117. ISBN 9041128328.

- ^ Folsom Jr., Burton W., "The Myth of the Robber Barons", tr. 103. Young America's Foundation, 2007.

- ^ Ali, Imam (1978). “Nahjul Balagha”. Imam Ali. Bản gốc lưu trữ ngày 29 tháng 11 năm 2009. Truy cập ngày 21 tháng 11 năm 2009.

- ^ “Table 1.2—Summary of receipts, outlays, and surpluses or deficits (-) as percentage of GDP: 1930–2015”. Bản gốc lưu trữ ngày 23 tháng 4 năm 2015. Truy cập ngày 27 tháng 8 năm 2014.

- ^ “The Education of David Stockman”. The Atlantic. 12-1981. Kiểm tra giá trị ngày tháng trong:

|date=(trợ giúp) - ^ Galbraith, J. K. (Sinclair-Stevenson 1994). The World Economy Since The Wars. A Personal View, tr. 232.

- ^ Myth: Tax cuts increase tax collections.

- ^ “Cumulative Growth In Average After-Tax Income, By Income Group; graph, page 19” (PDF). Congressional Budget Office. 10-2011. Kiểm tra giá trị ngày tháng trong:

|date=(trợ giúp) - ^ NBER, Optimal taxation of top labor incomes: a tale of three elasticities.

- ^ “Analysis of President's Budget Table 1-3 Page 6” (PDF). Bản gốc (PDF) lưu trữ ngày 12 tháng 2 năm 2012. Truy cập ngày 27 tháng 8 năm 2014.

- ^ Peddling Prosperity của Paul Krugman, tr. 95.

- ^ Marginal Tax Rates, của Alan Reynolds

- ^ Learning from 1997 tax hike The Wall Street Journal, 09-09-2013

- ^ 1 tháng 6 năm 2012/japan-s-tax-revenue-probably-exceeded-mof-estimate-report-shows.html Japan’s Tax Revenue Probably Exceeded MOF Estimate, Report Shows Bloomberg News, 01-06-2012

Liên kết ngoài

[sửa | sửa mã nguồn]- Jude Wanniski, "Taxes, Revenues, and the `Laffer Curve,'" The Public Interest, Number 50, Winter 1978 Lưu trữ 2012-10-16 tại Wayback Machine

- Arthur Laffer describing the Laffer Curve Lưu trữ 2007-12-01 tại Wayback Machine

- The Laffer Curve, Part I: Understanding the Theory

- The Laffer Curve, Part II: Reviewing the Evidence

- The Laffer Curve, Part III: Dynamic Scoring

- On PBS NewsHOur Solman explores the relationship between economic activity and tax rates.

GIẢM

20%

GIẢM

20%

GIẢM

26%

GIẢM

26%

![[Review sách] Atomic Habits - Hiểu đúng về thói quen](https://down-bs-vn.img.susercontent.com/sg-11134201-22110-rq2ijer9fyjv18.webp) GIẢM

26%

GIẢM

26%

GIẢM

17%

GIẢM

17%

![[Review sách] Đến lượt bạn làm thần rồi đấy](https://down-bs-vn.img.susercontent.com/vn-11134207-7r98o-lnawq9fp0v712d.webp) GIẢM

20%

GIẢM

20%

GIẢM

29%

GIẢM

29%

![[Homo Scachorum] Giỏi cờ vua hơn không đồng nghĩa với thông minh hơn](https://images.spiderum.com/sp-images/ee54ff20daa911eebf8b5ffe6a1c5c77.jpeg)